SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Capital

Оправданно ли QE3 ??? Сравнение с 2010 годом

- 23 сентября 2012, 15:16

- |

Поскольку финансовые рынки широко ожидали действия со стороны ФРС, стоит сделать сравнение между QE2 в 2010 году и текущем QE3 2012. Цель состоит в том, чтобы сосредоточиться на фактах. Вот они:

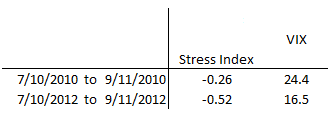

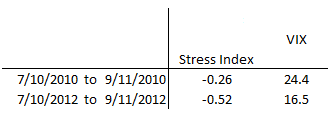

1. Баланс центрального может снизить финансовую напряженность в системе (что произошло в 2008). Здесь мы сравним финансовый индекс стресса США, а также индекс VIX за последние несколько месяцев с тем же периодом в 2010 году.

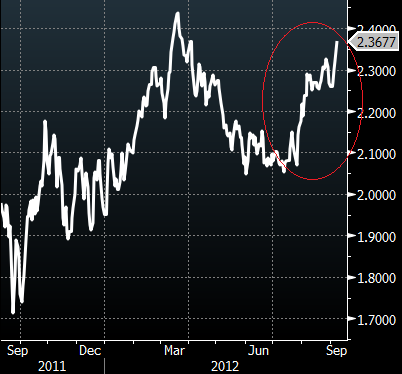

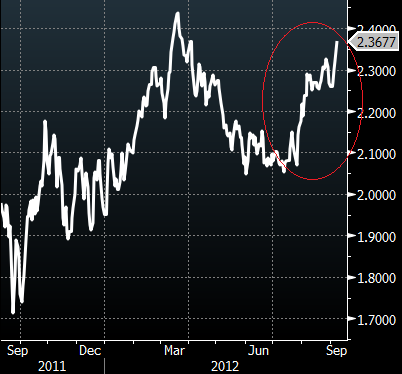

2. Количественное смягчение может также понизить ставки (потребительские и корпоративные) через фиксированные покупки этих активов. Долгосрочные казначейские ставки уже отрицательные, с учетом инфляционных ожиданий (смотрим внизу на график) который сейчас не как в 2010 году.

Обе ставки по ипотечным кредитам и корпоративной доходности облигаций находятся вблизи своих исторических минимумов. Пока не ясно, сможет ли ФРС подтолкнуть эти показатели гораздо ниже. 3,5% или 3,25% ипотечная ставка не будет влиять на решении большинства людей, чтобы купить недвижимость.

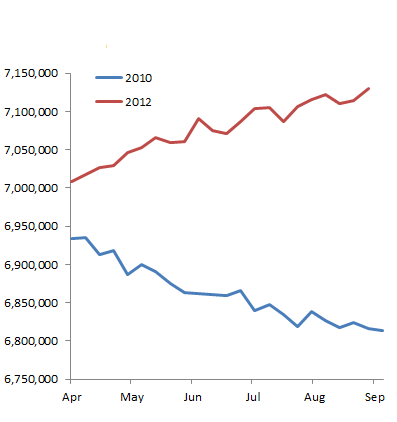

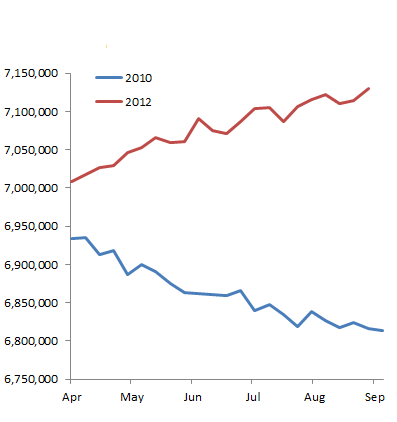

3. Благодаря увеличению банковских резервов, ФРС cможет способствовать более активному банковскому кредитованию. Вот обновленный график по кредитованию банков США сейчас, и в 2010 году за тот же период.

Многие банки в США уже возле своего предела, и как быстро они будут способствовать кредитованию, это большой вопрос.

Источник: ФРС

4. Количественное смягчение будет повышать цены на рисковые активы. Акции и цены на сырьевые товары уже заметно выше, чем в 2010 году.

Создание рабочих мест, на что и Бернанке сосредоточен, якобы может быть улучшено с помощью механизмов выше. Однако финансовые стресс условия, корпоративных и розничных процентных ставок, и банковских кредитов находятся в неплохой форме. Все это в дальнейшем может оказаться гораздо хуже, чем в 2010 году, так как ФРС пытается выжать последние несколько базисных пунктов из ставок, это может представлять дополнительные риски для экономики.

ВЫВОД:

Даже если QE был оправдан в 2010 году (многии утверждают обратное), дополнительная денежная экспансия конечно же, не может быть оправдана в нынешних условиях.

10-летние инфляционные ожидания:

1. Баланс центрального может снизить финансовую напряженность в системе (что произошло в 2008). Здесь мы сравним финансовый индекс стресса США, а также индекс VIX за последние несколько месяцев с тем же периодом в 2010 году.

2. Количественное смягчение может также понизить ставки (потребительские и корпоративные) через фиксированные покупки этих активов. Долгосрочные казначейские ставки уже отрицательные, с учетом инфляционных ожиданий (смотрим внизу на график) который сейчас не как в 2010 году.

Обе ставки по ипотечным кредитам и корпоративной доходности облигаций находятся вблизи своих исторических минимумов. Пока не ясно, сможет ли ФРС подтолкнуть эти показатели гораздо ниже. 3,5% или 3,25% ипотечная ставка не будет влиять на решении большинства людей, чтобы купить недвижимость.

3. Благодаря увеличению банковских резервов, ФРС cможет способствовать более активному банковскому кредитованию. Вот обновленный график по кредитованию банков США сейчас, и в 2010 году за тот же период.

Многие банки в США уже возле своего предела, и как быстро они будут способствовать кредитованию, это большой вопрос.

Источник: ФРС

4. Количественное смягчение будет повышать цены на рисковые активы. Акции и цены на сырьевые товары уже заметно выше, чем в 2010 году.

Создание рабочих мест, на что и Бернанке сосредоточен, якобы может быть улучшено с помощью механизмов выше. Однако финансовые стресс условия, корпоративных и розничных процентных ставок, и банковских кредитов находятся в неплохой форме. Все это в дальнейшем может оказаться гораздо хуже, чем в 2010 году, так как ФРС пытается выжать последние несколько базисных пунктов из ставок, это может представлять дополнительные риски для экономики.

ВЫВОД:

Даже если QE был оправдан в 2010 году (многии утверждают обратное), дополнительная денежная экспансия конечно же, не может быть оправдана в нынешних условиях.

10-летние инфляционные ожидания:

теги блога Capital

- AAPL

- Brent

- Citi Group

- DAX

- Fitch

- Gold

- Moody's

- PMI

- QE

- QE 3

- S&P

- S&P500

- TNK-BP

- vix

- агенство Fitch

- агенство s&p

- акции

- аппетит к риску

- банк Японии

- банкротсво

- безработица

- Безработица США

- Беранке

- Бернаке

- Бернанке

- Бундесбанк

- выборы в америке

- выборы в америке 2012

- газпром

- германия

- Голландия

- госдолг США

- Греция

- дивиденды

- Драги

- еврозона

- европа

- ЕС

- ЕЦБ

- замедление мировых экономик

- золото

- иена

- инвест портфель

- Иран

- испания

- Италия

- китай

- крах

- крах еврозоны

- кризис

- Лагард

- Мадрид

- мвф

- меркель

- мировые индексы

- ммвб

- ммвб акции

- Монти

- налог в сша на дивиденды

- Нефть

- нефть Brent

- НЛМК

- опрос

- опционы

- оффтоп

- паника

- паника на биржах

- пресс-конференция

- природный газ

- прогнгоз

- продажи авто

- пузырь

- рабочие места

- распад еврозоны

- Резервный банк Новой Зеландии

- рейтинг США

- рецессия

- россия

- ртс

- Русгидро

- рынки

- рынок жилья

- санкции

- сезон отчётностей

- спад

- спор

- Статистика в США

- сша

- трежерис

- фондовый рынок

- фонды

- фрс

- фьюерсы

- Холдинг МРСК

- центральные банки

- Шойбле

- экономика

- экономика США

- япония

В том-то и дело, что покупать товары длительного пользования заставляет не снижение ставок, а их рост, а вместе с ростом ставок рост цен на товары длительного пользования — люди спешат купить то, что завтра станет дороже.

А то, что завтра станет дешевле — кто будет покупать?

Таким образом всякое КуЕ в поддержку спроса на недвижимость есть дурь собачья — КуЕ СНИЖАЕТ спрос.

Неужели они там такую аксиому не понимают и не знают?