Блог им. RationalAnswer

Как натянуть сову на глобус: разбираем, как децентрализованный стейблкоин DAI может защитить ваши деньги

- 27 марта 2022, 15:01

- |

Рун Кристенсен (создатель DAI) соглашается с тремя другими чуваками, что монета получилась НОРМ!

Краткое содержание предыдущей серии: мы поняли, что в Прекрасной России Современности разбираться в криптовалютах — это финансовый навык первой необходимости (потому что всё остальное могут заморозить, отобрать и поделить на ноль). Особенно актуальны здесь могут быть стейблкоины, которые крепко (ну как…) привязаны к доллару и позволяют не волноваться насчет возможности конвертировать их в нужный момент в привычную хрустящую банкноту.

В прошлой статье мы подробно разобрали принцип действия классических стейблкоинов с фиатным обеспечением, а также выяснили, почему финансовая устойчивость самого популярного из них — Tether (USDT) — не выглядит особо внушающей доверие.

Настоящая же статья посвящена объяснению того, как децентрализованные стейблкоины (на примере DAI) пытаются с помощью хитрого финансового колдунства превратить дико волатильные от природы криптовалюты во что-то, крепко привязанное к родному доллару, — то есть, как вы поняли из заголовка, натянуть сову на глобус. Поехали!

Электрификация доллара без децентрализации — деньги на ветер!

Как вы помните, классические стейблкоины обеспечены настоящими финансовыми активами, существующими в реальном мире (если не помните — то прочитайте всё же статью про Tether). Эти финансовые активы записаны на какие-то конкретные юридические лица, которые, в свою очередь, контролируют весь процесс выпуска и функционирования соответствующих монет. То есть, по факту, такие криптовалюты являются централизованными.

Это несколько противоречит либертарианским идеалам настоящих криптанов, согласно которым всё должно функционировать исключительно децентрализованно — чтобы щупальца мирового империализма не смогли залезть внутрь системы и что-нибудь коварно там пощупать. Ну или, к примеру, ввести санкции и забанить все кошельки с неправильным цветом паспорта (окей, у кошельков паспортов нет, но принцип вы поняли).

Но если стейблкоин будет полностью децентрализован (как, например, Bitcoin или Ethereum), то где тогда будут храниться обеспечивающие его резервы? Традиционная финансовая система открывать счета в банке на имя блокчейна не умеет; а как напрямую закачивать бумажные баксы внутрь крипты пока не смог придумать даже сам Сатоши Накамото.

Чтобы как-то разрешить это неразрешимое противоречие, в какой-то момент возникла идея выпускать стейблкоины, обеспеченные не фиатом, а другими криптовалютами. Если вы не понимаете, как это может работать (ведь стейблкоин должен быть крепко привязан к доллару, — а обычную крипту, типа Биткоина и Эфира, даже близко нельзя назвать стабильной), то не печальтесь — сейчас мы с вами во всем разберемся на примере DAI.

Залоговая эмиссия стейблкоинов: «Мама, ДАЙ денег, я инвестор!»

У стейблкоина DAI, по всем криптоанархическим канонам, формально нет никакого контролирующего юрлица — им управляет MakerDAO, децентрализованная цифровая организация держателей специальных монет MKR.

Механизм привязки стоимости одного DAI к $1 построен на смарт-контрактах в сети Ethereum и тоже полностью децентрализован. Обеспечением этой привязки исторически выступали резервы самого Эфира, так что давайте на его примере и разберем, как работает эта вундервафля.

Новые монетки DAI появляются через механизм кредитования — по сути, их всегда «берут в долг» у смарт-контракта. Чтобы кредиты брали не абы кто подряд, а только обеспеченные пацаны (а потом, соответственно, их возвращали), им обязательно нужно предоставить обеспечение в крипте ETH (он же Эфир). Причем обеспечения нужно принести минимум в полтора раза больше: если вы хотите взять в долг (по сути, «напечатать») 100 DAI, то вам нужно заморозить в смарт-контракте собственного Эфира хотя бы на $150 (лучше больше — дальше будет понятно, почему).

Зачем кому-то замораживать свой Эфир, чтобы получить взамен горстку DAI значительно меньшей стоимости? Примерно затем же, зачем мамкины трейдеры в «Тинькофф Инвестициях» спекулируют с плечом — желание заработать побольше денег.

Например, если у вас есть куча Эфира и вы верите, что его долларовая цена будет расти в будущем — то тратить его становится как-то грустненько. Лучше его оставить в залоге, получить взамен стабильные DAI (читай: доллары), — ну а на них можно купить еще чего-нибудь дорожающего (да хоть тот же ETH). В итоге вы будете сидеть в Эфире с плечом: если его долларовая цена вырастет на 10%, то ваша прибыль на вложенный собственный капитал будет еще больше (ведь вы частично инвестируете как бы «в долг»).

Еще один вариант использования заемных DAI описал Виталик Бутерин (создатель Ethereum) в статье про то, как он заработал $56 тысяч на практически безрисковых ставках на исход выборов в США. Если вкратце: Виталик заметил, что упертые республиканцы даже после официального проигрыша Трампа готовы делать через специальные смарт-контракты ставки на то, что он победит. Продавать свои запасы Эфира, чтобы сделать обратную ставку и нажиться на трампистах, Виталик не хотел (а то вдруг ETH за это время подрастет?) — так что он просто взял временный заем в DAI под залог своего Эфира.

Это Виталик. Виталик не верил, что Трамп победит. Виталик оказался прав. Виталик доволен!

Когда вы со всеми этими плечами наиграетесь (Минздрав предупреждает, что это совсем не инвестиционная рекомендация), то вы можете выкупить на рынке обратно сумму DAI, взятую вами в долг (плюс небольшие проценты), погасить свою задолженность перед смарт-контрактом — и тогда ваш эфирный залог разблокируется, можно будет его забирать и пользоваться как обычно.

Плечи детям не игрушка: маржин-коллы для займов в DAI

Так как Эфир, который лежит в обеспечении долларовой стоимости DAI, весьма волатилен (как и любая нестейблкоиновая крипта), то существует риск, что в какой-то момент стоимость Эфира в обеспечении станет меньше номинальной долларовой стоимости всех DAI в обращении — что, понятно, приведет к обвалу DAI. Никто не захочет покупать за один доллар монету, внутри которой лежит обеспечение на меньшую сумму!

Предотвратить эту ситуацию призван механизм принудительной ликвидации. Принцип здесь снова похож на инвестирование с плечом: если вы у себя на брокерском счете накупили акций с плечом 2:1, — то когда падение этих акций начнет приближаться к 50% (на самом деле, гораздо раньше), брокер быстренько их все продаст и вернет себе ваш долг из вырученных денег. А вы при этом, скорее всего, потеряете весь свой вложенный капитал — именно поэтому инвестировать с плечом очень опасно.

Так и здесь: как только из-за колебаний рыночных котировок стоимость Эфира в обеспечении становится меньше 150% номинальной стоимости взятых в долг DAI, это обеспечение распродается (ликвидируется) для погашения долга.

Вот это видео иллюстрирует принцип работы обеспечения DAI:

- размер каждого пузырька — это объем взятых в долг DAI по каждому конкретному займу;

- высота пузырька по вертикальной оси — это степень обеспеченности долга в процентах (колеблется вместе с колебаниями курса ETH);

- горизонтальная ось показывает течение времени (возраст каждого займа);

- падающие вниз при пересечении границы обеспеченности в 150% пузырьки — это ликвидируемый залог по конкретным займам, где владельцы прошляпили «маржин-колл».

Принудительная ликвидация — это весьма неприятно для заемщиков в DAI. Ведь в каждом таком случае с них дополнительно взыскивают специальный ликвидационный штраф в размере 13%. То есть, если ты взял в долг 100 DAI под обеспечение ETH стоимостью $150, и в какой-то момент Эфир вдруг просел до $140 и тебя принудительно ликвидировали — то из твоего залога продадут Эфира на $113 ($100 для погашения займа в 100 DAI + $13 штрафных), а к тебе вернется ETH всего на $27. Поэтому заемщики и стараются держать обеспечение не на предельном уровне в 150%, а хотя бы 200% и выше (см. еще раз на картинке выше).

Сама ликвидация недообеспеченных займов, кстати, производится не автоматически смарт-контрактами, как вы могли бы подумать, а специальными Хранителями (Keepers). По сути, в этой роли может выступить любой, кто готов погасить проштрафившийся заем своими собственными DAI, получив взамен часть оставшегося залога.

Так как именно Хранителю-ликвидатору отходят штрафные 13% — на эту роль обычно находится масса желающих. Между ними быстренько проводится аукцион: почетная роль ликвидатора отходит тому, кто готов погасить заем, получив взамен наименьшую долю залога. Аукцион нужен, чтобы Хранители не борзели и не слишком обижали бедного заемщика: ведь он всё-таки положил внутрь смарт-контракта обеспечение на 150%, так что после успешной ликвидации «излишек» залога должен вернуться к нему.

В крайнем случае, если на рынке случается какой-то грандиозный коллапс, Хранители не чешутся, и вообще всё плохо — управляющая организация MakerDAO (точнее, держатели монет MKR, которые по сути и являются этой организацией) может проголосовать за аварийную остановку (Emergency Shutdown).

В этом случае:

- выпуск новых монет DAI прекращается;

- держатели уже существующих DAI получают право вынуть из залога обеспечительные активы (Эфир) на сумму номинала ($1 за 1 DAI);

- те, кто ранее создал монеты DAI путем взятия их в долг у смарт-контракта и предоставления залога в Эфире, получают право забрать ту часть залога, которая превышает 100% (по сути, то, что не было роздано в обмен на сами DAI на предыдущем шаге).

Как конкретно работает привязка DAI к доллару: арбитража нет, но вы там как-нибудь держитесь…

Окей, на этом месте вы скорее всего думаете: «Займы-шмаймы, плечи, залоги… но как это всё в итоге обеспечивает стабильную стоимость DAI в размере $1?». Давайте разбираться.

Сами монеты DAI, как и любые другие, торгуются на криптобиржах и подчиняются законам спроса и предложения. Чтобы их цена всё время колебалась близко к $1, на рынке должен функционировать некий механизм, который будет устранять любые существенные отклонения от номинала. Для классических фиатных стейблкоинов, которые мы разбирали в прошлой статье, этим механизмом является арбитраж: любые отклонения цены того же USDT от $1 теоретически позволяют арбитражерам заработать быструю (и очень малорисковую, если верить в надежность резервов Tether) доходность.

Плохая новость: аналогичного быстрого и эффективного механизма стабилизации цен в DAI нет. Но есть менее быстрый и менее эффективный, который пока, вроде как, тоже работает.

На графике котировок видно, что в периоды меньших объемов торгов в 2020 году DAI мог существенно (на ~7%) отклоняться как вниз, так и вверх от $1; но с ростом объемов его цена стабилизировалась. Ну или, если хотите, то наоборот: со стабилизацией цены DAI около $1 этот стейблкоин стал гораздо более популярным. =)

CoinGecko: Динамика котировок DAI с начала 2020 года

Если цена DAI на криптобирже становится сильно ниже $1 (например, до $0,9), то управляющая организация MakerDAO (точнее, держатели монет MKR) могут проголосовать за повышение ставки процента по займам в DAI (которая, кстати, называется Stability Fee). К чему это приводит?

Представьте, что вы взяли ипотечный кредит в Сбербанке под 5% годовых. А через полгода банк внезапно вам говорит: «Я тут поднимаю ставку процента, платить сейчас будете 20%. И, кстати, если хотите погасить весь кредит прямо сейчас — то можно заплатить всего 90% от суммы долга!»

Раз процентные расходы по долгу растут, а погасить сам долг как раз можно подешевевшими ниже номинала монетами DAI — у заемщиков возникает сильный стимул это сделать. А для погашения им нужно выкупить на бирже необходимую сумму долга в DAI — так что спрос на DAI растет, что, в свою очередь, толкает цену на них вверх.

Обратная ситуация работает зеркально: если за 1 DAI на бирже сейчас почему-то дают $1,1, то это повод для MakerDAO максимально снизить ставку процента по займам. Это как если бы Сбербанк вам сказал: «Знаешь, дружище, давай мы тебе дадим спецкредит: на бумаге будешь должен нам 1 миллион рублей, а выдадим мы тебе на руки 1,1 миллиона. И проценты по кредиту, кстати, можешь нам вообще не платить!».

Брать займы на таких условиях очень приятно — так что количество желающих создать большой объем новых монет DAI должно увеличиться. А раз растет объем предложения DAI — то цена должна пойти вниз. Короче, обратный stonks!

Заметьте, что в обоих примерах речь идет только об изменении стимулов к каким-то действиям, а не о безрисковой возможности мгновенно заработать читерскую доходность (как происходит при настоящем арбитраже).

Как коронавирус (почти) поломал DAI

Если вы думаете, что коронавирус в 2020-м оказал сильное влияние на фондовые рынки по всему миру, то в сравнении с тем, что просходило на криптобиржах, это были совершеннейшие цветочки. В середине марта 2020 года за пару дней Биткоин и Эфир упали в два раза.

Поднявшаяся на рынке паника повлияла и на DAI — но совсем не в том направлении, в котором вы, скорее всего, думаете. Котировки DAI подскочили до $1,05 (а на каких-то биржах — в моменте даже до $1,12-1,20).

Почему так произошло? Небывало быстрый обвал Эфира вызвал массовую волну маржин-коллов среди держателей займов в DAI, т.к. их залог обесценился и уровень обеспечения упал ниже 150%. Чтобы не попасть под ликвидационный штраф, этим должникам нужно было срочно купить на рынке DAI для погашения своих займов — этот возросший спрос и толкал цену вверх.

Кроме этого, непредвиденные поломки произошли и в самом механизме DAI. Падение Эфира и рост сделок по его продаже толкнули в несколько раз вверх стоимость «газа» — платы, которую нужно вносить за обработку смарт-контрактов на Ethereum. В результате Блокчейн-Оракулы, которые должны были помогать отслеживать актуальную цену Эфира, стали работать с перебоями. А многие Хранители не успели перенастроить своих аукционных ботов и выделить им дополнительный газ, что по факту привело к временному прекращению их функционирования.

Как следствие, в ряде аукционов по ликвидации недообеспеченных займов в DAI полностью отсутствовала конкуренция: так что единственный действующий Хранитель-ликвидатор смог выкупить Эфира на сумму $4,5 миллиона, отдав взамен 0 (ноль) DAI. Пострадавшими тут выступили заемщики в DAI, которые лишились своего залога подчистую (вместо потери только его части, как это происходит в обычных условиях).

В итоге в системе образовался недостаток в размере 5,4 миллионов DAI (что довольно много, учитывая что весь объем DAI в обращении составлял на тот момент чуть больше 100 миллионов) — по сути, можно считать это необеспеченной «дырой» в балансе стейблкоина.

Согласно протоколу Maker, последней ступенью защиты в этом случае (до объявления Emergency Shutdown) является выпуск и продажа новых монет MKR на специальном аукционе, чтобы закрыть дырку вырученными DAI. Аукционы прошли успешно, брешь была закрыта: по сути, убыток приняли на себя все прошлые держатели монеты MKR, цена которой упала из-за экстренной эмиссии в моменте более чем в два раза.

В общем, заразившийся короной DAI всего за два дня оказался в одном шаге от смерти. И если бы обвал крипты продолжился такими же темпами и на третий день, — вполне возможно, эта статья имела бы заголовок «Как сова, натянутая на глобус, лопнула с громким хлопком».

Один залог хорошо, а много — лучше

В конце 2019 года старая версия DAI, в которой в качестве залога мог использоваться только Эфир, была переименована в SAI (от single-collateral), а сам DAI превратился в мульти-залоговую версию (multi-collateral). SAI вскоре благополучно отмер по причине непопулярности, а DAI продолжает функционировать живее всех живых.

Этот шаг оказался довольно своевременным: как показали события марта 2020-го, чрезмерная зависимость от курса одной криптовалюты в залоге может приводить ко всяким неприятным каскадным событиям в случае взрыва рыночной волатильности.

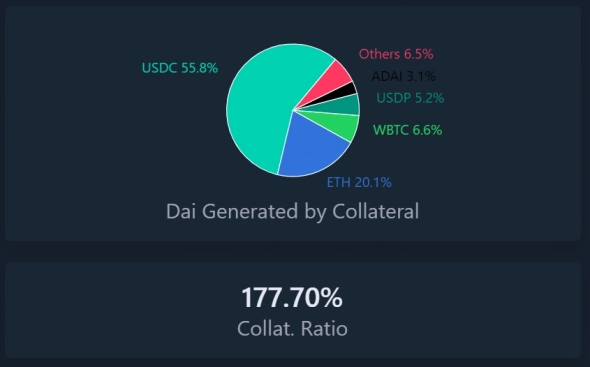

В настоящий момент DAI в обращении сверхобеспечены на 178% самыми разными криптовалютами, из которых наиболее существенными являются:

- 56% — cтейблкоин USDC (уровень обеспеченности не менее 101%);

- 20% — Эфир / ETH (уровень обеспеченности не менее 130%);

- 24% — WBTC, USDP и прочие криптовалюты.

DaiStats.com: структура DAI в обращении по обеспеченности разными криптовалютами

Подводим итоги: серебрянной пули в очередной раз не найдено, увы

Плюсы DAI:

- Децентрализация, которая резко снижает вероятность ввода каких-либо адресных санкций и бана кошельков с неправильным «цветом паспорта». (Хотя в MakerDAO всё же усиленно пытаются думать в сторону KYC/AML.)

- Можно аргументировать, что сверхобеспеченность ведет к большей финансовой надежности — в отличие от классических фиатных стейблкоинов, где речь идет чаще всего об обеспеченности на уровне ~100% (впрочем, с учетом волатильности крипты, сверхобеспеченность может легко превратиться в недообеспеченность всего за пару дней — как мы видели в марте 2020-го).

- DAI успешно пережил несколько кризисов — от крипто-зимы 2018-го до Черного Четверга в марте 2020-го. Капитализация всех DAI в обращении к настоящему моменту выросла до $9,2 млрд, что весьма немало.

Минусы DAI:

- Как мы убедились выше, сейчас больше половины DAI обеспечено другим стейблкоином — USDC. Что само по себе не сильно страшно (USDC — не самый плохой стейбл), но надо понимать, что если вдруг возникнут какие-либо системные проблемы с устойчивостью USDC, то DAI тоже окажется под угрозой.

- Отсутствие механизма безрискового арбитража, что в отдельные периоды может делать возврат рыночной цены DAI к $1 менее быстрым/эффективным.

- Сложный механизм контроля обеспеченности займов в DAI может ломаться из-за непредвиденных событий на рынке (см. Черный Четверг выше).

- Многие считают децентрализацию DAI достаточно условной. Да, технически решения принимаются голосованием держателей монет MKR, но часто «явка» на этих голосованиях бывает невысокой, так что важные решения, вроде допуска новых криптовалют в качестве обеспечения, могут утверждаться всего несколькими процентами от всего электората. Кроме того, за развитием системы «присматривает» зарегистрированная в Кайманах компания Maker Foundation — пока не очень понятно, насколько жизнеспособной останется система без этой поддержки.

Вывод: Как бы нам ни хотелось найти святой стейблкоиновый криптограаль (децентрализованную санкционно-неблокируемую ультра-надежную монету без слабых мест), на практике его, похоже, не существует.

Но, может быть, искать грааль и не нужно: даже с учетом рассмотренных недостатков, в текущих условиях DAI выглядит достаточно адекватным вариантом для хранения части капитала. Главное — никогда не кладите все яйца в одну корзину. Даже если речь идет про криптояйца и криптокорзину!

* * *

В следующей статье я планирую наконец добить оставшиеся непокрытыми популярные стейблкоины (USDC, BUSD, UST) и сделать итоговый вывод о том, где стоит хранить деньги — если не хотите ее пропустить, подписывайтесь на мой Telegram-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям.

теги блога Павел Комаровский

- Binance

- ChatGPT

- coinbase

- Credit Suisse

- ETF

- finex

- FinEx ETF

- FIRE

- FTX

- fxrb

- interactive brokers

- Microsoft

- nft

- OpenAI

- S&P500

- sec

- telegram

- Tether

- USDC

- USDT

- VK

- акции

- банки

- банкротство

- бинанс

- биткоин

- блогеры

- блокчейн

- Брокер

- брокеры

- валюта

- валютное регулирование

- Виталик Бутерин

- госдолг США

- дайджест

- дефолт

- доллар

- доллар рубль

- дональд трамп

- Евросоюз

- законодательство

- зарубежные площадки

- Зарубежный брокер

- ИИС

- Илон Маск

- ипотека

- искусственный интеллект

- Итоги недели

- капитал

- китай

- книга

- кризис

- криптобиржа

- криптобиржи

- криптовалюта

- личные финансы

- майнинг

- Минфин

- Мобилизация

- МосБиржа

- Набиуллина

- налоги

- НДФЛ

- Нейросети

- нейросеть

- нефть

- новости

- новости недели

- новости рынков

- новости финансов

- облигации

- оффтоп

- павел дуров

- пенсия

- пошлины США

- реклама

- рубль

- санкции

- Сбербанк

- СПБ биржа

- стейблкоин

- США

- Сэм Бэнкман-Фрид

- тарифы

- Твиттер

- Телеграм

- Тинькофф

- торговые войны

- Трамп

- трейдинг

- ФРС

- хедж-фонд

- ЦБ

- штраф

- экономический дайджест

- эмиграция

- эфириум

- Яндекс

p.s. Надеюсь брокеры не подсмотрят интересную идею для стабилизации торгов, как повышение комиссий. :)