SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AVBacherov

Почему в США может быть кризис сравнимый с Великой Депрессией

- 04 августа 2022, 14:03

- |

Вчера на передаче «Биржевая среда» Finversia обсудили животрепещущие вопросы, которые волнуют граждан и российских инвесторов. Я подготовил несколько графиков, которые продемонстрировал в эфире, и сегодня хочу их привести и по возможности кратко описать в настоящем посте. Думаю, это полезно для истории канала и фиксации моих мыслей, а также является неплохим подтверждением моих доводов, которые есть в моих других постах и комментариях.

Что на графиках?

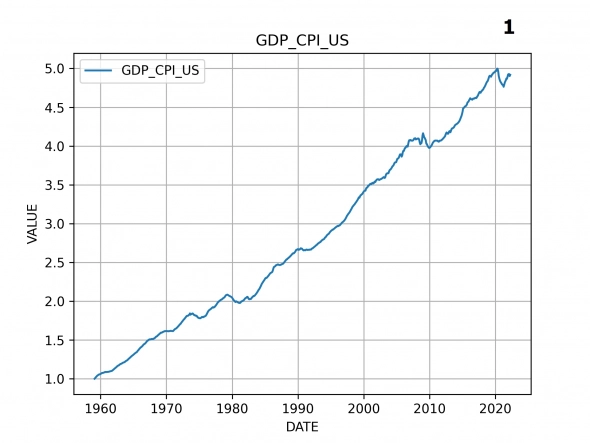

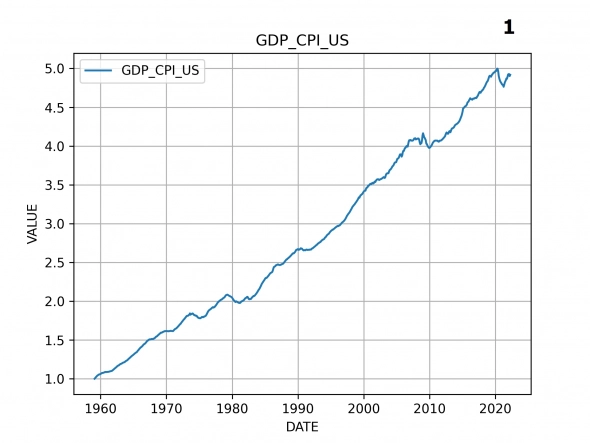

1 — ВВП США нормированный на индекс потребительских цен. Другими словами — реальный ВВП США

2 — ВВП США номрированный на денежный агрегат М2.

3 — Индекс SP500 нормированный на индекс потребительских цен. SP500 в реальном выражении

4 — Индекс SP500 нормированный на денежный агрегат M2

5 — Сравнение Реального ВВП с Реальным SP500 (графиков 1 и 3)

6 — Сравнение ВВП и SP500 нормированных на M2 (графиков 2 и 4)

Чем интересны эти графики?

С одной стороны они наглядно демонстрируют, за счет чего в те или иные периоды шел рост ВВП в США и как на это реагировал фондовый рынок. Если в качестве базиса брать количественную теорию денег Фишера (хотя она сама по себе спорна, но пока другой полноценной теории нет), то по идеи рост ВВП нормированный на М2 должен колебаться вокруг единицы. И на графике 2, это в общем хорошо видно, что условие выполнялось вплоть до 1990-х годов. Потом М2 сильно отставал. Это можно объяснить частично пузырем доткомов, расширением рынков за счет падения соцлагеря, развитием азиатских тигров — иными словами — глобализацией, где доллар становился все более востребованной валютой, обслуживающей интересы международной торговли. Но после 2000-х на этом графике мы видим существенное увеличение денежной массы. И если вплоть до кризиса 2008 года это увеличение можно оправдать возвратом к нормальным значениям, то вот дальше, ситуация явно выглядит нездоровой.

Теперь если посмотреть на график 6, то можно увидеть, что рост фондового рынка США, начиная с 2008 года по сути оплачен денежной эмиссией. Если почитать историю, то любая денежная эмиссия в конченом итоге приводила к гиперинфляции. И чем более локализована была экономика, тем быстрее выражался этот эффект. Многие скажут, что сейчас доллар является непросто валютой США, но и основной Мировой валютой. Это правда, но нужно также помнить, что его роль уже давно сокращается. И поэтому эмиссия будет возвращаться бумерангом обратно, выражаясь в той же инфляции.

Интересно также посмотреть на графики 1,3 и 5. Здесь можно увидеть, что фондовый рынок США в реальном выражении начал сильно отрываться от реального ВВП. Этот отрыв хорошо объясняется как раз денежной эмиссией. Вероятно можно найти и другие факторы, но видно, что денежная масса точно является одним из существенных, если не самым существенным. Конечно, важно, откуда начинать отсчет, но если взять историю с более раннего периода, то картинка будет ещё более удручающей. Всё это говорит о том, что соображения, которые высказывают Бьюрри, Далио и другие именитые инвесторы и экономисты о возможном кризисе, мы не видели уже 90 лет.

На мой взгляд, эти графики прекрасно демонстрируют, почему я с уверенностью говорю, что рецессия в США началась не только что, а имеет куда как более длительный характер. Просто она прекрасно замаскирована. В основном денежной эмиссией.

А вот еще один интересный график 7

Синим — корпоративные прибыли компаний США с пика до кризиса 2008, оранжевым — SP500, бирюзовым — реальные доходы домохозяйств. Все в реальном выражении, то есть с учетом инфляции. Видно что рост рынка после кризиса 2007 никак не может быть оправдан прибылями корпораций или ростом доходов населения, которые вообще по сути за эти 14 лет не изменились. Значит, он оправдан денежной эмиссией и нулевыми процентными ставками. Все это говорит о нездоровом поведение как экономики так и фондового рынка.

Биржевая среда

Что на графиках?

1 — ВВП США нормированный на индекс потребительских цен. Другими словами — реальный ВВП США

2 — ВВП США номрированный на денежный агрегат М2.

3 — Индекс SP500 нормированный на индекс потребительских цен. SP500 в реальном выражении

4 — Индекс SP500 нормированный на денежный агрегат M2

5 — Сравнение Реального ВВП с Реальным SP500 (графиков 1 и 3)

6 — Сравнение ВВП и SP500 нормированных на M2 (графиков 2 и 4)

Чем интересны эти графики?

С одной стороны они наглядно демонстрируют, за счет чего в те или иные периоды шел рост ВВП в США и как на это реагировал фондовый рынок. Если в качестве базиса брать количественную теорию денег Фишера (хотя она сама по себе спорна, но пока другой полноценной теории нет), то по идеи рост ВВП нормированный на М2 должен колебаться вокруг единицы. И на графике 2, это в общем хорошо видно, что условие выполнялось вплоть до 1990-х годов. Потом М2 сильно отставал. Это можно объяснить частично пузырем доткомов, расширением рынков за счет падения соцлагеря, развитием азиатских тигров — иными словами — глобализацией, где доллар становился все более востребованной валютой, обслуживающей интересы международной торговли. Но после 2000-х на этом графике мы видим существенное увеличение денежной массы. И если вплоть до кризиса 2008 года это увеличение можно оправдать возвратом к нормальным значениям, то вот дальше, ситуация явно выглядит нездоровой.

Теперь если посмотреть на график 6, то можно увидеть, что рост фондового рынка США, начиная с 2008 года по сути оплачен денежной эмиссией. Если почитать историю, то любая денежная эмиссия в конченом итоге приводила к гиперинфляции. И чем более локализована была экономика, тем быстрее выражался этот эффект. Многие скажут, что сейчас доллар является непросто валютой США, но и основной Мировой валютой. Это правда, но нужно также помнить, что его роль уже давно сокращается. И поэтому эмиссия будет возвращаться бумерангом обратно, выражаясь в той же инфляции.

Интересно также посмотреть на графики 1,3 и 5. Здесь можно увидеть, что фондовый рынок США в реальном выражении начал сильно отрываться от реального ВВП. Этот отрыв хорошо объясняется как раз денежной эмиссией. Вероятно можно найти и другие факторы, но видно, что денежная масса точно является одним из существенных, если не самым существенным. Конечно, важно, откуда начинать отсчет, но если взять историю с более раннего периода, то картинка будет ещё более удручающей. Всё это говорит о том, что соображения, которые высказывают Бьюрри, Далио и другие именитые инвесторы и экономисты о возможном кризисе, мы не видели уже 90 лет.

На мой взгляд, эти графики прекрасно демонстрируют, почему я с уверенностью говорю, что рецессия в США началась не только что, а имеет куда как более длительный характер. Просто она прекрасно замаскирована. В основном денежной эмиссией.

А вот еще один интересный график 7

Синим — корпоративные прибыли компаний США с пика до кризиса 2008, оранжевым — SP500, бирюзовым — реальные доходы домохозяйств. Все в реальном выражении, то есть с учетом инфляции. Видно что рост рынка после кризиса 2007 никак не может быть оправдан прибылями корпораций или ростом доходов населения, которые вообще по сути за эти 14 лет не изменились. Значит, он оправдан денежной эмиссией и нулевыми процентными ставками. Все это говорит о нездоровом поведение как экономики так и фондового рынка.

Биржевая среда

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finversia

- Gold

- IMOEX

- Linux

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- БПИФ

- брокер

- бюллетень

- валюта

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги месяца

- Итоги недели

- Китай

- книга

- конференции

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- санкции

- Сатира

- статистика

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- цб

- экономика

- экономика России

- Ян Арт

Вы какие параметры сравнивать собираетесь?

Пока не видно цифр времен 1920-1933 г и настоящего кризиса.

Интересно было бы посмотьреть такое сравнение. Приведите цифры, может и не сравнимы кризисы.

Хотя оба инициированы в рамках глобализации мира.

В 30е-через кризис -создавалась база для домининирования доллара в мире путем взятия под себя структурами ФРС финсектора США, обладавших лучшей производственной базой в мире и выгодным местоположением в свете планируемых конфликтов между конкурирующими с ними странами.

Сейчас же, идет перенесение финансового центра глобализма в Азию, уже ставшую де факто производственным центром центром(вместо утративших пром. мощь США), и теперь в Азию перенаправляются ресурсы и компетенции под завесу конфронтаций и спецопераций, а США и Европе определено -утратить роль золотого миллиарда, существенно снизив потребление и потеряв роль эмитентов мировых денег.

Пол Крэйг Робертс: Как была разрушена экономика Америки

www.paulcraigroberts.org/2022/08/03/how-americas-economy-was-destroyed/

https://aftershock.news/?q=node/1138802 (перевод)

"… В 2006 году Майкл Портер, профессор Гарварда, использовал пресс-конференцию, чтобы расхваливать преимущества глобализма, то есть офшоринга американских рабочих мест. В его отчете для Совета по конкурентоспособности ложно показано, что американцы получают выгоду от передачи своих рабочих мест азиатам и мексиканцам. Он сделал это, подчеркнув экономические показатели США за 20-летний период. Поскольку офшоринг рабочих мест был относительно новым явлением, 20-летний период восходит к рейгановским 1980-м годам. Таким образом, Портер использовал высокие результаты в годы правления Рейгана, чтобы смягчить экономический упадок из-за глобализма.

Я мог бы долго рассказывать о фальшивых утверждениях, используемых для блокирования противодействия утрате Америкой своего выдающегося производственного статуса. Сегодня, спустя 16 лет после того, как Портер пообещал лучшую работу, бывшие хорошо оплачиваемые производственные рабочие США получили низкооплачиваемую работу в розничной торговле в Walmart и Home Depot. Их медицинская страховка и пенсионные пособия исчезли вместе с работой на производстве. Дело в том, что сегодня американские экономисты либо занимаются написанием пропаганды для своих благодетелей, либо играют в свои профессиональные журналы, моделируя сценарии, не существующие в реальном мире.

Другим катастрофическим последствием отмены закона Гласса-Стигалла является ускорение финансиализации экономики, которая подкрадывалась к нам десятилетиями. Финансиализированная экономика — это экономика, в которой финансовый сектор преуспел в получении большей части потребительского дохода, направленного на выплату процентов и сборов по долгам — платежи по ипотеке, оплате автомобиля, оплате кредитной картой, студенческим кредитам, — оставляя мало средств для стимулирования экономического роста за счет расходов на новые товары. и услуги. Многие люди живут на свою кредитную карту, платя только минимальный платеж, так как баланс растет со сложными процентами.

Согласно исследованию Федеральной резервной системы, проведенному несколько лет назад, 40% домохозяйств США не могут собрать 400 долларов наличными, не продав личное имущество, такое как телевизоры, сотовые телефоны, одежду или инструменты для залога.

Всю степень чрезмерной задолженности экономики США, и здесь я не включаю государственный долг, можно понять, вернувшись в 1945 год, когда началось это эссе.

Майкл Хадсон сообщает, что в 1945 году доля домовладельцев в собственности, на которую они были заложены, составляла 85%. Сегодня собственный капитал домовладельцев в своей собственности упал до 33%.

Кроме того, доля домовладельцев в Америке снизилась с 70% до 63% в результате политики президента Обамы, направленной на спасение финансовых мошенников, ответственных за крах 2008 года, и лишение их жертв права выкупа...

Успех экономической политики Рейгана и Маргарет Тэтчер породил чрезмерное доверие к нерегулируемой экономике свободного рынка. В США был отменен закон Гласса-Стигалла, отделявший коммерческую деятельность от инвестиционной банковской деятельности и хорошо служивший стране с 1933 года. Председатель Федеральной резервной системы Алан Гринспен и министерство финансов Клинтона заявили, что «рынки саморегулируются». Отмена привела к финансовому кризису 2008 года, который положил начало крупнейшей и самой продолжительной деятельности по печатанию денег в США в истории. Баланс Федеральной резервной системы увеличился на $8,2 трлн .поскольку ФРС печатала деньги, чтобы скупить проблемные инвестиции крупных банков, чтобы сохранить платежеспособность банков. Массовое увеличение денежной массы коснулось главным образом цен на акции, облигации и недвижимость, что резко ухудшило распределение доходов и богатства в США и привело к созданию «Одного процента». Годы накачивания стоимости финансовых активов и недвижимости за счет создания денег поставили Федеральную резервную систему сегодня в шаткое положение, поскольку блокировки Covid и экономические санкции против России нарушили цепочки поставок и вызвали дефицит, который приводит к росту цен. ФРС пытается преодолеть проблемы с поставками, бессмысленно повышая процентные ставки, что угрожает финансовому богатству, созданному годами количественного смягчения. Одновременно санкционная политика отталкивает страны от доллара, что в конечном итоге снижает его стоимость, тем самым вынуждая ФРС выбирать между фондовым рынком и долларом.

"

Вседозволенность плохая затея для мира.

Нужен будет новый полисмен.

Интересно, кто им станет.

1. может и не может

2. не может и может

3. не может и не может

4. может и может

Какой из вариантов правильный? 😁 Играем — «кто хочет стать миллионером»