Блог им. kpavelu

Полный “All in one Макро обзор” – выпуск №9 от 05.09.2022”

- 05 сентября 2022, 12:46

- |

InvestingAsHobby “Макро обзор – выпуск №9 от 05.09.2022”

Вернулся с летних каникул. “Sell in May and go away” как говорят на рынках. Пора обновить макроанализ и посмотреть, что изменилось.

Немного изменил форму подачи, надеюсь так будет более доступно. Как по мне получился крутой и полный “All in one” обзор.

Disclaimer – всё, что написано выше и ниже – субъективная оценка не более. Которая не должна использоваться доля принятия инвестиционных решений. “Так как мы не можем предсказать события в мире и решения зависящие от настроения политиков, регуляторов или топ менеджеров компаний.” Но можем свежим взглядом посмотреть на текущую ситуацию, вспомнить, что было при таких факторах в истории и предположить варианты дальнейшего развития событий.

Общие индикаторы рынка и Макро показатели USA

S&P 500 PE Ratio близки к среднему уровню за последние 10 лет. Но возможная рецессия будет влиять на показатель. Снижая прибыли

The Shiller S&P 500 PE Ratio исторически очень дорого

S&P 500 to GDP Ratio исторически снова очень дорого

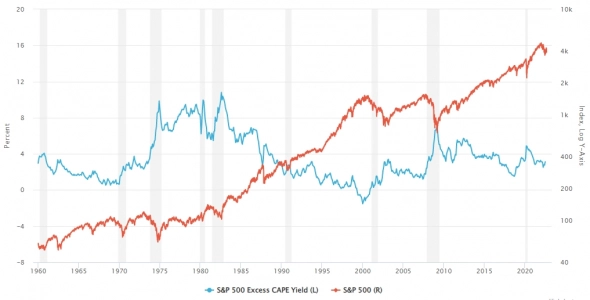

S&P 500 Excess CAPE Yield последние 10 лет были повыше, чего и хочется дождаться.

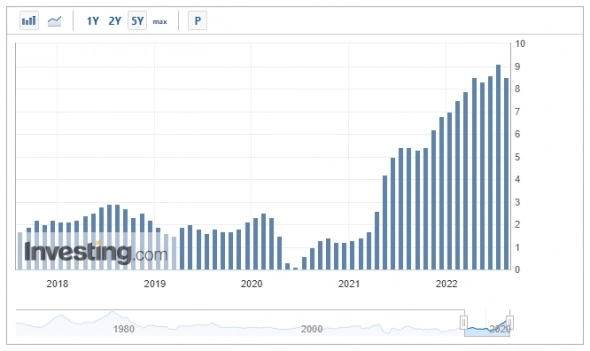

US Inflation Rate ( цель 2% ) инфляция немного замедлилась, но всё равно продолжает оставаться на высоком уровне. Что требует от ФРС жёсткого подхода и удержания ставки на высоком уровне.

DXY Доллар продолжает укрепляться против большинства валют. И находится на многолетних максимумах. Это будет снижать выручки и прибыли глобальных корпораций. Удорожать экспорт из США.

U.S. Consumer Price Index (CPI) YoY Индекс потребительских цен показал небольшое замедление, но всё равно ещё исторически показывает очень большой рост.

Индекс потребительских цен (ИПЦ) измеряет изменение цен на товары и услуги с точки зрения потребителя. Это ключевой способ измерения изменений покупательских тенденций и инфляции.

U.S. Producer Price Index (PPI) YoY Цены производителей показали небольшое замедление, а потом стабилизацию. И всё же находятся на высоком уровне, что требует от ФРС оставаться жёсткой.

Индекс цен производителей (PPI) измеряет изменение цен на товары, продаваемые производителями. Это опережающий индикатор инфляции потребительских цен, на которую приходится большая часть общей инфляции.

U.S. Unemployment Rate ( цель 3,5% ) нейтрально. Уровень безработицы поднялся немного выше целевого. Что отражает некоторые проблемы и может заставить ФРС о необходимости стать чуть более мягкой.

U.S. Initial Jobless Claims всплеска обращений за пособиями по безработице нет. Есть снижение, что снизит уровень безработицы не мешая ФРС ужесточать бороться с инфляцией.

Non Form Payrolls рабочих мест создаётся всё меньше. Тоже отражая общее замедление.

U.S. Manufacturing Purchasing Managers Index (PMI) тут наблюдаем снижение, но значение индикатора всё ещё выше 50ти, т.е. сектор расширяется.

Индекс менеджеров по закупкам в обрабатывающей промышленности (PMI) измеряет уровень активности менеджеров по закупкам в производственном секторе. Значение выше 50 указывает на расширение сектора; ниже 50 указывает на сокращение.

U.S. ISM Manufacturing Purchasing Managers Index (PMI) У ISM тоже самое

U.S. Retail Sales розничные продажи растут, но с учётом инфляции вероятно не сильно.

GDP QoQ ВВП продолжает снижаться.

Consumer Expectations Michigan Индекс настроений Мичигана не радовал, но вдруг подрос, посмотрим динамику через месяц.

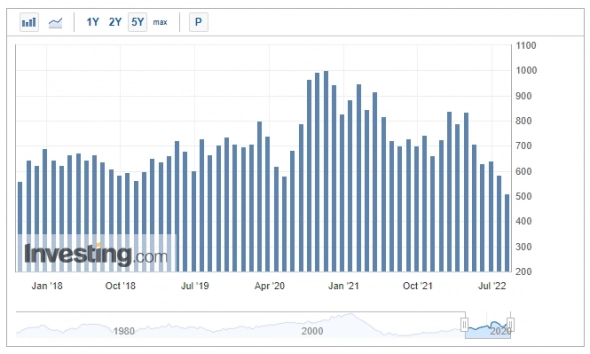

New Home Sales M/M ну и наконец летящие вниз продажи домов из-за условий. Одни из худших условий покупки за года. Будет плохо влиять на многие сектора.

Продажи новых домов измеряют годовое количество новых домов на одну семью, которые были проданы в течение предыдущего месяца.

Доступность жилья в США находится на самом низком уровне за всю историю наблюдений с 1996 года41edited 08:43

% Ставка пробила 20ти летний тренд на снижение. ФРС продолжает поднимать, для борьбы с инфляцией. Доходности по десятилеткам перевалили за 3%.

Варианты развития событий:

USA

- продолжение ужесточения политики ФРС, дальнейшее повышение ставки ФРС, QT для борьбы с инфляцией

- как следствие рост доходностей облигаций -> рост DXY -> снижение цен на сырьё, золото, акции ( частично учтено рынком или уже полностью )

- рост стоимости привлечения средств –> меньше инвестиций –> сдуваются пузыри в активах

- возможна – глобальная рецессия

Напряжённость Китай – Тайвань

- вспышки КОВИД – могут привести к падению стоимость сырья в мире.

- риски владения ADR

- Тайвань – влияние на производство полупроводников

Рынок РФ вероятные риски

- продолжение снижения ставки

- рубль слишком сильно укрепился из-за снижение импорта и ограничений

- снижение ВВП

- рост цен на удобрения, нефть, газ ( возможно уже близок финал, хотя теперь впереди зима )

Нефть

- Стоимость не падает так быстро как хочет ФРС, вероятно из-за высокой геополитической составляющей сейчас в цене.

Металлы

- Как и предполагалось укрепление доллара и ужесточения проводимые ФРС привели к снижению стоимости.

Золото

- Обычно снижается при повышении ставки и росте доходности US Treasures – ну так и произошло

- Может вырасти если будет крах финансовой системы

Технологии

Технологические компании не любят рост ставок, т.к. это удорожает стоимость заимствования. Но с другой стороны, а кто их любит? Банки? Да, но и то не такой резкий рост, который может привести к банкротству заёмщиков, что потребует увеличения резервов и списанию потерь.

Заключение: Очевидно, что есть замедление, падают как и предполагалось цены на сырьё, драгметаллы, активы. Высокие ставки по облигациям давят на цены акций, на общую доходность рынка и требуют более низких p/e. На данный момент сложно определить как долго продлится высокая инфляция, но очевидно будет замедление, т.к. цены на сырьё за исключением энергоресурсов снизились. За последними необходимо внимательно наблюдать с учётом разворачивающейся геополитической картины.

Технический отскок по Техам о котором писал в предыдущем обзоре произошёл летом. Сейчас рынок снижается и проданные позиции постепенно, не спеша набираю снова. Конечно по компаниям фундаментально сильным и имеющим на мой взгляд долгосрочные перспективы, даже не смотря на ближайший временный спад.

Как только рынок начнёт чувствовать, что инфляция замедлилась, а ФРС перестанет ужесточать, так позитив начнёт возвращаться. Вероятно мы уже близки.

Буду рад увидеть в комментариях конструктивную критику, вопросы и предположения. Первоисточник доступен на сайте InvestingAsHobby.ru

П.С. Ну и плюсаните, что ли если мой труд оказался интересен и есть желание читать его периодически и обсудить в комментариях. Может добавить, что надо.

- 05 сентября 2022, 13:20

- 05 сентября 2022, 14:56

- 05 сентября 2022, 15:02

теги блога InvestingAsHobby_v_Telegramm

- AAPL

- FXCN ETF

- fxrl

- FXUS

- GOOG

- IMOEX

- MA

- MBT

- MSCI Russia

- MTSS

- QE

- S&P

- S&P500 фьючерс

- VEON

- акции

- биткоин рост

- вопрос

- газ

- ИНВЕСТИРОВАНИЕ

- инвестиция

- Индекс ММВБ

- Индекс МБ

- Лукойл

- макро

- макро из США

- мтс

- обзор рынка

- Облигации

- офз

- оффтоп

- портфель

- Правило 72

- Роснеть

- роснефть

- рынок

- сбер

- сбербанк

- стоп

- Стратения

- трейдинг

- Управление портфелем

- фьючерс mix