Блог им. DmitriyNechaev

Индекс силы доллара DXY: что показывает и зачем нужен

- 07 сентября 2022, 17:41

- |

Индекс доллара является отношением доллара США (USD) к корзине из шести иностранных валют и представляет собой взвешенное среднее отношение доллара в сравнении с евро (EUR), японской йеной (JPY), фунтом стерлингов (GBP), канадским долларом (CAD), шведской кроной (SEK) и швейцарским франком (CHF).

Учитывая наличие в своем составе евро, индекс доллара содержит в себе валюты представленные 24 государствами.

Доли валют в индексе:

— Евро (EUR) — 57,6%

— Японская иена (JPY) — 13,6%

— Фунт стерлингов (GBP) — 11,9%

— Канадский доллар (CAD) — 9,1%

— Шведская крона (SEK) — 4,2%

— Швейцарский франк (CHF) — 3,6%

Этот индекс был создан компанией JP Morgan в марте 1973 года. В том году большинство торговых партнеров США ввели плавающий валютный курс, поэтому индекс DXY был очень полезен для оценки «силы доллара».

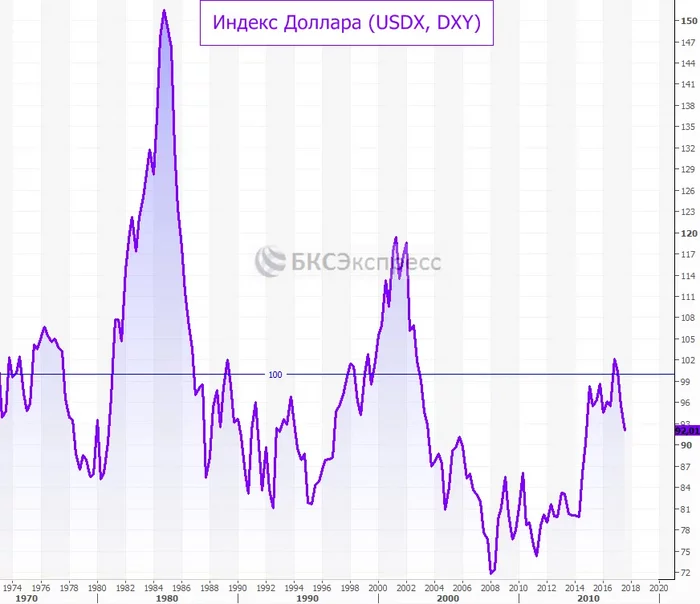

Индекс DXY по годам:

«сила доллара» сильно связана с ключевой ставкой ФРС и чем выше была ставка, тем дороже становился доллар и наоборот (ставки ФРС по годам).

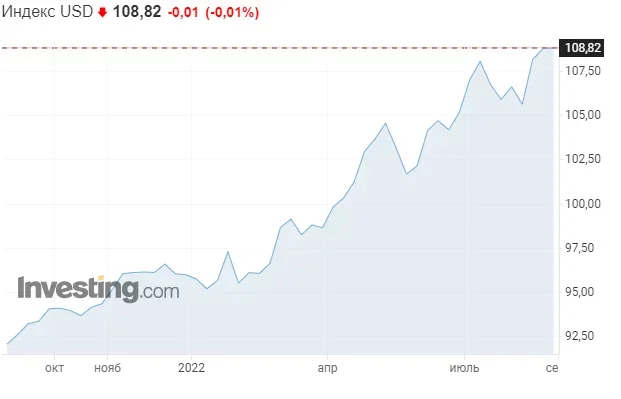

Сейчас ФРС также поднимает ключевую ставку и индекс доллара начал быстро расти.

Конечно, далеко не только ключевая ставка влияет на силу доллара, но, на мой взгляд, это основной фактор.

Зачем США делает доллар дороже

США имеет огромный, просто чудовищный торговый дефицит (график по месяцам), который в этом году, скорее всего, превысит 1 трлн. $$$, а значит им выгодно иметь дорогой доллар, чтобы покупать больше на меньшее количество долларов. Тем самым они снижают свою инфляцию и частично перекладывают ее на другие страны.

В краткосрочной перспективе это выгодно, но это делает все менее конкурентоспособными своих производителей и провоцирует дальнейшее увеличение импорта, а не развитие своего производства, но всем плевать, так как им главное выборы в ноябре выиграть и главное показать снижение инфляции.

Моя Телега, куда пишу подобный контент

теги блога Дмитрий

- dxy

- S&P500

- taiwan semiconductor manufacturing company

- акции

- Алжир

- аналитика

- Африка

- АЭС

- БРИКС

- валюта

- газ

- Газпром

- германия

- долг

- доллар

- доллар рубль

- евро

- европа

- ЕС

- израиль

- инвестиции

- индекс

- индексы

- инфляция

- иран

- Катар

- Китай

- ключевая ставка

- конкуренция

- кризис

- курсы валют

- нефть

- новость

- норвегия

- облигации

- опек

- политика

- Россия

- рубль

- санкции

- Саудовская Аравия

- сша

- Тайвань

- Украина

- фондовый рынок

- форекс

- фрс

- ЦБ

- экономика

- энергетика

www.mql5.com/ru/market/product/104571