SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Alesha2

BlackRock, падение гиганта?

- 18 сентября 2022, 17:54

- |

Компания была основана в 1988 году и первоначально входила в состав Blackstone Group. Её основателями стали восемь человек во главе с Лоренсом Финком. В 1992 году компания взяла название BlackRock. Уже к концу этого года размер активов под управлением составил $17 млрд, а к концу 1994 года — $53 млрд. В 1995 году из-за разногласий с руководством Blackstone компания была продана другой финансовой группе, PNC Financial Services за $240 млн. В 1998 году BlackRock была зарегистрирована как корпорация, которая в 1999 году стала публичной (14 % было размещено на бирже, 16 % получили Финк и его партнёры, 70 % осталось у PNC). К концу 1999 года размер активов под управлением достиг $165 млрд, а в конце 2004 года составил $342 млрд. В сентябре 2006 года произошло объединение с Merrill Lynch Investment Managers. Merrill Lynch получила 49,5% акций объединенной компании, остальная часть перешла PNC Financial.

В 2009 году заключен контракт с Министерством финансов США на управление проблемными активами в кризисный период, цель правительства — очистить рынок после финансового краха 2008 года.

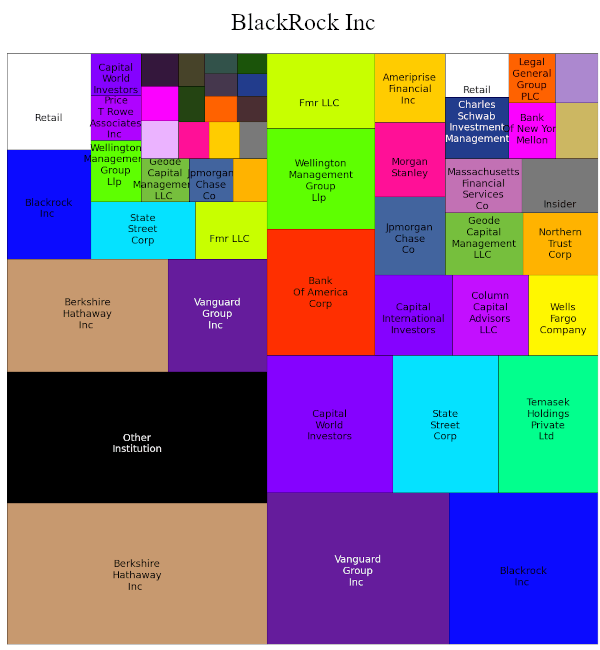

Акции компании котируются на бирже. Основные владельцы — Bank of America, PNC Financial Services и Barclays PLC. Среди крупных акционеров State Street, JPMorgan Chase & Co., Vanguard, Norges Bank Investment Management (инвест. банк ЦБ Норвегии).14 января 2022 года инвесткомпания отчиталась за IV квартал и весь 2021 год: объем ее активов под управлением превысил $10 трлн.

Часто в адрес компании поступают обвинения в деятельности как «теневого банка», находящего средства для приближенных компаний в обход банковского сектора, однако никаких существенных доказательств никто не предоставил.

Огромные возможности BlackRock часто приводят к слухам о работе с «теневым правительством», чему способствовала также покупка отделения Barclays – одного из «фамильных» банков Ротшильдов. Сюда же стоит отнести и регулярные нападки экологов, говорящих о контроле со стороны BlackRock большой части углеводородного сектора экономики и способствованию торможению развития зелёной энергетики. Сама компания, разумеется, считает свои решения экономически обоснованными и вписывающиеся в стратегию контроля и управления рисками.

Итогом многочисленных споров стало заявление главы компании в 2020 году о возможной реструктуризации части активов компании и отказу от угольных предприятий. Однако развернувшийся энергетический кризис в Европе и США ставит под сомнение не только актуальность этих заявлений и способность зелёной энергетики к замещению углеводородного сектора энергетики в ближайшее время, но и эффективность аналитического отдела фонда и приписываемое фонду могущество, способное менять экономические устои во всём мире.

Компания не любит поспешных шагов и рискованных инвестиций. BlackRock стремится не к анализу, а управлению риском – в этом состоит основа её концепции, краеугольным камнем которого является их новая аналитическая платформа.

Компания не любит поспешных шагов и рискованных инвестиций. BlackRock стремится не к анализу, а управлению риском – в этом состоит основа её концепции, краеугольным камнем которого является их новая аналитическая платформа.

В основе этой истории лежит реальная история Финка. Причина его увольнения состояла в потери подразделением, где он работал, более чем 100 миллионов долларов по причине неверной оценки динамики ставок процента. Отношения с коллегами были испорчены и Финк предпочёл уволиться из компании, а из истории был извлечен главный урок: инвестиции не могут производиться без управления риском.

С тех пор глава компании постоянно стремится минимизировать риски инвестиций и управлять ими. Так, именно BlackRock является компанией, которая раньше всех задействовала компьютерные мощности для оценки рисков: по сути, это был первый шаг к созданию Aladdin. Сегодня платформой обрабатывается аналитическая информация по всем мировым активам, а обслуживание системы требует больше 2 тысяч сотрудников.Данная систем и забивает последний гвоздь в крышку гроба всех конспирологов, приписывающих безграничные возможности фонду BlackRock. Не смотря на всю свою финансовую и соответственно интеллектуально-аналитическую мощь, инвесторы(фактически владельцы) фонда сильно в нём разочарованы и своими продажами, менее чем за год обвалили капитализацию почти в 2 раза. Велика вероятность что это ещё не предел...

Сам же фонд, фактически принадлежит огромному количеству инвесторов, которые и сами пытаются максимально диверсифицировать свой портфель, как им кажется, снижая свои риски.

В 2009 году заключен контракт с Министерством финансов США на управление проблемными активами в кризисный период, цель правительства — очистить рынок после финансового краха 2008 года.

Акции компании котируются на бирже. Основные владельцы — Bank of America, PNC Financial Services и Barclays PLC. Среди крупных акционеров State Street, JPMorgan Chase & Co., Vanguard, Norges Bank Investment Management (инвест. банк ЦБ Норвегии).14 января 2022 года инвесткомпания отчиталась за IV квартал и весь 2021 год: объем ее активов под управлением превысил $10 трлн.

BlackRock — властитель финансового мира.

Компании достаточно часто приписывают функции морового контроля финансовой системы. «Тайная сила, контролирующая наши деньги. Саммари книги. Хайке Бухтер, Campus, 2015.»

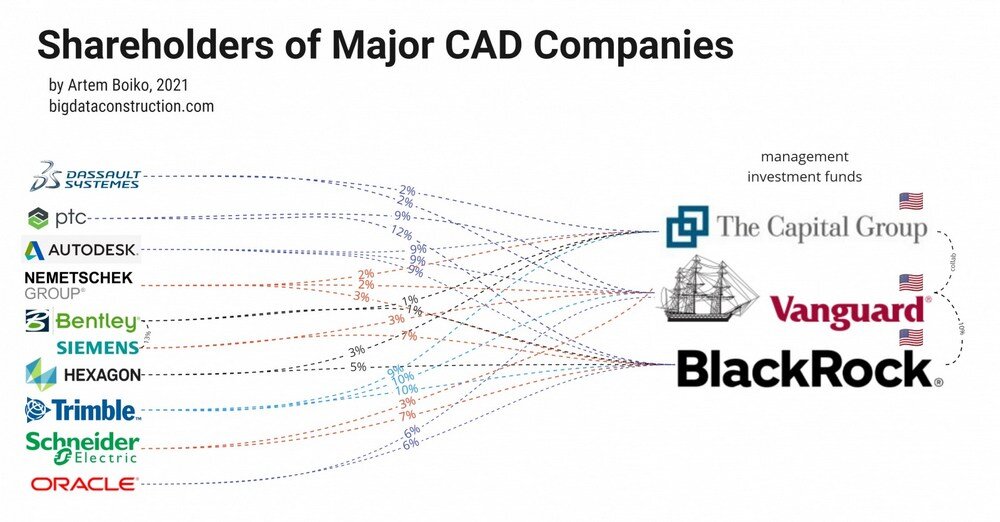

В финансовых кругах США Vanguard, BlackRock и State Street Corporation называют «Большой тройкой». Эти три фирмы, вместе взятые, владеют 90% всех фирм фондового индекса S&P 500, в корзину которого включены акции 500 избранных торгуемых на фондовых биржах США публичных компаний, имеющих наибольшую капитализацию. По данным британского издания TheExpose.uk, в ноябре 2020 года «Большая тройка» контролировала рынок стоимостью 15 триллионов долларов США, что составляет более чем три четверти американской экономики. А к январю 2021-го размеры их бизнеса достигали уже 18 триллионов долларов.Часто в адрес компании поступают обвинения в деятельности как «теневого банка», находящего средства для приближенных компаний в обход банковского сектора, однако никаких существенных доказательств никто не предоставил.

Огромные возможности BlackRock часто приводят к слухам о работе с «теневым правительством», чему способствовала также покупка отделения Barclays – одного из «фамильных» банков Ротшильдов. Сюда же стоит отнести и регулярные нападки экологов, говорящих о контроле со стороны BlackRock большой части углеводородного сектора экономики и способствованию торможению развития зелёной энергетики. Сама компания, разумеется, считает свои решения экономически обоснованными и вписывающиеся в стратегию контроля и управления рисками.

Итогом многочисленных споров стало заявление главы компании в 2020 году о возможной реструктуризации части активов компании и отказу от угольных предприятий. Однако развернувшийся энергетический кризис в Европе и США ставит под сомнение не только актуальность этих заявлений и способность зелёной энергетики к замещению углеводородного сектора энергетики в ближайшее время, но и эффективность аналитического отдела фонда и приписываемое фонду могущество, способное менять экономические устои во всём мире.

Уход от рисков.

На самом деле, вложение активов в акции множества компаний не более чем диверсификация и уход от рисков.

В основе этой истории лежит реальная история Финка. Причина его увольнения состояла в потери подразделением, где он работал, более чем 100 миллионов долларов по причине неверной оценки динамики ставок процента. Отношения с коллегами были испорчены и Финк предпочёл уволиться из компании, а из истории был извлечен главный урок: инвестиции не могут производиться без управления риском.

С тех пор глава компании постоянно стремится минимизировать риски инвестиций и управлять ими. Так, именно BlackRock является компанией, которая раньше всех задействовала компьютерные мощности для оценки рисков: по сути, это был первый шаг к созданию Aladdin. Сегодня платформой обрабатывается аналитическая информация по всем мировым активам, а обслуживание системы требует больше 2 тысяч сотрудников.Данная систем и забивает последний гвоздь в крышку гроба всех конспирологов, приписывающих безграничные возможности фонду BlackRock. Не смотря на всю свою финансовую и соответственно интеллектуально-аналитическую мощь, инвесторы(фактически владельцы) фонда сильно в нём разочарованы и своими продажами, менее чем за год обвалили капитализацию почти в 2 раза. Велика вероятность что это ещё не предел...

Сам же фонд, фактически принадлежит огромному количеству инвесторов, которые и сами пытаются максимально диверсифицировать свой портфель, как им кажется, снижая свои риски.

теги блога Настоящая экономика

- 2008

- 70-е

- black rock

- blackrock

- Credit Suisse

- Dow Jones

- IMOEX

- nasdaq

- nikkei индекс

- RTS

- S&P500

- SP 500

- SP 500 прогноз

- treasuries

- акции

- акции США

- Аргентина

- аренда недвижимости

- банк

- банки

- банки США

- банкроство

- биржа

- Бреттон-Вудская система

- Бреттон-Вудское соглашение

- Великая депрессия

- Великая Рецессия

- государство

- деньги

- доллар

- доллар рубль

- Доходность гособлигаций

- евро

- ЕЦБ

- ЗВР

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в Аргентине

- инфляция в России

- инфляция в США

- история

- йена

- Китай

- ключевая ставка

- ключевая ставка ЦБ РФ

- коммерческая недвижимость

- кризис

- кризис 1907

- кризис 2008

- кризис 2020

- кризис сша

- мировая экономика

- мобильный пост

- недвижимость

- недвижимость в США

- недвижимость США

- Нобелевская премия

- обвал

- Облигации

- Падение S&P

- природный газ

- прогнозы

- протесты

- пузырь

- Рей Далио

- рецессия

- Россия

- рост акций

- РТС

- Рэй Далио

- Свободная экономика

- свободный рынок

- серебро

- СПГ

- стагфляция

- США

- технический анализ

- торговые сигналы

- финансы

- фондовые рынки

- фондовый рынок

- фондовый рынок

- форекc

- форекс

- ФРС

- ФРС США

- Фунт

- фьючерс mix

- фьючерс ртс

- ЦБ

- ЦБ РФ

- экономика

- экономика Аргентины

- экономика России

- экономика США

- Экономика Японии

- Япония

То есть Вася купил по одной акции каждой компании ММВБ и вот он владеет 100% всех фирм ММВБ

по данным газеты и заявления владельца Vanguard? на 2019, 2большая тройка" на прямую управляла 30% фондового рынка США.

Посмотрел график, внимание, бумага очень легкая для трейдинга. Трендовая!

С ковидного марта 20 года выросла в 3!!! раза с 322 до истхая 960 и после упала на 580. Всего 2 тренда и деньги в кармане. Надо всего 2 средних и медленный стохастик.

Любую бумагу надо торговать в комплексе по тренду. Учитывать тренд, средние, под/сопр, таймфреймы, индикаторам и т.д.

Если у меня сомнения по движению бумаг, то всегда пишу 2 варианта.

Список топ-холдеров этой поганой конторы — finance.yahoo.com/quote/BLK/holders?p=BLK

Если мы начнем уничтожать своих непосредственных врагов, то империя Vangгard рухнет… а вместе с ней — дутый финансово-спекулятивный ВВП США

Вас не смущает, что блэкрок принадлежит нескольким десяткам крупных компаний, типа Банк оф Америка и ДжиПи Морган, в малы долях?

ВВП США на столько же дутый как и во всём «западном» мире. Если кто-то рухнет, достанется всем:

Россию частично исключили из мировой системы разделения труда, и экономика европы офигевает от этого, а что будет если кто-то с ВВП на порядок больше сложится?