Блог им. AVBacherov

Мои инвестиционные итоги за 2022 год

- 09 января 2023, 13:49

- |

Начало года – время подвести инвестиционные итоги.

Давайте сначала посмотрим на структуру моего портфеля, с которым я закончил год.

Тем кому интересно, как изменился за этот год мой портфель, могут посмотреть с каким я его начал в 2022 в статье Мои инвестиционные итоги за 2021 год, и как он изменился уже к концу января 2022 в статье Бенчмарк для моего портфеля на 2022 год. А более подробнее с моими инвестициями в 2022 можно ознакомиться на закрытом телеграмм канале ABTRUSTOPSEC.

Итоговый результат моего портфеля в рублях за 2022 год минус 2% (здесь и далее я буду приводить округленные до целых значения, для простоты восприятия). При этом индекс полной доходности российских акций MCFTR упал на 37%, индекс полной доходности российских государственных облигаций RGBITR вырос на 4%, бенчмарк (далее — BM_CLASSIC_RUS_MP) MCFTR/RGBITR c распределением 50/50 потерял 17%, а сели взять смешанный бенчмарк (так как с 2019 года мой портфель имеет целью вложения не только в российские ценные бумаги, далее — BM_USA_RUS_MP_RUR) MCFTR/RGBITR/SPY/TLT — 25/25/25/25 с учетом реинвестирования дивидендов потерял 23%.

Наверное не стоит и говорить, что волатильность моего портфеля была лучше любого из отдельных взятых показателей. Итоговый результат в рублях за 2022 можно посмотреть в Таблице 1.

Я мог бы привести расчеты различных коэффициентов, как это делала в статье по итогам 2021 года, но даже без них несложно понять, что они будут лучше, чем у любого бенчмарка, который отражен в настоящей таблице.

Вместо этого я хотел бы показать более интересные данные, которые зачастую интересуют инвесторов, неглубоко погруженных в инвестиционную теорию.

Баффету предписывают фразу: «Чтобы понять профессионализм управляющего, нужно дать ему не меньше 5 лет». Я, честно говоря, не встречал нигде этой фразы или ее вариантов, но концептуально я с ней согласен. Конечно, измерять результаты только через доходность не корректно, здесь нужны как раз еще различные коэффициенты и правильные бенчмарки, но в качестве грубого подхода можно принять и в таком простом виде. В таблице 2 видны результаты моего портфеля и тех же бенчмарков за разные временные горизонты – до 5 лет. Меня, несомненно, радует тот факт, что всё, чему я учился в управлении инвестициями (и стараюсь научить других) за эти годы, дают результат. И что важно – этот результат весьма стабилен. А вот тут уже точно мне хотелось бы процитировать Уоррена: «Тренировка не приводит к идеальным результатам, она приводит к стабильным результатам».

В конце я как обычно подведу итоги за все время существования моего портфеля.

По итогу 17,7 лет как я начал вести свой портфель моя итоговая годовая доходность составила 15% годовых, при волатильности 13%. На мой взгляд это достойный инвестиционный результат.

Текущий кризис дает возможность улучшить результаты за следующие 5 лет. Об этом я не раз говорил в своих интервью и писал в постах в 2022. Возможно, предстоящие годы дадут мне прибыль существенно превышающую исторические 15%, так как я планирую увеличить свои вложения в акции не менее чем до 65% от портфеля, а возможно и больше. Такого я не делал уже давно. Могу я ошибиться? Конечно, я же человек. Но я готов разумно рискнуть.

В январе я построю свой бенчмарк на 2023 год, как для российской части портфеля, так и для американской. Далее буду приводить свой портфель к нему в соответствии с планом и текущими обстоятельствами. Если у меня будет настроение, я поделюсь своими расчетами бенчмарков в публичном пространстве, но не факт. Точно я их опубликую для подписчиков закрытого канала.

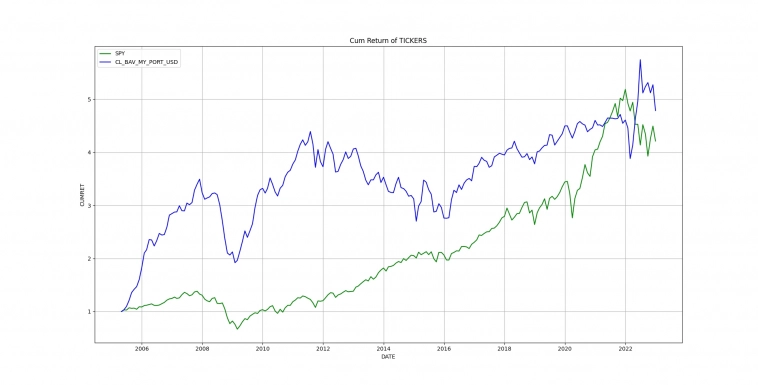

P.S. Итоговый результат моих инвестиций в долларах в этом году выглядит прекрасно, и даже на протяжении всей жизни существования моего портфеля в итоге неплох и лучше бенчмарков. Но активно я начал заниматься инвестициями на иностранных рынках только с 2019 года, поэтому сравнение будет некорректным. Расписывать долларовые итоги я не буду, и ограничусь только публикаций графиков моего портфеля в долларовом выражении по сравнению с разными долларовыми бенчмарками.

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finversia

- Gold

- IMOEX

- Linux

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- БПИФ

- бюллетень

- валюта

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги месяца

- Итоги недели

- Китай

- книга

- конференции

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- санкции

- Сатира

- статистика

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- цб

- экономика

- экономика России

- юмор

- Ян Арт

Нет, SPY я может и обошел на всем горизонте, но в реальности я ему проигрываю существенно примерно с начала 2010-х. Это легко увидеть если построить график Богла.

Но я не считаю правильным сравнивать свои инвестиции со SPY. Это некорректно. Я вообще долгое время не инвестировал на американском рынке. Это получается как сравнение длинного и мокрого.

И вообще про бенчмарки можно много писать. Это весьма убогое сравнение, имеющие много недостатков. Просто людей к ним приучили, и поэтому их удобно показывать.

Я как-то писал в одной из статей про это, но в принципе, и наверное стоит написать отдельный пост.

В 2021 году я написал серию язвительных постов про «определенный» тип людей. И там я достаточно неплохо прошелся по бенчмаркам — "Массовый обыватель наступает… Он хочет видеть стейтмент, но не знает, как его интерпретировать (продолжение 2)"