Блог им. RationalAnswer

Гасить ипотеку досрочно или инвестировать? Разбираемся, как не оказаться без денег и без квартиры

- 02 марта 2023, 08:35

- |

Это моя квартира в Екатеринбурге, которую я купил в ипотеку в 2013 году. Она не имеет никакого отношения к статье – просто я решил проиллюстрировать текст ее фотками из ностальгических соображений =)

Иногда читатели присылают мне в личку всякие разные вопросы про финансы, а я пытаюсь дать на них короткий и разумный ответ. В этот раз получилось не очень коротко – поэтому я решил оформить ответ в небольшую заметку.

Павел спрашивает: «Имею ипотеку под 7,2%. Есть отдельно финансовая подушка на накопительном счете (пока под 7,5% дают). Имея ипотеку, стоит ли все доступные средства с доходов (з/п) вкладывать в нее, чтобы погасить как можно скорее? Либо, может, стоит гасить минимальным платежом, а свободные средства начинать инвестировать пассивно? Не очень понятен такой момент: с одной стороны на ипотеку ежедневно начисляется %, с другой – сумма кредита обесценивается из-за инфляции».

C чисто финансовой точки зрения, иметь долгосрочную ипотеку с зафиксированным невысоким процентом (а 7,2% по российским меркам не особо высоко) – это хорошо. Прямо сейчас можно, например, открыть банковский вклад на год под 8,0–8,5% (лучше в пределах страховой суммы АСВ 1,4 млн рублей, конечно). И гособлигации ОФЗ с погашением через 1–2 года дадут примерно такую же доходность. Вот этот один процентный пункт разницы между ипотечной ставкой и доступной ставкой доходности – это, можно сказать, «бесплатный бонус» от непогашения ипотеки.

Правда, с получаемого дохода вам придется еще и платить НДФЛ 13%, что несколько снижает возможность «арбитражной» игры на разнице в ставках. Но и это в ряде случаев не является проблемой. Во-первых, если это ваша первая купленная квартира в жизни – то вы имеете право на налоговый вычет в том числе по ипотечным процентам (в общей сумме набежавших процентов не более 3 млн рублей). Во-вторых, если инвестировать через ИИС, то можно еще и нивелировать налог с инвестиционного дохода.

UPD: Как справедливо напоминают в комментариях, при сравнении ставок надо еще не забывать про страховку, которую вас заставит сделать банк при взятии ипотеки (точнее, даже две: страхование жизни и самой квартиры). Совокупная стоимость этих страховок может составить 0,3–1,3% годовых. С другой стороны, вы страхуете-то свою квартиру и свою жизнь – так что, в каком-то смысле настоящую выгоду от этих страховок в любом случае получите вы как заемщик (за счет списания долга в случае наступления страхового случая).

С ностальгией вспоминаю отвязные караоке-вечеринке в моей Екб-хате с экраном во всю стену – всё-таки, съемное жилье в ряде случаев имеет недостатки (труднее всё сделать прямо под себя)

Но это всё рассуждения первого порядка – а они не столь важны, как более хитрые последствия второго порядка. Дело в том, что российская ипотека имеет одно важное качество – она дает вам асимметричную опциональность. У вас всегда есть возможность в случае чего погасить кредит досрочно или перекредитоваться под более низкую ставку. А вот у банка возможности отказать вам в досрочном погашении, либо принудительно «пересадить» вас на более высокий процент, отсутствует. И это очень ценно для вас!

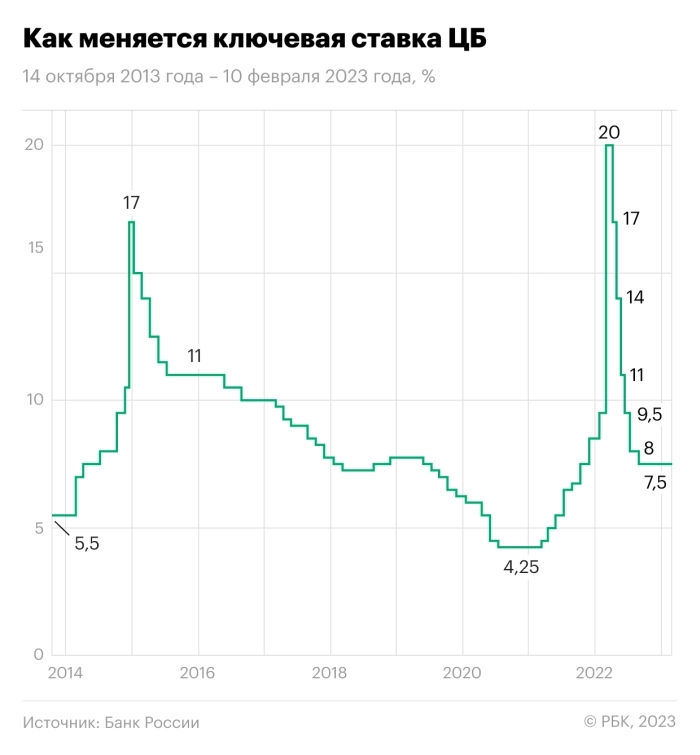

Грубо говоря: процентные ставки в экономике могут идти либо вверх, либо вниз. Если через год рыночный уровень ставок в России будет, ну, например, 20% годовых – вы будете очень рады, что не гасили свою ипотеку (ведь можно будет на достаточно консервативных вложениях зарабатывать в разы больше зафиксированной у вас ставки). Если же вдруг случится удивительное, и ставки упадут до ~4% (было такое в 2020-м, если помните) – то вы сможете просто частично загасить имеющимися деньгами свою «дорогую» ипотеку, а то и вообще перекредитовать ее под более низкую ставку. Короче, оба варианта развития событий для вас являются, в общем-то, неплохими.

РБК: Текущий уровень ключевой ставки 7,5% для России по историческим меркам является не особо высоким

Но это всё финансы и математика. В реальной жизни важна еще и психология: многие люди от нависшего над ними кредита испытывают существенный дискомфорт. Если этот дискомфорт настолько силен, что вы буквально «кушать не можете» – то, может быть, имеет смысл наплевать на расчеты и просто гасить ипотеку ускоренными темпами.

«Маржин колл» по ипотеке: страшный сон любого заемщика

Выше я рассматривал вопрос «гасить ли досрочно ипотеку?» с точки зрения наиболее безрисковых альтернативных стратегий – когда ты вместо досрочного погашения кредита кладешь деньги на банковский депозит в пределах суммы страхования АСВ, или покупаешь короткие государственные облигации ОФЗ. Но кто-то предлагает пойти еще дальше – долгосрочно инвестировать средства во что-то более рискованное (и, соответственно, более доходное).

Давайте тут сделаем шаг немного в сторону и вспомним, что сама покупка квартиры в ипотеку – это уже, по сути, инвестирование с плечом. Вы приобретаете актив в виде недвижимости (Кийосаки, даже не начинай!) за счет займа в рублях – это не то чтобы концептуально сильно отличается от покупки с плечом каких-нибудь акций Газпрома через вашего брокера.

Хотя, нет: одно важное отличие есть. В случае с акциями, если их стоимость резко упадет и начнет приближаться к объему взятых в долг у брокера денег (то есть, плеча) – то брокер объявит вам «маржин колл». Это означает требование «либо довнеси свежих денег в погашение долга, чтобы мне было не так очково, – либо я принудительно продам твои акции, из полученных денег погашу твой долг, ну а ты уж там довольствуйся оставшимся кукишем». Margin call – весьма неприятная штука, короче.

Типичные будни трейдеров акциями с плечом

Так вот, хорошая новость: в ипотеке нет маржин коллов! Пока вы исправно платите ежемесячные взносы, даже если на рынке недвижимости случился коллапс, и ваша ипотечная квартира внезапно стала стоить почти как оставшаяся сумма непогашенного долга – то банк не имеет права сказать «так, что-то мне страшненько стало, ну-ка быстро гаси половину задолженности досрочно – а не то я конфискую жилплощадь!».

Получается, ипотечник защищен от всяких там поползновений банка в большинстве случаев, кроме одного – когда он по каким-то причинам перестает вносить ежемесячные платежи по ипотеке. И вот тут-то и кроется потенциальная засада с идеей «буду долгосрочно инвестировать вместо погашения ипотеки».

Представьте, что Павел (герой нашего вопроса) с ипотекой под 7,2% годовых решил вместо досрочного погашения кредита вложиться в надежные ОФЗ на 20 лет под 11,5% внутри ИИС (а что – и ставка повыше, и срок как раз с ипотекой совпадает!). А через год экономика РФ захворала, Павел потерял работу и доход, финансовая подушка быстро исчерпалась – так что он теперь не может платить по ипотеке. Ставка процента в экономике резко подросла, и долгосрочные облигации в моменте просели почти в два раза (они отрастут обратно, но небыстро) – их продажа для совершения ипотечных платежей будет означать фиксацию убытка. А если перестать платить – то банк принудительно продаст квартиру по текущим просевшим ценам (кризис же, ну), так что после гашения остатка долга денег для Павла не останется.

Вот и получится, что Павел просто заплатил первоначальный взнос по ипотеке и все предыдущие платежи «в никуда» – ничего не получив в итоге взамен. Можно сказать – почти что маржин колл вышел!

Мем смешной, ситуация страшная

Отдельно отмечу: я не хочу сказать, что долгосрочно инвестировать вместо погашения ипотеки ни в коем случае нельзя. Просто неплохо бы понимать риски такого решения. И, конечно, не забывать про важность надежной и пухлой финансовой подушки!

Резюме: делаем выводы

Я бы не стал досрочно гасить ипотеку, если:

- Ставка по кредиту зафиксирована на долгий срок на низком уровне (ниже текущих ставок по банковским депозитам, или просто близко к историческим минимумам процентных ставок в стране).

- Текущая инфляция существенно превышает ставку по кредиту, и ваши доходы в целом плюс-минус растут на уровне не сильно ниже инфляции.

- У вас «льготная» околонулевая ставка (типа 0,1%) – то есть, вы фактически сразу переплатили застройщику/банку за объект существенно выше рыночной цены. Досрочное погашение в такой ситуации будет означать, что вы как бы «подарили» им эти деньги зря.

- Вы накопили внушительную финансовую подушку и уверены, что сможете гасить из нее ипотечные платежи без всяких проблем при любом раскладе как минимум в течение года.

Досрочное гашение кредита, вероятно, вам подходит, если:

- Ставка по кредиту зафиксирована на высоком уровне – по крайней мере, выше текущих ставок по депозитам. Вообще, если ставки снизились с того момента, как вы брали ипотеку – неплохо бы в любом случае обсудить с банком вопрос рефинансирования вашего кредита под более низкий процент.

- У вас образовался дисбаланс между валютой кредита и валютой текущих доходов, из которых вы его гасите. См. истории валютных ипотечников, которые в начале 2010-х брали долларовые кредиты «потому что по ним низкая ставка и платеж ниже», а в 2014 году обнаружили, что после резкого обесценения рубля гасить их они уже не могут.

- Вы не можете противостоять искушению тратить любые свободные деньги на счете – так что сбережения, не направленные на погашение ипотеки, скорее всего будут просто потрачены на что-то не сильно важное.

- Сама мысль о нависшем над вами кредите причиняет вам сильные душевные страдания и беспокойство.

Я в итоге свою ипотеку загасил досрочно через несколько лет просто потому, что мне так было поспокойнее – и с чувством выполненного долга продолжил разрисовывать висящий на стене вайтборд

Фактор, который слабо влияет на решение о погашении ипотеки:

- Сколько времени осталось до конца срока ипотеки. Часто встречающийся тезис «гасить ипотеку досрочно выгодно именно в самом начале срока, когда большая часть платежей приходится на проценты» – это миф. Выгодность здесь будет зависеть в первую очередь от доходности, которую вам может принести альтернативное вложение капитала, а не от срока.

Если материал оказался для вас полезным – буду благодарен за подписку на мой ТГ-канал RationalAnswer про разумные подходы к личным финансам и инвестициям.

теги блога Павел Комаровский

- Binance

- ChatGPT

- coinbase

- Credit Suisse

- ETF

- finex

- FinEx ETF

- FIRE

- FTX

- fxrb

- interactive brokers

- Microsoft

- nft

- OpenAI

- S&P500

- sec

- telegram

- Tether

- USDC

- USDT

- VK

- акции

- банки

- банкротство

- бинанс

- биткоин

- блогеры

- блокчейн

- Брокер

- брокеры

- валюта

- валютное регулирование

- Виталик Бутерин

- госдолг США

- дайджест

- дефолт

- доллар

- доллар рубль

- дональд трамп

- Евросоюз

- законодательство

- зарубежные площадки

- Зарубежный брокер

- ИИС

- Илон Маск

- ипотека

- искусственный интеллект

- Итоги недели

- капитал

- китай

- книга

- кризис

- криптобиржа

- криптобиржи

- криптовалюта

- личные финансы

- майнинг

- Минфин

- Мобилизация

- МосБиржа

- Набиуллина

- налоги

- НДФЛ

- Нейросети

- нейросеть

- нефть

- новости

- новости недели

- новости рынков

- новости финансов

- облигации

- оффтоп

- павел дуров

- пенсия

- пошлины США

- реклама

- рубль

- санкции

- Сбербанк

- СПБ биржа

- стейблкоин

- США

- Сэм Бэнкман-Фрид

- тарифы

- Твиттер

- Телеграм

- Тинькофф

- торговые войны

- Трамп

- трейдинг

- ФРС

- хедж-фонд

- ЦБ

- штраф

- экономический дайджест

- эмиграция

- эфириум

- Яндекс

А ты в числах посчитай сколько я процентов заплачу если погашу в начале срока или в конце. Через 1 год или за 1 год до конца для десятилетней ипотеки..

А так больше похоже на кривду. И никаких инвестиций тут не надо.

Павел Комаровский, я вполне владею русским языком. И тезис указанный выше считаю неверным. При депозите 1 млн 7 процентов 10 лет досрочка 100 тыс через 1 мес и вклад на 1 год 15 процентов 100 тыс выгодной будет Стратегия вложить деньги на и потом погасить ими кредит. считал тут https://mobile-testing.ru/calculator_vklad_vs_dosrochnoe_pogashenie/ Это называется Стратегия досрочного погашения — это то от чего будет зависеть выгодность в вашем случае. а не под какую ставку вы можете вложить. Вы срок вложения даже не учли.

А что альтернативная ставка вложения более важный фактор чем срок досрочки должны обосновывать вы раз привели свой тезис.

Так что по реальной покупательной способности денег, первый и крайний платежи по ипотеке скажем на 15 лет могут отличаться в разы.

Наверное на выходных сделаю таблицу где будут разобраны варианты досрочного погашения, вложения на депозит или комбинации этих двух вариантов одновременно, в пересчете на американских президентов, золото или среднюю цену квадратного метра в условном Новосибирске.

и кстати аннуитет тоже крайне выгоден банкам… т.к в нем переплата изначально

разницу аннуитета между 20лет и 5ти лет ты просто теряешь при досрочно погашени… т.е даришь банку...

«Так банк себя подстраховывает: он получает проценты авансом...»

www.banki.ru/forum/?PAGE_NAME=read&FID=32&TID=177076

При большом сроке кредита в ежемесячном платеже только малая часть идёт на погашение тела кредита, а основная — плата за фактический срок пользования кредитом, т.е. за 1 мес. Никаких переплат за будущее нет!

там фишка в том, что в аннитете % берутся авансом… соответственно при досрочном погашении этот аванс теряется

Платёж по процентам начисляется на остаток долга за фактическое пользование кредитом.

Тогда скажите мне, любезный, какой, по вашему, должна быть плата по процентам без т.н. «аванса» для обозначенных выше условий кредита? Хотя бы за первый месяц можете посчитать?

Тебе сколько лет, юноша, что ты даже арифметику младших классов не осилил?

при аннуитете банк как раз таки и берет проценты вперед

При первых платежах основной долг почти не гасится

MarshalTX, процентные платежи всегда начисляются на текущий остаток по долгу за фактически прошедший срок пользования заемными средствами. В начале кредита просто тело долга гораздо выше, чем в конце, поэтому и проценты выше. Но это не значит, что заемщик в начале платит проценты «за весь срок» авансом «на будущее».

При дифференцированном платеже, кстати, ежемесячная сумма процентов будет совпадать с процентами, уплачиваемыми по аннуитетному платежу — если остаток долга одинаковые. В диферренцированном платеже точно так же в начале срока кредита проценты во много раз больше, чем в конце.

А оставшаяся часть кредита стала наоборот более дешёвой, стимулируя вас сохранить его.

Фактически вы берете очень дорогой кредит при досрочном погашении.

Так вот откуда берётся этот бред. Народ тупо смотрит сумму начисленных %% за весь срок и делит их на сумму выплаченных %% к текущему периоду.

Не хотите «переплачивать», берите кредит на меньший срок. Тогда погашение тела кредита будет быстрее, но и ежемесячные платежи будут больше.

Что останется неизменным, так это формула, по которой рассчитывается ежемесячный платёж по процентам:

<Остаток долга> * <% ставка> / 12 мес.

Это упрощённо, в более общем случае %% рассчитываются исходя из количества дней в месяце.

Причём, эта формула справедлива как для аннуитетных так или дифференцированных платежей.

Банки, думаете, дураки, они так страхуют риск жосрочного погашения кредитов.

Когда вы думаете, что погасив кредит за полсрока, вы должны заплатить также половину процентов от всех процентов, рассчитанных на весь срок, вы забываете о том, что всё это время вы пользовались и большим телом кредита.

Посмотрите как меняется остаток долга при аннуитетной выплате.

Площадь фигуры в первой половине срока гораздо больше, чем во второй. И %% начисляются пропорционально остатку долга, и никак не иначе.

MarshalTX, могли бы выложить табличку с платежами за первый год. У меня получаются совершенно другие данные.

Спойлер: фактическая ставка кредита при досрочном погашении не изменится, т.к. она будет рассчитана на сумму использованных заёмных средств за период: 10% годовых. См мой пост выше.

Если не согласны, выкладывайте свои расчёты. Но без шляпы, что вы привели выше (про 2/1,8 млн.)

10 млн на 10 лет под ставку 10%. Платеж 132 150 в месяц, за год выплата процентов 972 400р. Чуть ниже 10%

Σ(процентов за год) / Σ(остаток долга в течение года) * 12 =

972 390,42 / 116 686 851,80 * 12 = 0,1 = 10%

Есть такая штука — планшет, очень рекомендую

И да. Караоке вечеринка в квартире??? Надеюсь, соседи вызвали ментов, или по крайней мере нассали в электрощиток этому пацыэнту, предварительно запенив ему входную дверь.

Не стоит даже пару минут личного времени

Чел работает, работодатель платит НДФЛ, инвестирует и брокер за него платит (либо сам), имеет депозит и при определенном доходе тоже платит ндфл. Точка.

Чел имеет ипотечный кредит под низкую ставку и платит осн долг и проценты. Точка.

Еще и имеет некислый бонус к возврату ранее уплоченова ндфл по процентам от ипотеки!

В этом все плюшки и нехер разводить простыню с водой. Тут люди серьезные.

И да, караоке в квартире?

Не смеши народ

Вместо того, чтобы уменьшить сумму обязательных платежей, ты зачем-то уменьшал срок. В деньгах ты не выиграл ничего, а в случае форс-мажора влетел бы с относительно большими платежами.

с одной стороны это минус, что ее нужно платить,

с другой стороны это плюс, что в случае смерти оставляешь очищенную от долгов квартиры, страховая за тебя выплатит долг.

Вывод поста по сути правильный.

Если рассматривать квартиру с инвестиционной точки зрения, то суть не в том, раньше или позже погасить кредит в банке, а в том насколько такая инвестиция выигрышна по сравнению с безрисковым вложением (гособлигации или вклад в госбанке). Все остальные рассуждения и расчеты это муть на воде.

Кстати, такой ход мыслей — понятно что без учета России. В РФ никакие модели и инвестоценки проектов не работают и не могут работать в принципе по известным всем причинам.

это основной мотиватор, и не такой уж плохой — заставляет бегать-суетиться, повышать доход.Когда в прошлом году ставки в банках были под 20%, перестал гасить ипотеку досрочно, а скидывал все излишки на ВТБ сейф, как ставка на нем перестала быть выше ипотечной — все деньги направил на погашение. Сейчас продолжаю гасить досрочно, сейчас обычно платеж X3-5 больше обязательного, брокеру отправляю порядка X2-X4 от ипотечного.

Хотя наверное стоило осенью платить минимум по ипотеке, а на все излишки покупать СБЕР.

Но мне так спокойнее, а спокойствие дороже денег.

Владимир С.,

А речь не про сейчас :). Сейчас бы хрен потянул аналогичную квартиру, даже с учетом роста доходов.

конец 2017 год начала ипотеки, пв взнос 40%, если не изменяет память — ежемесячный был порядка 30%-40% от зп тогда, сначала гасил на уменьшение ежемесячного взноса(с каждой премии, доп. доходов, с роста амерского рынка), сократил его в 3 раза за 4-5 лет, с учетом роста зп, сейчас ежемесячный — это 6-8% от зп, так что в хороший месяц — банку — четверть зарплаты, брокеру четверть зарплаты, на половину живу.

План в течении этого года закрыть ипотеку.

А когда проблема нарисовалась. Сломал ногу. Вообще пофиг было. Есть работа или ее нет

считаем

аннуитет

берем ипотеку 1 мио на 30 лет под 10% и гасим ее через 5 лет т.е через 60мес

Калькулятор ипотеки, рассчитать ипотеку (calcus.ru)

через 60мес по такому кредиту выплачено 492000 руб процентов и 34000 самого долга...

а теперь сравним с той же ипотекой на 5 лет… за 5 лет выплачено процентов банку всего 274000 руб ...

т.е если взять и загасить 30 летнюю ипотеку через 5 лет то переплата процентов по сравнению с 5летней ипотекой составит 492000-274000=218к почти вдвое… что соответствует ставке кредита на 5 лет в 17%

т.е получается что при досрочном погашении заемщик занял у банка на 5 лет не под 10% годовых а под 17%...

именно поэтому банки так любят досрочное погашение

smart-lab.ru/blog/882533.php#comment15396373

ежемесячный платеж = выплата тела долга + выплата % банку

5лет = 60 мес

ипотека 30лет средний платеж в месяц по % банку 49200/60=8200руб

ипотека 5 лет средний платеж по % 27400/60=4500руб т.е разница в 2 раза

т.е обслуживание ипотеки на 30лет дороже в 2 раза на интервале первых 5ти лет

т.е брать долгосрочную ипотеку на 30 лет чтоб загасить ее досрочно лет через 5-10 нет никакого смысла… будут просто отданы банку лишние деньги…

взял ты например ипотеку… на 30 лет… а через 5-7 лет получил наследство от американских родственников… или клад нашел… или женился удачно… или в лотерею выйграл

и вот че делать с ипотекой?

2. Даже если эффективная ставка по кредиту и по депозиту равна — всё равно есть смысл не погашать досрочно. Т.к. если процентные ставки в экономике в будущем резко вырастят — имеющаяся ипотека под более низкую ставку позволит на этом заработать дополнительно.

У меня знакомая взяла квартиру на 10лет раньше меня. У нее платеж был 25к. У нее ипотека была на 30лет. Все время на стрессе. Взял я. Платеж 15к. Ипотека оформлена на 10мь лет. Чуете разницу платежа. При том что стоимость квартиры одинаковая. При этом идет страховка ежегодная двойная около 15к. Т.е. за страховку идет переплата 450т. За 30лет. Я закрыл вроде за три года. Переплата 45к.

Плюс процент на процент.

Возьмите кредитный калькулятор. И подвигайте ползунки. Интересная арифметика получается. В течении 30лет например платеж 30к. И в течении 10лет платеж 35к. Вы готовы переплачивать добавочно 20 лет. При снижении платежа на вшивые 25%. И еще расказываете что на дистанции 10лет. Заплатишь больше чем на дистанции 30ть лет.

Так к чему я веду. Девченка только в этом году закрыла эту ипотеку. Живя на нервниках 15лет.

При том что я зашел на 10 лет позже. И закрывая года закрыл раньше ее.

В общем все зависит от ставки входа. Количества лет. И ваших целей. Не забываем что страховка а их там две. В среднем в месяц стоит 10% от вашего платежа.

Если ваша ипотека льготная до 5% можно в долгую. Если ипотека дорогая оформляйте на минимум возможных лет. Но имейте запас прочности пол.года.

Например мне сейчас сбер прислал предложение по кредиту 22% вроде на 5ть лет. Переплата идет огромная. Посмеялся и забыл.

Гладко было на бумаге, да забыли про овраги.

Вот маленький нюансик. Например: Сбер в большинстве своих случаев, не идет на рефинансирование самого себя. Найдет любые отмазки, чтобы ипотечнику в этом отказать. Досрочно гасить выгодно, если прежде сделали вычет и есть «подушка».