SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. optiontraders

Недельные календари

- 01 декабря 2012, 18:10

- |

Шесть недель назад решил возобновить торговлю недельными календарными спрэдами на индекс SPX.

Шесть недель назад решил возобновить торговлю недельными календарными спрэдами на индекс SPX.Чтобы построить календарный спрэд необходимо продать опцион с близкой датой экспирации и купить такого же типа на том же страйке с более далёкой датой исполнения.

Почему именно тогда? Потому что одним из необходимых условий для торговли календарными спрэдами является наличие волатильности. Это, кстати, идет в разрез с утверждениями в книгах, что календарные спрэды необходимо строить в период низкой волатильности.

Почему именно недельные? Во-первых, волатильность недельных опционов вовремя волатильного рынка, как правило, выше, чем у месячных или двухмесячных опционов. Во-вторых, так как они недельные, то временной распад происходит очень быстро.

Если посмотреть на график широкого индекса S&P 500 и его волатильность, то заметим, что волатильность поднялась где-то на 42-43 неделях выше 17%:

Чисто субъективное мнение, что как раз при волатильности выше 17%, можно присматриваться к торговле календарными спрэдами на данном инструменте.

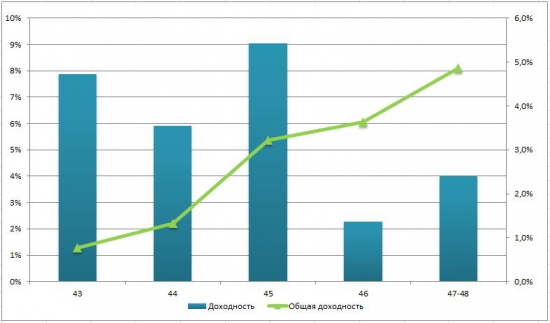

Ниже представлен график доходности за эти шесть недель:

Цель стояла зарабатывать 5% от вложенных средств в покупку календаря. Данную доходность отображают синие бары. Как видно из графика это получалось делать пока волатильность была выше своих минимальных значений.

График зеленой линии отображает доходность к счету.

Низкий доход на 46 неделе обусловлен тем, что волатильность сначала припала, а потом выросла, но волатильность недельных опционов возросла на большее значение, чем дальних.

Следующую позицию я открывал на двухнедельных календарях 47-48 недели, так как волатильность недельных опционов была ниже дальних, а двухнедельных наоборот.

Сейчас жду опять роста волатильности, чтобы вернуться к данной стратегии.

Источник: optiontraders.ru

теги блога optiontraders

- VIX

- VXX

- бабочка

- вебинар

- вебинары

- вега

- вертикальные спрэды

- вертикальный спрэд

- волатильность

- встреча smart-lab

- выборы 2011

- греки

- гуру

- доллар

- железный кондор

- календарные спреды

- календарный спред

- кто виноват

- магия

- мани менеджмент

- нефть

- опцион

- опционная конференция

- опционные стратегии

- опционы

- психология

- рынок

- синтетика

- спрэды

- стрэддл

- стрэнгл

- туса

- управление

- Управление капиталом

- фьючерс

Достаточно рынку двинуться на 2% и календарь вне денег будет.

Я недельные Iron Condor'ы пока тестирую на SPX.

Для минимизации дельты в качестве дальних использую опционы со временем жизни от 30 до 60 дней. + никто не отменял управление позицией.

С кондорами и бабочками сложнее, на мой взгляд, так как прибыли много не получишь, а комисса заплатишь существенно из-за большого кол-ва опционов. И кондоры слабоуправляемы.

У /ES окно торговли больше, с одной стороны больше вероятность удачных входов/выходов.

С другой больше нагрузка на мозг :)

Но присмотрю, спасибо.

Тут или открывать или нет, думаю над фильтром.

Iron COndor закрывать проще частями или весь.

З.Ыю ну и судя по резалтам не такой уж геммор ))

но в них (календарях) заложено несколько очень интересных особенностей, если анализировать их способность коррелировать со спредами и уровнем волатильности.

например, у меня есть несколько схем использования взаимодействия продажи волы, спредов (в т.ч.пропорциональных) и календарей. есть определённые модели поведения рынка, когда календари очень хорошо хеждируют другие два элемента этой тройки.

но хотя это касается нашего рынка, не знаю чего там у амеров…

— дальние покупаете? (т.е. модель поведения рынка — будущий (предполагаемый переход в другой диапазон цен?))

— в пропорциональном спреде хеджирование «профитной» шапки?

( ___/\ call спред)