Блог им. svoiinvestor

Мой портфель состоит из краткосрочных и среднесрочных облигаций, не пора ли присмотреться к долгосрочным из-за ставки?

- 27 сентября 2023, 10:11

- |

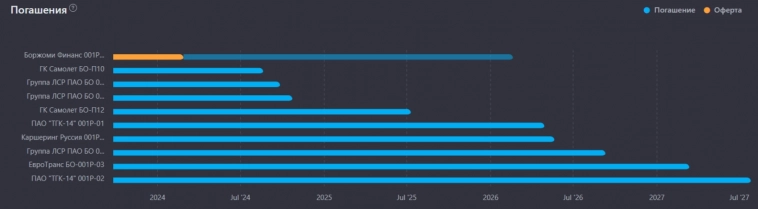

💼 Доля облигаций в моём портфеле — 20%, причём краткосрочных — 68%, а среднесрочных — 32% от общего числа. Меня не вполне устраивает купонная доходность на сегодняшний момент, средняя эффективная доходность в районе 14%, но это с учётом погашения и реинвестирования купонов/амортизации, отнимите отсюда 13% налога на купоны и получиться 12,2%. Да на сегодняшний момент банковский вклад и то даст больше процентов, как я до такого докатился? Всему виной увеличение ключевой ставки, основные закупки происходили, когда ставка была 7,5%, а купоны были в районе 8,5-9,5% (ЛСР, Самолёт), при этом ещё снизился номинал облигаций. Получается, что я держу полностью консервативный вклад, при этом мне должно хватать купонного дохода на реинвест.

Единственный выход, который я сейчас вижу для себя, это участвовать в первичных размещениях, где купонный доход адекватен сегодняшней ставке, либо перевести свой взор на долгосрочные облигации. Банк России намекнул, что высокая ключевая ставка с нами надолго, а значит за этот период вполне можно будет подобрать приемлемые облигации, чтобы при снижении ставки в будущем получать повышенный купонный доход и заработать за счёт увеличения номинала. Как оказалось, это весьма трудная задача. Облигации, которые «устраивают» меня на сегодняшний момент имеют доходность в районе 11,5-12%, купонная же доходность будет давать в ~9%, погашение через 5-9 лет. Вот список:

▪️ Новосиб 22 — купон 9,03%, погашение в 2028 году, доходность 12%, амортизация+

▪️ ОФЗ 26241 — купон 9,5%, погашение в 2032 году, доходность 12%

▪️ РЖД 1Р14R — купон 9,1%, погашение в 2029 году, доходность 11,4%

▪️ КалинОбл21 — купон 9,5%, погашение в 2028 году, доходность 11,4%

📌 Чтобы купоны уже считались вкусными (отнимаем отсюда 13% налог) ключевая ставка должна быть в районе 7-8%. В среднесрочном прогнозе ЦБ оценка средней ключевой ставки за период с 18 сентября до конца года составила 13–13,6%. В 2024 г. Банк ждёт в среднем 11,5–12,5%, в 2025 г. — 7–8%. Значит примерно через 1,5-2 года данные купоны будут привлекательны, но нужно понимать и то, что ключевая ставка должна не повышаться после этого, если опуститься ещё ниже, то будет шикарно. С учётом периода и прогноза выбор только один — ОФЗ 26241. Но готовы ли вы вложиться на 9 лет в госдолг с учётом того, что в стране раз в 5 лет случаются кризисы и ставка скачет туда-сюда? При этом участие в первичных размещениях может вам дать весомый купонный доход на 2-4 года (облигация ТГК-14 1Р1 даёт 14% купонной доходности на 2,5 года и она есть в моём портфеле). Скорее всего здесь должна присутствовать диверсификация и необходимо будет использовать два метода (участие в первичных размещениях и покупка ОФЗ), но и не надо будет забывать о принятии риска на себя.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 27 сентября 2023, 11:02

- 27 сентября 2023, 14:07

теги блога Владислав Кофанов

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс