Блог им. JiM_SLIL

Скучный никому не интересный макро обзор №0001

- 27 сентября 2023, 13:01

- |

Чем выше доллар (DX) тем больше вероятность, что ФРС потеряет контроль. Прогнозы FOMC на прошлой неделе это подтверждают, цикл ужесточения будет дольше и выше.

По основным пунктам …

- Производственный сектор находится в рецессии.

- Высокие процентные ставки оказывают огромное негативное влияние на многие секторы экономики.

- Банки ужесточают стандарты кредитования, что влияет на потребительские расходы.

- Избыточные сбережения достаточно высокие, но сокращаются.

- Заработная плата растет. Повышение заработной платы означает увеличение покупательной способности, особенно с учетом того, что инфляция заработной платы в настоящее время превышает большинство показателей общей инфляции.

- Цепочки поставок полностью восстановились после COVID. (в прошлом сбои в поставках приводили к росту расходов)

- Рынок труда – сильный. (спрос на рабочую силу высокий)

- Оценки корпоративных доходов растут (EPS). Это один из лучших показателей здоровья экономики.

- Spread BBB снижается, и находятся на удовлетворительных уровнях, что указывает на отсутствие риска дефолта.

- Сектор услуг остается относительно сильным. (PMI >50)

- Инфляция по секторам выше среднего, но снижается.

- Запасы жилья растут, спрос на ипотеку падает из-за высокой 7% ставки.

- Транспортная активность находится в хорошем состоянии. (выше уровней до COVID)

Оценка ВВП ФРС Атланты за третий квартал 2023 года ожидает роста номинального ВВП + 5% в 3 кв. за счет роста потребительских расходов.

Общие ожидания указывают на более сильную экономику. (этого мнения придерживается и Пауэлл)

Подводные камни.

Многие ожидают, что риск рецессии заложен в росте ставок, из-за чего стоимость денег растет истощая ликвидность с рынков.

ФРС смотрит на это по-другому, они считают, что экономика устоит перед высокой ставкой, поскольку разрыв между рыночными ценами и ставками (точечный график) сужается. Однако эти модели не учитывают баланс предложения денежного рынка, как можно обслуживать базовые ставки в 5,5% при номинальном росте ВВП в 4,1%. Банки обеспечивающие рост денежной массы, получают отрицательную доходность, что приводит к замедлению активности.

В последних протоколах ФОМС ФРС ожидает еще одно повышение ставки, а затем точечные графики показывают два сокращения в следующем году.

Я прихожу выводу, что модель ФРС вытолкнет нас на территорию дефляции, поскольку высокая процентная ставка несет в себе риск для стоимости денег и цен.

Если смотреть на денежный агрегат М2, то ее рост в 2020 году, это результат экспансии денег и кредита на COVID, который вырос на 28% от г\г и сейчас мы получаем обратный эффект с отрицательным показателем -3,6% в 2023 году (черная линия) Обратите внимание как М2 быстро снизилась, оказавшись на отрицательной территории. Дальнейшее ужесточение ФРС и рост ставки, то же самое сделает и с инфляцией. И есть высокая вероятность, что мы скоро окажемся ниже 0,5%, где экономика еще сильнее замедлится (левый график) что несомненно приведет к дефляции цен и рецессии.

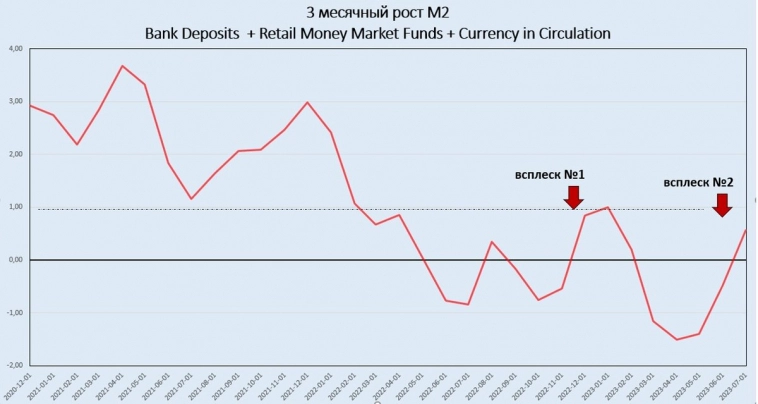

Учитывая, что Денежная масса М2 снижается и находится на отрицательной территории, то нам вероятно стоит рассматривать ее на краткосрочной основе. (график выше) Так мы видим небольшой всплеск №1 в конце 2022 года и сейчас №2, это деньги на которых отскочил рынок SPY, и этот рост почему-то не кажется очень сильным (менее 1%)

Выводы:

Мое определение роста экономики заключается в том, что если мы хотим видеть рост М2 (как оценку здоровой экономики) то нам важно увидеть (в составе М2) рост коммерческой денежной массы, которая должна подкрепляется производительным спросом. В противном случае банковские кредиты не буду приносить достаточного дохода, а если они не приносят дохода, то денежная масса М2 будет сокращаться.

Сейчас, рост денежной массы не подкрепляется производительным спросом. Если в прошлом был оптимизм в ожидании отмены COVID в Китае, затем снижение стоимости нефти с $135 до $70, при этом мы не увидели роста спроса. Сейчас экономика в годовом исчислении показала снижение денежной массы на -3,6% где по сути мы получаем низкую базу. А значит нужно ждать смягчения условий, в противном случае мы придем к дефляции.

Как вы уже понимаете, ФРС продолжает ужесточать экономику при отрицательном росте М2. Коммерческие и промышленные кредиты у нулевой зоны. (График ниже) Показатели других кредитов также замедляются. Рынку нужно смягчение, или мы получим дефляцию цен и рецессию.

Ошибка, которую я вижу.

Потолок государственного долга был повышен за счет огромных государственных расходов, что по сути должно создавать продуктивный рост ВВП.

Номинальный ВВП за второй кв. 2023 года составил + 4,1% вычитаем инфляцию CPI = получаем реальный рост ВВП + 0,13% (график выше) Роста нет, и это, по сути, отражает отсутствие спроса на деньги, который мы видим через денежную массу М2. (в официальном ВВП ФРС использует другую методику подсчета ВВП, где рост составил 2,1% во втором квартале.)

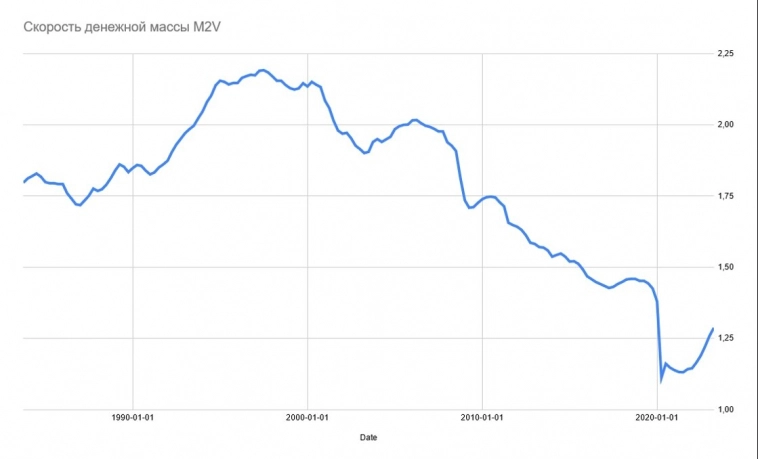

Теперь задайтесь вопросом, как ФРС добилась номинального роста ВВП в +4,1% с падением роста денежной массы М2. Ответ заключается в том, что скорость обращения денег возросла.

Возвращаемся в начало. В COVID ФРС напечатали целую кучу денег. Это привело к росту цен на активы, которые перешли от производителя к конечному покупателю. В экономике этот процесс происходит от дефляции денег к росту доходности облигаций, что в итоге отражается на инфляции у конечного потребителя. Так мы получаем более узкий показатель инфляции, где дефлятор положительный, денежная масса отрицательный.

ИТОГО: Сейчас ФРС управляет экономикой так, что деньги уходят в конечные товары, не создавая номинального роста ВВП. Ставка предложения 5,5%, ставка номинального роста ВВП 4,1% – при таком сценарии мы имеем отрицательный номинальный рост.

Почему так вышло: правительство увеличило расходы, направленные на формирование рынка возобновляемых источников энергии, которые не обеспечили рост ВВП. А значит мы получаем непродуктивные расходы, которые не приносят прибыли.

Выходит, что денежная масса продолжит сокращаться, экономика замедлятся.

Где мы находимся. SPY

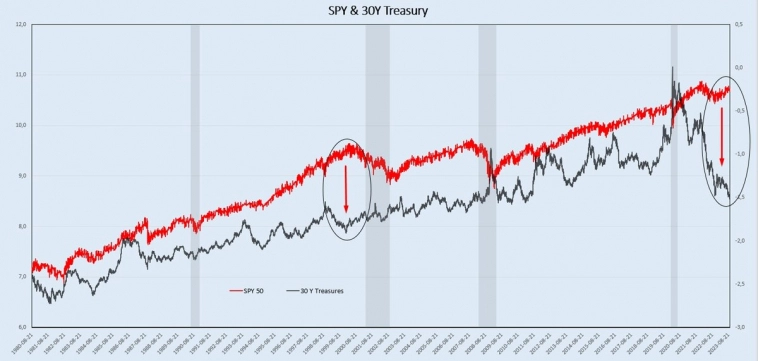

Если смотреть на стоимость рынка 30-летних облигаций к SPY, то фондовый рынок является переоцененным. Расхождения уже имело место в 2000 году на пузыре dot-com, только не в таком масштабе, как сейчас. Расхождение является следствием неправильного распределения денег в системе, связанного с ужесточением.

Сейчас правительство начало выпускать все больше долговых обязательств и активно занимать их, пролонгируя еще больший долг, поддерживая высокие ставки. Также распродажа долга Китаем и Саудатами поддерживает высокие ставки. Таким образом процентная ставка в процентном отношении к налоговым поступлениям растет, что создает нагрузку на корпоративный сектор. Так мы видим, как чистые процентные расходы нефинансовых корпораций США снижаются. (график ниже) Причина, по которой они не выросли, заключается в том, что у них накопился огромный долг с таким сроком погашения, который не был пролонгирован.

Проблема в том, что номинальный рост ВВП резко замедляется, а значит их счет за проценты начнёт расти, создавая пузырь. Принимая это во внимание, это означает, что кризис отразится на секторе домашних хозяйств и на рынке недвижимости.

Проблема ясна!

При таком сценарии не стоит ждать роста TLT, поскольку замедление доходов вынуждает держателей долга финансировать расходы, продавая облигация снижая стоимость.

Поправка: ФРС может все отыграть и реанимировать экономику запуская QE, но сейчас ФРС накапливает отрицательную пружину для рынка.

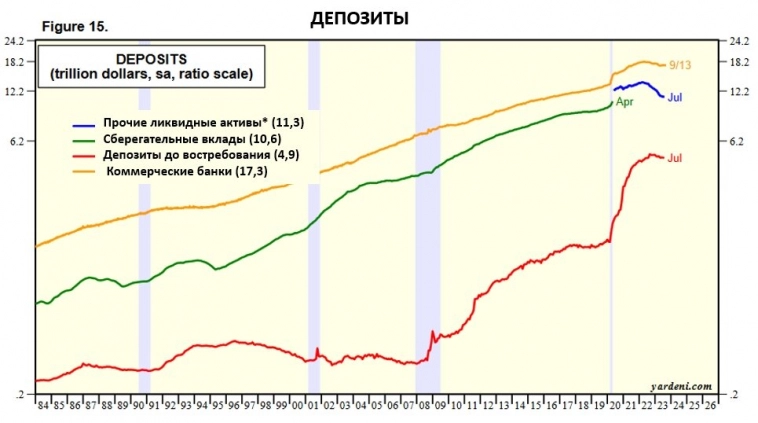

Сегодня на депозитах до востребования в банках США находится 4,9 трлн. долларов США, это скорее всего является следствием того, что ФРС рассчитывает их поглотить, продолжая жесткую политику. (график ниже)

В любом случае денег в системе (вероятно) достаточно, чтобы поддерживать спрос на текущем уровне, накапливая проблемы.

До конца года, вероятно рынок будет отыгрывать рост SPY к 4900, что будет дальше? smart-lab расскажет.

теги блога Макро Партнёры

- alibaba group

- Bitcoin

- Boeing

- brent

- dow

- ES500

- EURO FX

- eurusd

- forex

- Gold

- Nonfarm Payrolls

- PMI

- QE

- qqq

- RTS

- S&P500

- S&P500 фьючерс

- sp500 mini

- spx

- spy

- Treasuries

- wti

- Акции

- Алексей Штернкукер

- алибаба

- аналитика

- биржевик

- биткоин

- валюты

- ввп

- вопрос

- Газ

- Газпром

- денежная масса

- денежная масса м2

- деньги

- доллар

- Доллар рубль

- Евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- индикатор

- инфляция

- Итоги недели

- Китай

- китайский фондовый рынок

- кофе

- Кризис

- криптовалюта

- курс

- Ларри Вильямс

- ликвидность

- макро

- Мартынов

- медь

- моекс

- Набиулина

- Натуральный газ

- Нефть

- нефть Brent

- новости

- обзор рынка

- Облигации

- оффтоп

- политика

- прогноз

- прогноз по акциям

- рецессия

- россия

- ртс

- рубль

- Рэй Далио

- санкции

- сбербанк

- серебро

- СМЕ

- спреды

- США

- технологии

- тинькофф

- торговые сигналы

- трейдинг

- тренд

- умные деньги

- фомс

- фондовый рынок

- фонды

- форекс

- фрс

- ФРС США

- фьючерс ртс

- цб

- ЦБ РФ

- циклы

- штернкукер алексей

- Экономика

- экономика России

- экономика США

Пользователь разрешил комментарии только друзьям.