Блог им. MKrrr

МТС: проверяем крепость яиц (баланса)

- 01 ноября 2023, 07:44

- |

Все мы привыкли, что МТС – надежный провайдер услуг мобильной связи и надежный плательщик по облигациям. Их акции являются синонимом облигаций (квазиоблигации). А их бонды торгуются на уровне ОФЗ. Но может ли что-то пойти не так? МОЖЕТ!

Мы разобрали множество компаний второго-третьего эшелона: пивоварня Афанасий, сеть HENDERSON, ювелирные салоны Sunlight, каршеринг Делимобиль, Сегежа. Да и вообще, специализируемся на рискованных, но доходных облигациях. Как же нас занесло в МТС?

Облигации

Долгое время облигации МТС воспринимались, как бенчмарк (ориентир) безрисковой доходности. ОФЗ, к примеру, дают 12.5%-13.1% на срок до трех лет.

Облигации до трех лет оцениваются с минимальной премией: +0,5% к гос.бумагам. То есть рынок считает эти выпуски невероятно надежными. К слову, не всегда Сбербанк торгуется с такой низкой премией.

Рейтинги

Уже больше трех лет рейтинг компании МТС в оценке Эксперт РА – очень уважаемой рейтинговой компании – ruAAA. Это высший кредитный рейтинг. По мнению РА, более высокой надежности – нет.

Стратегия

МТС пытается позиционировать себя, не как оператор связи, а как экосистема. Мобильная связь, банкинг, маркетплейс, онлайн-кинотеатр, облачные сервисы, бронирование апартаментов, покупка билетов. Это и правда выходит за грань просто сотовой трубки.

Когда основной рынок растет на 3-5%, а инвесторы любят двузначные темпы роста – можно показывать отдельные сегменты, или даже общие рынки, как IoT (интернет вещей: пылесос, холодильник, чайник, кондиционер), хотя в масштабах бизнеса МТС это пока еще крохи.

Вдолгую, МТС видит себя, как мультитач для потребителя: т.е. абонент может коснуться экосистемы разными частями. На сколько эта модель выигрышна – покажет время. Как минимум, есть сильные конкуренты в лице Сбера, Яндекса, отчасти Тинькофф банка.

Чья это система победит?

А мы пока перейдем к отчетности. Цифры нужно трогать.

Отчетность

Мы сознательно осторожно относимся к EBITDA, т.к. добавлять к прибыли амортизацию и считать ее средствами кредиторов или акционеров – не всегда верно. Капиталоемкие бизнесы нужно обновлять, а в части сетей – нужно всегда много инвестировать. Поэтому исключать амортизацию, не плюсуя CAPEX (капитальные затраты) — нельзя.

Среднегодовой темп роста выручки 3,5%. Это включая все растущие сегменты, которые упоминаются в презентации. Полагаю, выручка от услуг связи в нулях.

Чистая прибыль год от года отличается, но в целом находится в диапазоне 30-60 млрд. в год. Тенденции к росту тут нет.

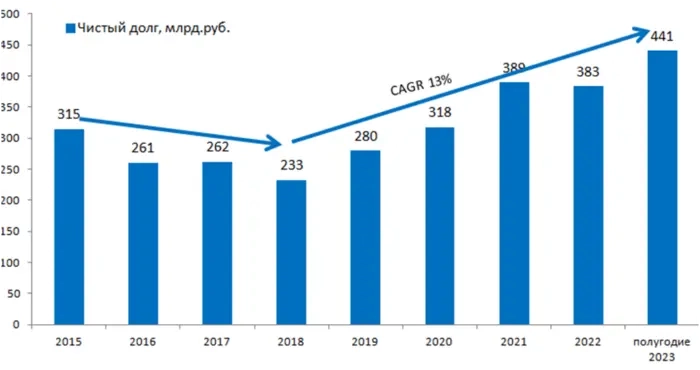

Зато есть предпосылки к росту долга: с 2018 года он вырос почти в 2 раза, со среднегодовыми темпами роста гораздо выше выручки. Начало отсчета совпало с иском Роснефти к материнской компании МТС – АФК Системе, и с тех пор МТС регулярно радует акционеров (и АФК) дивидендами.

… которые, зачастую превышают прибыль

Иными словами, дивиденды платятся в долг.

Долг и его обслуживание

В финансовых обязательствах сидят не только кредиты, займы, и облигации, но и обязательства по договорам аренды, что как бы не совсем долг. И тем не менее: обратите внимание, что по 2022 году, сальдо финансовых расходов/доходов к выручке перешагнуло уровень 10%. И что еще менее приятно – превысило годовую прибыль.

Рост ставок легко может подкосить денежные потоки МТС. Так или иначе, все фондирование привязано к ключевой ставке, но с неким лагом: купон по облигациям фиксированный, но рано или поздно их придется рефинансировать. Тоже самое с кредитами, но там изменение ставок произойдет быстрее. Если процентные расходы удвоятся, кто за это будет платить: МТС, или абоненты? Но на защиту последних встанет ФАС и здоровая конкуренция.

Финальное, что хочется показать – отрицательный собственный капитал, который таким стал впервые по итогам 2022 года. А по итогам полугодия, благодаря выплате дивидендов – укрепился в знаке «минус».

Подводим итоги

Плюсы:

+ МТС – это стабильная инфраструктурная компания на сформированном рынке, появление новых конкурентов маловероятно

+ зрелый рынок, который строится вокруг облачной инфраструктуры оператора

+ стабильные дивиденды, первоклассные рейтинги

Минусы:

— капиталоемкая отрасль: нельзя построить сеть 3G и снимать сливки. Сети 5G, 6G, 7G – сами себя не построят

— рынок зарегулирован государством: начиная от проблем с ввозом оборудования, заканчивая частыми претензиями ФАС по тарифам.

— негативные тенденции в отчетности: рост долга, отрицательный капитал,

МТС – классическая cash cow для своих акционеров. И рынок закладывает околонулевой риск для кредиторов. Но он есть. И Кот.Финанс скромно считает, что такая компания не может быть с высшим кредитным рейтингом: растущий долг, отрицательный капитал, выплата дивидендов больше, чем прибыль – все это обязательно скажется в будущем.

Именно поэтому, МТС нам нравится меньше, чем Сегежа, М.видео – у них проблемы уже вскрыты, и доходность по облигациям предполагает хорошую премию. Мы лучше будем рисковать в очевидно рискованных но доходных активах, чем встретим черного лебедя в рейтинге ААА.

---

Пользуйтесь калькулятором и Кот.Финанс.

Свежие обзоры компаний каждую неделю

То, на чем можно заработать — каждый день!

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- SPO

- Whoosh

- акции

- аналитика

- аренда недвижимости

- Астра

- афк система

- Балтийский лизинг

- банки

- биржа

- брокеры

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- виталайн

- вклады

- вложения

- Всеинструменты.ру

- втб

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- Делимобиль

- денежно-кредитная политика

- дефолт по облигациям

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция в России

- ипотека

- Итоги месяца

- итоги недели

- календарь инвестора

- Каршеринг Руссия

- КЛВЗ Кристалл

- ключевая ставка ЦБ РФ

- книги

- кредитный рейтинг

- криптовалюта

- легенда

- лизинг

- льготная ипотека

- м.видео

- МВ ФИНАНС

- МВ ФИНАНС (М.Видео)

- мосгорломбард

- Московская Биржа

- мтс

- накопительные счета

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- Новатэк

- о'кей

- обзор рынка

- облигации

- отчеты МСФО

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- прогрессивная шкала налогообложения

- роснано

- русал

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Славянск ЭКО

- трейдинг

- финансы

- флоатеры

- форекс

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эн+

- юмор

обсуждают в «чатиках» когда ФАС выпишет клизму не сговорчивому оператору услуг связи.

А кто? Какая избушка?

вчера начали выходить из папирки.

Бро, они еще не изба ))) но понял, мерси

Если не сложно, дайте ссылку - не нахожу

В частном случае возможно. Но это далеко не самый плохой банк. У них как минимум рыночные продукты есть, нормальные условия по вкладам. А в картах да, много кто шулер

И все это в один день.

Дальше не сработал автоплатеж, баланс задвоился и… я свалил от них подальше.

Ну да, это старая шутка )))

ФАС сделает предложение от которого МТС не сможет отказаться