SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. t-trade

Следствие по делу корректной склейки фьючерсов!

- 10 января 2013, 12:36

- |

В статье пойдет речь о проблеме выбора даты перехода со «старого» на «новый» контракты. Исследование проводилось на данных четырех экспираций 2012 года фьючерса на индекс РТС. Также поднимается вопрос о дате склейки фьючерса компанией Финам и расхождении тестовых данных с реальными котировками. В конце небольшая идея для дальнейших исследований. Статья будет интересна тем, кто торгует срочными контрактами не так давно. Особенно полезна для алготрейдеров, которые по какой-либо причине не успели изучить данную проблему.

Экспирация. В этот день трейдеры обычно перестают торговать «старым» фьючерсом и переходят на «новый» контракт. Потому что «старый» к вечеру перестает существовать. Кончается. Исполняется. Экспирируется. Если кто-то не курсе про экспирацию – на смарт-лабике есть статья в словаре.

До недавних пор я и не задумывался об этом явлении – просто 15-го числа отчетного месяца начинал торговать следующий контракт. Но месяц назад я заметил, что Финам, данные которого я использую для тестирования торговых систем, «переходит» на новый фьючерс не 15-го числа, а 11-го… Так называемый «склеенный» фьючерс РТС на истории отличается от того, что лично я торгую на практике.

Так возникла идея о самостоятельной «склейке» фьючерса. Но вот вопрос: когда нужно переходить на новый контракт? В день экспирации или раньше? А если в день экспирации, то прямо с утра или после обеда?

Помимо вопроса о дне перехода стоит отметить ещё один важный момент – неадекватный скачок цен на историческом графике для тестов. Но обо всём по порядку.

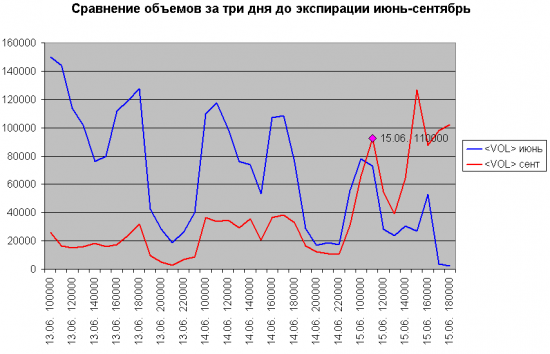

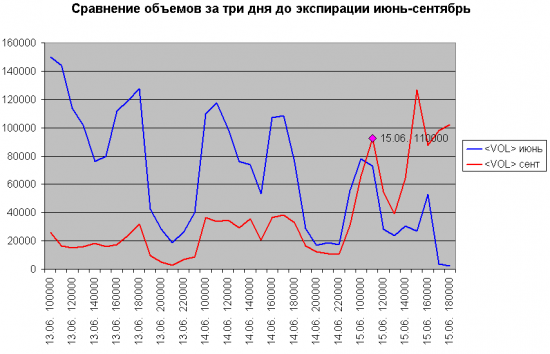

Когда переходить? Для ответа на этот вопрос обратимся к объемам. Сравним часовики за 3 дня до экспирации, например, июньской. Ниже на графике данные по июньскому и сентябрьскому фьючерсам на индекс РТС за 13, 14 и 15 июня 2012 года.

Получается, что объем торгов по новому контракту становится значительнее предыдущего контракта лишь в день экспирации. От объема зависит и ликвидность, поэтому целесообразно «менять коней» непосредственно в день экспирации.

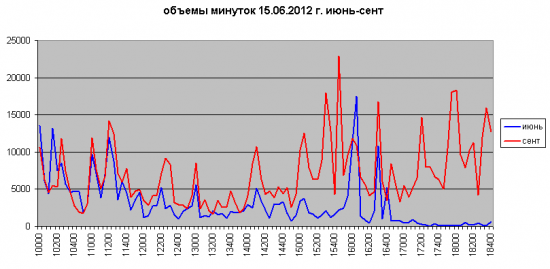

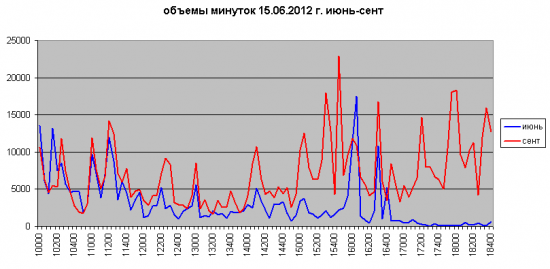

Я сравнил объемы 5-минуток в дни экспирации 2012 года. Для примера приведу график той же июньской экспирации:

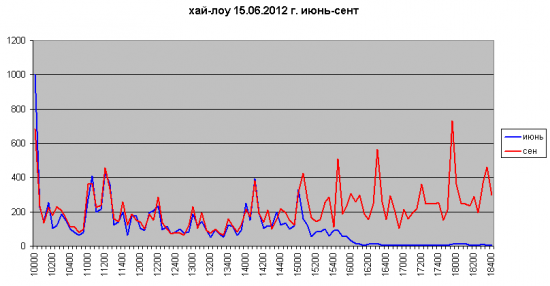

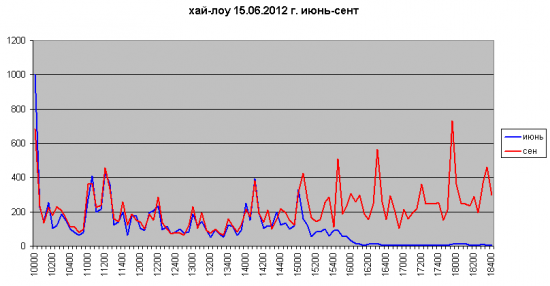

Ну и для верности добавил ещё к сравнению range=high-low 5-минутных данных в день экспирации:

Глядя на графики можно смело утверждать, что в течение дня всё можно прекращать торговлю «старым» контрактом и переходить на новый абсолютно в любой момент до промежуточного клиринга. Хоть сразу с утра, хоть в 11:25. И картинка экспираций в марте, сентябре и декабре 2012 года абсолютно такая же, за исключением различия в ценах. Об этом и поговорим далее.

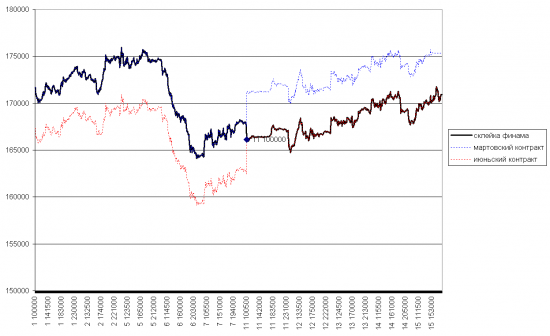

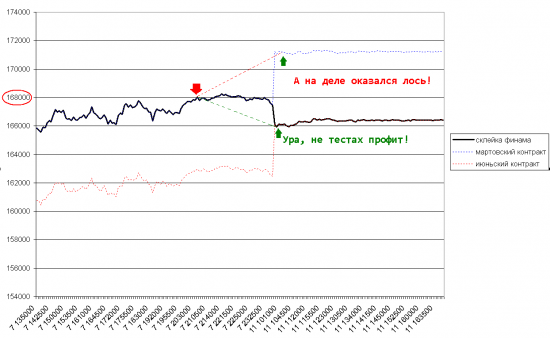

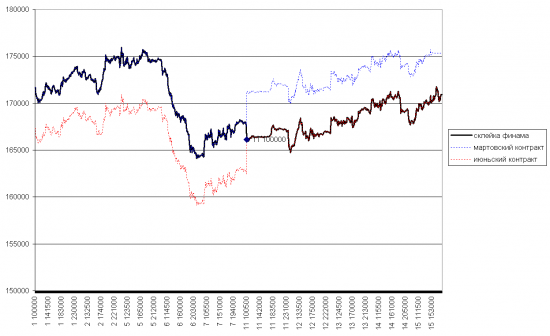

Со склейкой фьюча всё ясно: раз уж я начинаю торговать следующий контракт в день экспирации предыдущего, то и склеивать буду по дням экпирации, а не 11-го числа. Но за редким исключением, цены на новый и старый контракты отличаются, при чем иногда весьма значительно. Например, вот график склейки финамом мартовского и июньского фьючерса на индекс РТС:

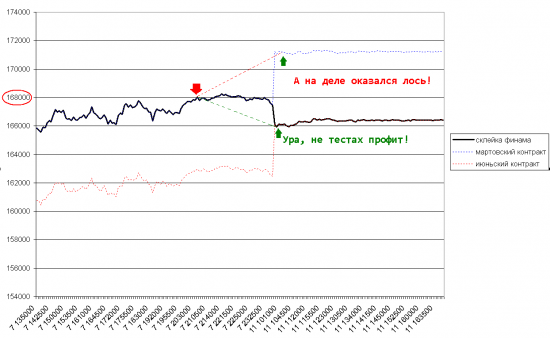

Если торговать внутри дня, то всё окей, 11.03.2012 рынок открылся 162785, клоуз первой минуты 166300. Гэп вверх, все хорошо. Но если ваша система переносит позицию через ночь, например, шорт, то из-за склейки контрактов тестер выдаст профит, потому что «открывалась» позиция на данных старого фьючерса, которыё выше нового более, чем на 4000 пунктов. И вот какая картина получится: допустим, наша система определила уровень 168000 как важное спротивление и вечером 07.03.2012 «открыла шорт». С утра 11.03.2012 на исторических данных будет уже новый контракт, который на 5000 пунктов ниже старого:

Тестер выдаст прибыль в 2000 пунктов, тогда как в реале мог оказаться убыток размером в 3000 пунктов.

Да, таких ситуаций всего четыре штуки в году. Но 4*2000=8000 – такой размер «неправильных» данных уже может повлиять на решение об использовании системы. Как в лучшую, так и в худшую сторону. Не учитывать в тестах дни перехода на новый контракт, зная об этой особенности, не получится:)

Дата склейки фьюча важна ещё и тем, что системы, работающие на объемах, будут получать некорректные данные при использовании стандартной склейки финама. Да, опять-таки, это всего 4 раза в год, но знать и помнить об этом не лишнее. Особые маньяки объемов могут также проанализировать вопрос, нужно ли при «рождении» нового контракта учитывать объемы, которые проходят по нему и суммировать их с соответствующими объемами пока ещё не исполнившегося старого контракта…

В заключение я хотел бы добавить, что спрэд между ценами на контракты разных сроков может заключать в себе арбитражные возможности. Но это уже совсем другая тема… Для затравки картинка 5-минуток с 1 по 15 марта 2012 года:

На написание более-менее достойного топика у меня уходит более 3 часов. Обидно было бы оставлять его без рекламы, к тому же совсем ненавязчивой. Надеюсь, она не повлияет на вашу оценку полезности записи для ресурса...

Информация для всех заинтересовавшихся проектом globooz.com: я осуществляю рассылку по наиболее интересным инвестиционным объектам на проекте, подробнее можно прочитать тут.

Статья не претендует на звание серьёзного научного исследования — я просто хочу поделиться с пользователями Смарт-лаба своими разработками, которые необходимы лично мне для успешной торговли.

Спасибо за внимание!

Экспирация. В этот день трейдеры обычно перестают торговать «старым» фьючерсом и переходят на «новый» контракт. Потому что «старый» к вечеру перестает существовать. Кончается. Исполняется. Экспирируется. Если кто-то не курсе про экспирацию – на смарт-лабике есть статья в словаре.

До недавних пор я и не задумывался об этом явлении – просто 15-го числа отчетного месяца начинал торговать следующий контракт. Но месяц назад я заметил, что Финам, данные которого я использую для тестирования торговых систем, «переходит» на новый фьючерс не 15-го числа, а 11-го… Так называемый «склеенный» фьючерс РТС на истории отличается от того, что лично я торгую на практике.

Так возникла идея о самостоятельной «склейке» фьючерса. Но вот вопрос: когда нужно переходить на новый контракт? В день экспирации или раньше? А если в день экспирации, то прямо с утра или после обеда?

Помимо вопроса о дне перехода стоит отметить ещё один важный момент – неадекватный скачок цен на историческом графике для тестов. Но обо всём по порядку.

Когда переходить? Для ответа на этот вопрос обратимся к объемам. Сравним часовики за 3 дня до экспирации, например, июньской. Ниже на графике данные по июньскому и сентябрьскому фьючерсам на индекс РТС за 13, 14 и 15 июня 2012 года.

Получается, что объем торгов по новому контракту становится значительнее предыдущего контракта лишь в день экспирации. От объема зависит и ликвидность, поэтому целесообразно «менять коней» непосредственно в день экспирации.

Я сравнил объемы 5-минуток в дни экспирации 2012 года. Для примера приведу график той же июньской экспирации:

Ну и для верности добавил ещё к сравнению range=high-low 5-минутных данных в день экспирации:

Глядя на графики можно смело утверждать, что в течение дня всё можно прекращать торговлю «старым» контрактом и переходить на новый абсолютно в любой момент до промежуточного клиринга. Хоть сразу с утра, хоть в 11:25. И картинка экспираций в марте, сентябре и декабре 2012 года абсолютно такая же, за исключением различия в ценах. Об этом и поговорим далее.

Со склейкой фьюча всё ясно: раз уж я начинаю торговать следующий контракт в день экспирации предыдущего, то и склеивать буду по дням экпирации, а не 11-го числа. Но за редким исключением, цены на новый и старый контракты отличаются, при чем иногда весьма значительно. Например, вот график склейки финамом мартовского и июньского фьючерса на индекс РТС:

Если торговать внутри дня, то всё окей, 11.03.2012 рынок открылся 162785, клоуз первой минуты 166300. Гэп вверх, все хорошо. Но если ваша система переносит позицию через ночь, например, шорт, то из-за склейки контрактов тестер выдаст профит, потому что «открывалась» позиция на данных старого фьючерса, которыё выше нового более, чем на 4000 пунктов. И вот какая картина получится: допустим, наша система определила уровень 168000 как важное спротивление и вечером 07.03.2012 «открыла шорт». С утра 11.03.2012 на исторических данных будет уже новый контракт, который на 5000 пунктов ниже старого:

Тестер выдаст прибыль в 2000 пунктов, тогда как в реале мог оказаться убыток размером в 3000 пунктов.

Да, таких ситуаций всего четыре штуки в году. Но 4*2000=8000 – такой размер «неправильных» данных уже может повлиять на решение об использовании системы. Как в лучшую, так и в худшую сторону. Не учитывать в тестах дни перехода на новый контракт, зная об этой особенности, не получится:)

Дата склейки фьюча важна ещё и тем, что системы, работающие на объемах, будут получать некорректные данные при использовании стандартной склейки финама. Да, опять-таки, это всего 4 раза в год, но знать и помнить об этом не лишнее. Особые маньяки объемов могут также проанализировать вопрос, нужно ли при «рождении» нового контракта учитывать объемы, которые проходят по нему и суммировать их с соответствующими объемами пока ещё не исполнившегося старого контракта…

В заключение я хотел бы добавить, что спрэд между ценами на контракты разных сроков может заключать в себе арбитражные возможности. Но это уже совсем другая тема… Для затравки картинка 5-минуток с 1 по 15 марта 2012 года:

На написание более-менее достойного топика у меня уходит более 3 часов. Обидно было бы оставлять его без рекламы, к тому же совсем ненавязчивой. Надеюсь, она не повлияет на вашу оценку полезности записи для ресурса...

Информация для всех заинтересовавшихся проектом globooz.com: я осуществляю рассылку по наиболее интересным инвестиционным объектам на проекте, подробнее можно прочитать тут.

Статья не претендует на звание серьёзного научного исследования — я просто хочу поделиться с пользователями Смарт-лаба своими разработками, которые необходимы лично мне для успешной торговли.

Спасибо за внимание!

теги блога Иван Коваль-Зайцев

- easy language

- insider.pro

- multicharts

- power language

- t-trade

- алгоритмический трейдинг

- алгоритмы

- алготрейдинг

- амбиции

- бизнес

- бизнес-молодость

- Брокер

- веселье

- Волновой анализ

- встреча smart-lab

- Встреча в Питере

- втб24

- вью

- грааль

- грааль в трейдинге

- давай прибыли течь

- дневник

- доверительное управление

- ДУ

- жизненное

- за жизнь

- задачи

- Изи ленгвич

- инвестирование

- интернет

- ипотека

- исследование рынка

- исследования

- истории из жизни

- итоги 2012

- как заработать на бирже

- кидалово

- книги

- Коваль-Зайцев

- копипаста

- котировки

- кредит

- личное

- маржин колл

- мда

- Мультичартс

- мысли

- недвижимость

- обман

- обучение

- обучение трейдингу

- опрос

- оптимизация

- оффтоп

- перевод

- перепост

- песочница

- пирамидинг

- питер

- плечи

- правила

- пример

- проверка идей

- Прогноз

- программа

- проскальзывание

- просто так

- профессиональный рост

- рабочее место трейдера

- разработка

- распил

- расчёты

- риск

- риск менеджмент

- роботы

- РТС

- система

- системная торговля

- системный подход

- системный трейдинг

- склейка

- совет

- статья

- стейтмент

- стопы

- стратегии

- стратегия

- текущее

- типа юмор

- трейдинг

- тэйк-профит

- Управление капиталом

- управление рисками

- усреднение

- финам

- финансовый менеджмент

- ФОРТС

- цитата

- эквити

- юмор

я б посоветовал проанализоровать спред старого и нового фьючерса и склеивал бы в тот момент когда спред минимальный +-2 дня от перхода обьемов

Фьючерсы ФОРТС, RTS

Переход на новый контракт осуществляется с первого торгового дня той недели, в которую истекает старый контракт.

Такой принцип — переходить на новый контракт как можно позже, но при условии выравнивания по началу недели.

Так что надо ориентироваться именно на последний день обращения всегда.