Блог им. Investovization

МТС (MTSS). Отчет за 3Q 2023г. Долги. Дивиденды. Перспективы.

- 02 декабря 2023, 09:40

- |

Приветствую на канале, посвященном инвестициям! 16.11.23 вышел отчёт за третий квартал 2023 г. компании МТС (MTSS). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

МТС – это ведущий мобильный оператор страны. Кроме мобильной связи МТС предоставляет услуги фиксированной телефонии, широкополосного доступа в интернет и цифрового кабельного телевидения. У компании есть крупнейшая в России непродовольственная розничная сеть, в которую входит почти 4700 салонов связи по обслуживанию клиентов и продаже мобильных устройств.

Также компания владеет МТС банком, что позволяет ей оказывать банковские и финансовые услуги. МТС формирует облачные решения, где планирует стать ведущим частным поставщиком в России. А также имеет свою экосистему. В частности, активно развивается онлайн-кинотеатр KION.

Кроме РФ, компания также представлена и в Беларусии и Армении. Но на международные направления приходится менее 2% выручки.

Структура акционерного капитала:

- 42% акций МТС принадлежит компании АФК Система. А бенефициарным владельцем АФК Системы с долей 49% является Владимир Евтушенко.

- 15,5% акций МТС принадлежит её дочкам или находятся на балансе самой компании.

- 42,5% акций в свободном обращении.

Текущая цена акций.

С начала 2023 года акции МТС выросли на 8%, что значительно хуже индекса Мосбиржи, который вырос почти в полтора раза. Правда, это без учета дивидендов, которые составили 13% к текущей цене.

В конце июня 2023 года акции установили новый исторический максимум 349 ₽. Но с тех пор котировки снизились почти на 30%. И сейчас торгуются на средних за последние три года уровнях. Также недавно была пробита линия поддержки восходящего тренда.

Операционные результаты.

- «Телеком» – основной бизнес компании по предоставлению услуг связи. Абонентская база 80,8 млн абонентов (+10% с начала года). Выручка от услуг связи +7,4% г/г за счет роста тарифов.

- «Ритейл». Продажи телефонов выросли на 51% г/г на фоне низкой базы прошлого года и проведения маркетинговых мероприятий.

- «Финтех». Чистая прибыль за 9 месяцев 10,9 млрд (+6х). Рост из-за бума кредитования в РФ и на фоне слабых прошлогодних показателей всего банковского сектора.

- «Медиа». Приносит менее 5% от выручки, но бурно растёт. Платных ТВ пользователей +20% г/г. Число пользователей кинотеатра KION +33% г/г.

- МТС Cloud также демонстрирует позитивные результаты. Продажи продуктов выросли кратно. Но опять же, влияние на выручку пока небольшое.

- Рекламный бизнес Adtech ускоряет темпы роста за счет расширения продуктового портфеля и увеличения клиентской базы.

- Подписчики экосистемы 14,2 млн чел (+11% г/г).

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 9М 2023 года позитивные:

- Выручка 446 млрд (+12% г/г). Основные драйверы: рост тарифов на связь, восстановление продаж телефонов, увеличение выручки Финтеха, масштабирование рекламного бизнеса.

- Себестоимость 153 (+8% г/г).

- Коммерческие и общехозяйственные расходы 96,6 млрд (+24% г/г).

- Операционная прибыль 94,6 млрд (+16% г/г).

- OIBDA (операционная прибыль + амортизация) 182 млрд(+8% г/г). Рост OIBDA был ограничен инвестициями и расходами на сотрудников.

- Финансовые расходы 41 млрд (-8% г/г). Временное снижение из-за того, что ключевая ставка (КС) в первые девять месяцев была меньше, чем в прошлом году.

- Чистая прибыль 38,5 млрд (+42% г/г).

На квартальном горизонте виден рекордный рост выручки в 3Q 23, и снижение чистой прибыли на 47% кв/кв. Это результат роста финансовых расходов (из-за поднятия КС ЦБ). Также увеличилась амортизация и капитальные вложения.

Баланс.

Изменения за 9М:

- Денежные средства 41 млрд (-47%).

- Краткосрочные финансовые вложения 26,4 млрд (+8%).

- Суммарные кредиты и займы 505 млрд (+4%).

Чистый долг 438 млрд (+14%). ND/OIBDA = 1,8. Долговая нагрузка немаленькая. По текущим ставкам на обслуживание долга компания тратит около 60 млрд в год. Кстати, сопоставимые суммы компания отправляет и на дивиденды. Долг на 98% выражен в рублях. Текущая средняя ставка по долгу 9,1%. В 4 квартале нужно будет погасить или рефинансировать 60 млрд, а следующем году 163 млрд. При этом ставка явно будет значительно выше.

Чистые активы -18,2 млрд. Снижение происходит уже 8 лет. И последние два года чистые активы находятся в отрицательной зоне.

Денежные потоки.

- операционная деятельность 93 млрд (-25% г/г). Именно столько денег поступило в компанию за 9М 2023. Падение из-за снижения депозитов в МТС Банке и роста выданных авансов.

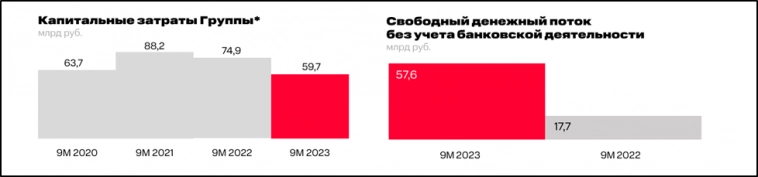

- инвестиционная деятельность -90 млрд (+8% г/г). Из них 60 млрд – это капитальные затраты. Плюс еще 30 млрд – это различные инвестиции.

- финансовая деятельность -49 млрд. Здесь основная статья — это выплата дивидендов 47,5 млрд. Долг вырос на 8,4 млрд с начала года.

Из диаграммы видно, что операционный поток за третий квартал достаточно сильный. Но и инвестиционные затраты рекордные.

Правда, именно капитальные затраты суммарно за 9М 23 самые низкие за последние три года. Благодаря этому, свободный денежный поток без учета банковской деятельности 57,6 млрд, что в 3 раза лучше, чем год назад. Это очень высокое значение. Но в четвертом квартале МТС ожидает увеличение кап затрат, при этом свободный денежный поток нормализуется.

Дивиденды.

Несмотря на большую долговую нагрузку, компания продолжает выплачивать дивиденды. Причем в размерах, превышающих чистую прибыль. Например, на дивиденды за 2022г. направлено 66 млрд, что в два раза больше, чем чистая прибыль за год. Именно из-за этого растет долг и уменьшается чистый капитал компании.

Главная причина таких щедрых выплат – это компания АФК Система, которой принадлежит 42% акций МТС. АФК Системе нужны деньги для покрытия своих долгов и наращивания инвестиций. Таким образом, из МТС она выжимает по максимуму.

Если допустить, что на дивиденды уйдет 100% от чистой прибыли, то вклад первых девяти месяцев 20₽. Это 7,5% к текущей цене акции, что не так уж и много. Но скорее всего, итоговые дивиденды за 2023 год снова превысят чистую прибыль и будут выплачены за счет дальнейшего роста долговой нагрузки. Думаю, что можно рассчитывать минимум на 30₽.

К слову, до 2022 года компания еще активно осуществляла обратный выкуп своих акций.

Перспективы и риски.

Последние годы выручка компании растет темпами ниже инфляции. Среднегодовой темп роста выручки за последние 5 лет около 5,5%. А OIBDA 1,5%. Чистая прибыль даже ниже, чем 9 лет назад.

Долгосрочная стратегия компании связана с развитием цифровых продуктов и экосистемы на базе сильного телекоммуникационного бизнеса.

Но на данный момент главный драйвер роста – это увеличение тарифов. В конце сентября МТС уведомила абонентов об очередном росте цен. Правда, этому регулярно препятствует Федеральная антимонопольная служба. В июле суд поддержал решение ФАС оштрафовать МТС и снизить тарифы до обоснованного уровня.

Помимо действий ФАС, к дополнительным рискам относятся:

- Высокая конкуренция на телеком рынке. Причем рост абонентской базы уже исчерпан.

- Из-за геополитики могут возникнуть трудности с импортом необходимого оборудования. К слову, сейчас есть госпрограмма по разработке телекоммуникационного оборудования. И МТС ищет соинвестора в компанию по производству базовых станций.

- МТС платит высокие дивиденды за счет роста долговой нагрузки. Бесконечно эта ситуация продолжаться не может. Для уменьшения долга МТС рассматривает продажу своего башенного бизнеса.

- ЦБ за последние полгода сильно повысил КС. И как мы видели, это уже негативно отразилось на результатах 3Q 23, т.к. сильно увеличились процентные расходы компании. Плюс снижаются темпы кредитования МТС Банка.

Мультипликаторы.

По мультипликаторам компания оценена недёшево и в 2 раза дороже:

- Текущая цена акции = 253 ₽

- Капитализация = 506 млрд ₽

- EV/OIBDA = 4

- P/E = 11,6; P/S = 0,9; P/B = -

- Рентаб по OIBDA = 40%; ROA = 4%

Выводы.

МТС – это ведущая компания в РФ по предоставлению услуг мобильной связи.

Операционные результаты за 9М 2023 позитивные. Очень бурно развиваются новые направления, но их вклад в выручку пока небольшой.

Финансовые результаты за 9М 2023 также хорошие. Но третий квартал получился неоднозначным. При рекордной выручке, чистая прибыль оказалась низкой на фоне роста финансовых расходов.

А среднегодовой темп роста выручки МТС ниже инфляции. Чистая прибыль LTM даже меньше, чем 9 лет назад.

У компании высокая долговая нагрузка и отрицательные чистые активы.

Денежные потоки сильные.

Капитальные расходы самые низкие за последние 3 года, но компания ожидает их рост в 4 квартале.

Компания платит стабильно высокие дивиденды.

Перспективы связаны с развитием экосистемы и ростом тарифов.

Риски сопряжены с действиями ФАС, конкуренцией и ростом ключевой ставки.

По мультипликаторам компания стоит недёшево.

Акции за 4 месяца снизились почти на 30% с исторических максимумов. Расчетная справедливая стоимость в районе 230₽.

Мои сделки.

В середине мая я продал акции МТС с небольшой прибылью. Плюс получал достойные дивиденды. Текущая дивидендная доходность уже не так интересна по сравнению с вкладами. И главное, что напрягает – это растущий долг. Подумаю о покупке МТС, если акция упадёт ниже 230₽. Из телеком сектора пока держу акции Ростелекома. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FIVE

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YNDX

- акции

- Алроса

- АСТРА

- Башнефть

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс

что на цену папиры повлияло и дальше опустит вниз под двести…