SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Кризис 2008, долг США и QE. Рассуждения (для себя)

- 11 января 2013, 11:02

- |

Интересно, а что бы США сейчас делали, если бы не кризис 2008 года и экономика росла?

Допустим, если бы ставки по трежерям были не 2%, а 4% (ну то есть в среднем на 2пп выше в год)?

Считаем: долг США 16,4 трюликов (хотя если б не кризис, он конечно был бы меньше, но тем не менее).

Лишние 2 пп = это $328 млрд в год дополнительных процентных платежей (если его заново перевыпустить целиком), то есть дефицит бюджета США автоматом вырастает с 1,075 млрд на 30% и составляет уже 9% от ВВП.

Расчеты оч. условные, ибо если б не кризис, дефицит бюджета США был бы не таким большим, и долг был бы ниже (ну 11 трлн макс.). Но факт состоит в том, что процентные платежи все равно бы росли радикально в % от общего дефицита бюджета.

А теперь вопрос: а можете ли вы представить, что ставки в США когда-нибудь вырастут на 2пп?

В этом случае все их усилия по контролю бюджетных расходов оказываются бессмысленны.

Но вообще, это все неправильная и экстремальная логика. Ибо, выпущенный долг, он уже выпущен, и процент по нему фиксирован.

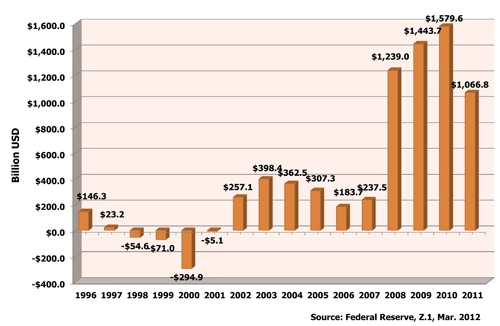

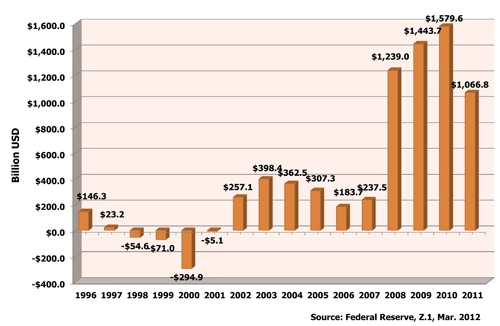

Реально вырастет стоимость обслуживания только новых долгов. То есть надо смотреть сколько они в год эмитируют новых трежерей. Нашел такую картинку:

Хм.

Ну вот теперь изначальный посыл теперь уже выглядит неправильным.

Если бы не кризис, то долг США не вырос бы так стремительно и даже в условиях высоких процентных ставок они чувствовали бы себя припеваючи еще долгое время, по сравнению с тем, что случилось после кризиса с бюджетом и госдолгом.

Но в любом случае, совершенно непонятно, как США смогут теперь вообще когда-либо повысить ставки. Ибо это создает уже нереальную нагрузку на их бюджет. Единственное условие, пожалуй, это обесценивание долга за счет инфляции. Только так. То есть номинальная ставка ворзможно ибудет расти, а вот реальные ставки США будут оставаться отрицательными. Это необходимо для снижения нагрузки на бюджет.

Ну а что если инфляция расти не будет? То ставки будут нулевыми лет 10. Здесь можно обратить на опыт Японии. (процентная ставка Банка Японии)

Какой основной вывод?

1. Ситуация, при которой США начали бы выкупать собственный долг рано или поздно должна была возникнуть.

2. Реальные ставки в США будут отрицательными оч долгое время

Все кто интересуется экономикой — критикуйте.

Мне интересно, где я неправильно рассуждаю.

Если вывод №2 правильный, то какие выводы можно сделать из него?

upd. всем, кто интересуется глобальной экономикой, для общего развития рекомендую прочитать труд на 20 страничек

Допустим, если бы ставки по трежерям были не 2%, а 4% (ну то есть в среднем на 2пп выше в год)?

Считаем: долг США 16,4 трюликов (хотя если б не кризис, он конечно был бы меньше, но тем не менее).

Лишние 2 пп = это $328 млрд в год дополнительных процентных платежей (если его заново перевыпустить целиком), то есть дефицит бюджета США автоматом вырастает с 1,075 млрд на 30% и составляет уже 9% от ВВП.

Расчеты оч. условные, ибо если б не кризис, дефицит бюджета США был бы не таким большим, и долг был бы ниже (ну 11 трлн макс.). Но факт состоит в том, что процентные платежи все равно бы росли радикально в % от общего дефицита бюджета.

А теперь вопрос: а можете ли вы представить, что ставки в США когда-нибудь вырастут на 2пп?

В этом случае все их усилия по контролю бюджетных расходов оказываются бессмысленны.

Но вообще, это все неправильная и экстремальная логика. Ибо, выпущенный долг, он уже выпущен, и процент по нему фиксирован.

Реально вырастет стоимость обслуживания только новых долгов. То есть надо смотреть сколько они в год эмитируют новых трежерей. Нашел такую картинку:

Хм.

Ну вот теперь изначальный посыл теперь уже выглядит неправильным.

Если бы не кризис, то долг США не вырос бы так стремительно и даже в условиях высоких процентных ставок они чувствовали бы себя припеваючи еще долгое время, по сравнению с тем, что случилось после кризиса с бюджетом и госдолгом.

Но в любом случае, совершенно непонятно, как США смогут теперь вообще когда-либо повысить ставки. Ибо это создает уже нереальную нагрузку на их бюджет. Единственное условие, пожалуй, это обесценивание долга за счет инфляции. Только так. То есть номинальная ставка ворзможно ибудет расти, а вот реальные ставки США будут оставаться отрицательными. Это необходимо для снижения нагрузки на бюджет.

Ну а что если инфляция расти не будет? То ставки будут нулевыми лет 10. Здесь можно обратить на опыт Японии. (процентная ставка Банка Японии)

Какой основной вывод?

1. Ситуация, при которой США начали бы выкупать собственный долг рано или поздно должна была возникнуть.

2. Реальные ставки в США будут отрицательными оч долгое время

Все кто интересуется экономикой — критикуйте.

Мне интересно, где я неправильно рассуждаю.

Если вывод №2 правильный, то какие выводы можно сделать из него?

upd. всем, кто интересуется глобальной экономикой, для общего развития рекомендую прочитать труд на 20 страничек

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- Сургутнефтегаз

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс

Спасибо.

«как вообще можно сделать деньги на рассуждениях»

*подсказка-ответ один.

1. устраиваетесь в топ-5 финанс РФ;

2. трудитесь усердно / делаете то, что велят;

3. вырастаете до ceo, cfo, etc;

4. трудитесь усердно / делаете то, что велят;

5. понимаете, в каком Вы г-не / делаете то, что велят;

6. увольняетесь / делаете большие деньги.

а что, в Америке был кризис?

что Тимофей Мартынов решил папробЫвать стать трейдером, это тоже правда?

Да, и дабы наше общение не сочли диким оффтопом, отвечу на вопросы Тимофея относительно ошибок в его посте. Ошибки в допущениях: 1) smart-lab.ru/blog/96629.php#comment1446322 2) «если бы ставки по трежерям были не 2%, а 4%»; 3) "$328 млрд в год дополнительных процентных платежей (если его заново перевыпустить целиком)".

А вывод — инфляция, которая рано или поздно наступит это позитив для рынка акций, особенно, как я понимаю, банковского сектора, также для сырьевых рынков позитив.

Все это конечно же будет, вопрос — когда купить.

Собственно что был за кризис — огромный пузырь, когда каждая домохозяйка покупала домик для перепродажи и называла себя риэлтером. Когда пузырь лопнул — выяснилось, что 10% населения занимаются тем, что не нужно, их поувольняли, а они больше ничего и не умеют. Вот щаз рынок труда с рынком жилья к норме придет и всё будет замечательно, а потом новый пузырь. Сейчас все дипресивно, надо покупать. Когда все счастливы — это пузырь, надо продавать. Вот почему хомячки с фондового рынка уходят, новости кошморят, а фонда обновляет хаи. Так будет продолжаться еще некоторый период. А потом эйфория.

1. «уволить 10% населения» и «безработица взлетела на 10%» — это разные вещи; не находите?

2. а относительно остальной Вашей писанины что скажете?

Ибо в Японии стареющее население, а в США растущее.

Иначе говоря — Японии не нужен экономический рост и рост ВВП, а для США он жизненно необходим хотя бы на величину роста населения.

и 2пп ставки не повлияли бы на долг в той мере как придумывает ТС

«Ибо это создает уже нереальную нагрузку на их бюджет.»

Нагрузку можно уменьшить разными способами. При фиксированном долге — вы можете нарастить доходы, что облегчить погашение долга.

Т.е. для США это необходимость нарастить объем экономики, соотсветствено рост доходов и лучшие условия погашения долга. Ставки в этой схеме не решающий фактор, точнее наоборот — чем меньше ставка тем лучше условия для роста экономики.