Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про стратегию DCA для крипто-портфеля.

- 04 января 2024, 15:56

- |

Вступление

Усреднение стоимости в долларах (DCA) стало ключевой стратегией для инвесторов, ориентирующихся в непредсказуемой сфере цифровых активов. Этот подход предполагает регулярное инвестирование фиксированной суммы, независимо от текущего рыночного цикла — простая, но мощная стратегия, которая резко контрастирует с риском и стрессом, которые инвестирование в волатильные активы может принести начинающим инвесторам. Из-за этого DCA часто используется как прагматичный способ управления инвестиционными рисками.

Расширяющийся доступ к рыночным данным и более глубокое понимание этой динамики теперь позволяют более обоснованно применять DCA. Хотя важно не слишком полагаться на какую-либо одну стратегию на колеблющихся рынках, DCA предоставляет полезный инструмент инвесторам, стремящимся смягчить влияние волатильности рынка. В обзоре состояния сети на этой неделе мы стремимся оценить, как усреднение стоимости в долларах работает на рынке цифровых активов, подчеркивая его роль и эффективность в сегодняшнем инвестиционном ландшафте.

Оценка эффективности на бычьем и медвежьем рынках

Оценка эффективности любой инвестиции предполагает тщательный анализ ее доходности с поправкой на риск, сравнение различных активов и стратегий. Имея это в виду, мы разработали методологию для оценки эффективности DCA по более чем 200 активам. Моделируя ежедневные инвестиции в размере 10 долларов, начиная с 1 января 2019, 2021 и 2023 годов, мы можем увидеть, как различные фазы рынка влияют на результаты. Мы также можем оценить, насколько хорошо DCA может служить стабилизирующим фактором для тех, кто стремится уменьшить влияние рыночных колебаний. Пожалуйста, обратите внимание, что в этой упрощенной модели мы не учитывали комиссию за транзакции.

Показатели доходности с 2019 года

Как мы можем видеть на графике ниже, DCA показала относительно хорошие результаты, хотя, возможно, не такие хорошие, как мы ожидали. Мы замечаем, что, несмотря на несколько заметных отклонений, около 60% протестированных нами активов находятся ниже порогового значения безубыточности инвестированных денежных средств. За рассматриваемый период эта цифра составляет 17 920 долларов.

Окупаемость с 2021 года

Усреднение стоимости в долларах (DCA) часто рекомендуется в качестве стратегии инвесторам, которым может быть сложно сохранять дисциплину в разгар бычьего рынка — сценарий, при котором даже опытные инвесторы могут понести убытки на фоне волатильности крипторынка. Большинство новых инвесторов делают свои первые инвестиции во время бычьего рынка, движимые повышенными эмоциями и насущным страхом упустить что-либо. DCA часто рекламируется как метод, помогающий умерить эти эмоциональные реакции и поддерживать более сбалансированный подход к портфелю. Здесь мы можем изучить некоторые фактические данные, которые помогут нам определить наши ожидания при использовании DCA в нашем инвестиционном инструментарии.

Как мы можем видеть из приведенного выше графика, большинство активов не восстановились полностью до такой степени, чтобы ежедневное DCA не позволило инвестору понести убытки. Это подчеркивает необходимость осторожности при рассмотрении вопроса об инвестициях во время бычьего рынка, подчеркивая, что осторожность не всегда означает защиту от неопределенности рынка.

Показатели доходности с 2023 года

2023 год ознаменовался фазой потенциального нового бычьего рынка, особенно в связи с приближением ожидаемого халвинга биткоина в 2024 году. Этот подъем поддержал цены по всем направлениям, и тенденция четко отражена на графике, представленном ниже. Это также служит напоминанием о том, что в то время как некоторые активы могут существенно подорожать, в других может наблюдаться более консервативный рост, при этом значительное число активов не достигнет точки безубыточности своих первоначальных инвестиций, если исключить лучшие показатели.

Наиболее эффективные активы

Теперь, когда мы понимаем распределение доходности за предыдущие периоды времени, мы можем сосредоточиться на распределении доходности с 2021 года и отточить эффективность активов DCA. Сначала давайте рассмотрим 15 лучших активов, отсортированных по рыночной капитализации. Приведенная ниже диаграмма демонстрирует, что даже среди активов с высокой капитализацией, портфели DCA могут отставать от их эквивалентной денежной стоимости. Очевидно, что наиболее высокооплачиваемые компании выделяются — лидирует SOL, за ней следует MATIC, — которые принесли доходность в 252% и 184% соответственно по сравнению с моделируемыми портфелями DCA.

Сортируя доходность по процентилям, мы получаем более детальное представление о том, какие активы лидируют в группе, и об их относительной эффективности. Прилагаемый график иллюстрирует показатели DCA активов в пределах верхнего 5-го процентиля, нанесенные на логарифмическую ось, чтобы легче было определить выбросы. Примечательно, что значительная часть этих лидеров — недавние участники рынка. Среди них выделяется APT, стоимость которого в 194 раза превышает денежный эквивалент инвестиций, что составляет приблизительно 10,6 тыс. долларов.

Хотя доходность топового портфеля кажется заманчивой, это не реалистичное и не полное представление о рынке, мы также должны обратить внимание на активы с наихудшими показателями. В нижнем 10-м процентиле также появилось много новых монет, как показано на диаграмме ниже, что должно предупредить любого инвестора, думающего рискнуть недавно выпущенным токеном. Более того, волатильность этих активов настолько высока, что даже метод DCA не является достаточной защитой от таких резких колебаний. Хотя мы видели, как горстка активов пошла на спад и, казалось бы, устояла, есть еще много таких, которые ненадолго поддерживаются, но тонут так же внезапно, как и появились.

Эта диаграмма особенно ценна для инвесторов, поскольку она подчеркивает необходимость тщательного исследования и оценки рисков при выборе активов для инвестирования, особенно при использовании такой стратегии, как DCA. Это также подчеркивает потенциальную волатильность и возможность снижения эффективности активов даже на рынке, который, как правило, воспринимается как находящийся на подъеме.

BTC в центре внимания

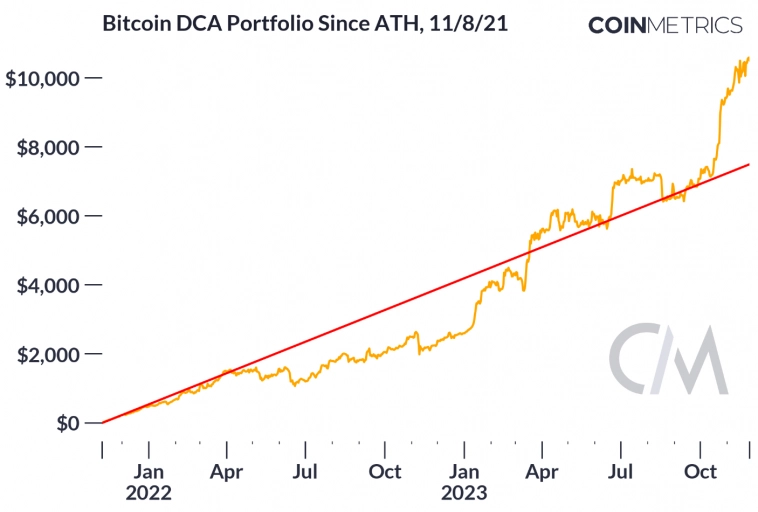

Просадки в криптовалюте могут быть резкими, и период с осени 2021 по осень 2022 года был тяжелым для держателей цифровых активов. Тем не менее, биткойн демонстрирует мощь стратегии DCA с несколько неожиданным открытием: если мы начнем ежедневную стратегию DCA по 10 долларов при рекордно высокой цене BTC в 67,5 тыс. долларов 8 ноября 2021 года, портфель сегодня вырос бы примерно на 33%. В гипотетический портфель было бы инвестировано ровно 7500 долларов, и сегодня он стоил бы более 10 000 долларов (опять же, без учета комиссий на биржах). Проведя большую часть 2022 года в минусе, портфель фактически стал бы положительным весной этого года.

Хотя прошлый успех этой стратегии необязательно переносить на будущее, этот пример подчеркивает преимущество отказа от попыток рассчитать время на рынке в пользу времени в рынке — даже если начинать с локальной вершины бычьего рынка.

Вывод

Изучение усреднения стоимости в долларах (DCA) на рынке цифровых активов показало, что DCA помогает управлять волатильностью, но не гарантирует положительной доходности. Различные результаты, особенно низкая эффективность многих активов, несмотря на дисциплинированный инвестиционный подход, подчеркивают ограничения стратегии. DCA, хотя и снижает некоторые риски, не является универсальным решением и не страхует от сложностей рынка. На практике инвесторам необходимо учитывать комиссии и определять наилучшие биржи для исполнения своих ордеров.

Роль DCA в инвестиционной стратегии должна основываться на тщательных исследованиях и понимании рыночных условий. По мере развития рынка цифровых активов, особенно в связи с такими событиями, как предстоящий халвинг биткоина, инвесторам становится все более важно оставаться образованными, гибкими и бдительными в своих инвестиционных решениях.

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- ETF

- eth

- ethereum

- finance

- futures

- market making

- nvidia

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- золото

- инвест

- инфляция в США

- искусственный интеллект

- конец для доллара

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- пргноз

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика США

- Электромобили

- эфириум

- эфириум биткоин