Блог им. alexxandre

Нефтянка против IT

- 12 января 2024, 09:45

- |

Сравним привлекательность двух отраслей народного хозяйства России для портфельного инвестора. Сразу выделим, что мы НЕ анализируем: стратегическое значение отраслей для страны в целом (макроэкономика интересует правительство и диванных аналитиков, сейчас другая тема), перспективы трудоустройства и зарплат в компаниях данных отраслей, перспективы создания и развития бизнес-проектов в этих сферах. Таким образом, здесь не будет ответов на вопросы макроэкономистов, потенциальных наемных работников и бизнесменов.

Цель анализа — помочь простому человеку выбрать, куда выгодно и безопасно вложить свои накопления. Итак, начнем с явных лидеров.

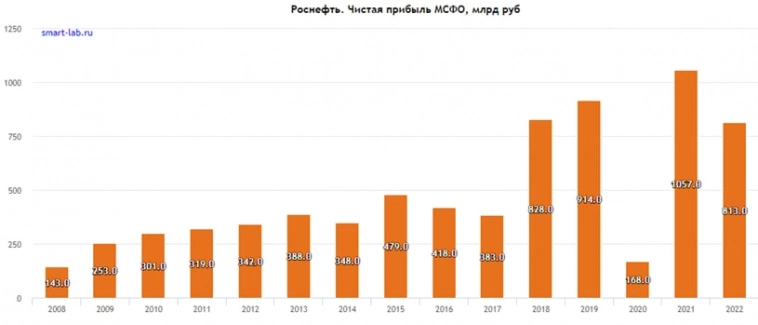

Роснефть в год добывает 200 млн тонн нефти и 75 млрд кубометров газа. 40% российской нефтедобычи. По итогам 2022 года выручка 9 трлн руб, чистая прибыль 813 млрд руб, дивиденды 406 млрд руб.

Ожидаемая прибыль 2023 года – 1,3 трлн руб. Ожидаемый годовой дивиденд – 61 рубль на акцию. Цена акций Роснефти на 20.11.2023 г. – 583 руб, капитализация — 6,18 трлн руб.

Яндекс занимает около половины рынка поискового трафика в России, активно идет во все новые технологичные рынки: онлайн-ритейл, доставка, такси и электросамокаты, развлекательные сервисы, нейросети и т.д. За 2022 год выручка 521,7 млрд руб, чистая прибыль 10,8 млрд руб. Дивиденды компания еще не платила ни разу, предпочитая вкладывать доходы в развитие бизнеса.

Ожидаемая прибыль 2023 года – 21 млрд руб. Дивидендов не планируется. Цена акций Яндекса на 20.11.2023 г. – 2575 руб, капитализация – 931 млрд руб.

Итак, какие выводы можно сделать из сравнения лидеров? Рынок оценивает Роснефть в 4,7 годовые прибыли (на языке аналитиков P/E=4,7), а Яндекс – в 9 раз дороже (44 прибыли). Дивидендная доходность Роснефти и Яндекса — 10,5% и 0% соответственно. Почему же по прибыли Роснефть превосходит Яндекс в 62 раза, а стоит всего в 6,6 раз больше? Дело в том, что бизнес Яндекса гораздо быстрее растет.

Текущие темпы роста выручки – 55% год к году. Фактор СВО и санкций сыграл Яндексу на руку, убрав с рынка РФ западных конкурентов. Его инвесторы покупают будущее: ожидаемые прибыли компании и потенциальные дивиденды. Акционеры же Роснефти покупают настоящее: имеющиеся прибыли и дивиденды.

Кто прав? Ответ для каждого будет свой. Зависит он от того, во что вы больше верите: в удвоение каждые пару лет выручки и прибыли Яндекса на десятилетия вперед или в невозможность такого роста исходя из эффекта растущей базы и ограниченных объемов рынков. Я так далеко смотреть в будущее не умею и в захвате Яндексом рынка Индии и Китая не уверен. Поэтому предпочитаю синицу в руке, а журавля в небе пускай ловят другие: Яндекса в моем портфеле нет, а вот доля Роснефти — на почетном третьем месте. Не является индивидуальной инвестиционной рекомендацией.

Однако что мы только на лидеров смотрим? Давайте пошарим вокруг. Возьмем нефтяников из топ-5. Что рынок думает об их перспективах?

Нефтяники |

Стоимостная оценка P/E-2023 |

Дивидендная доходность-2023, % |

Лукойл |

4,2 |

15 |

Сургутнефтегаз |

1 |

25 (преф) |

Газпромнефть |

5,8 |

12 |

Татнефть |

4,7 |

11 |

Глобальных расхождений с Роснефтью нет, что объяснимо. Отрасль-то одна.

А что же айтишники? Приведу тех, чьи имена на слуху:

IT-компании |

Стоимостная оценка P/E-2023 |

Дивидендная доходность-2023, % |

Астра |

60 |

0,8 |

Positive |

70 |

0,9 |

Softline |

Прибыль не ожидается |

В плане нет |

ВК |

Прибыль не ожидается |

В плане нет |

Для тех, кто не знаком с фундаментальным анализом, поясню, что эти IT-компании оцениваются очень дорого, а дивидендов – кот наплакал.

Таким образом, тенденции в оценке текущего состояния бизнеса и его перспектив у лидеров нефтяной отрасли и отрасли информационных технологий и у их конкурентов из топ-5 аналогичные. Инвесторы принципиально иначе относятся к указанным отраслям. Нефтяники для них – взрослые жирные курицы, регулярно несущие яйца нулевой категории. А отрасль IT – новорожденные цыплята, которые обещают когда-то в будущем вырасти в огромных бройлеров или супернесушек. Инвесторы в IT надеются на исполнение радужных обещаний, однако вероятность этого далека от 100%. Надежда – хороший завтрак, но плохой ужин.

В моем детстве и молодости родители несколько раз покупали цыплят на мясо и яйца, но почему-то они чаще дохли, не достигая желаемых параметров. Может быть, поэтому мне ближе и спокойнее стабильные, дешевые и щедрые на дивиденды нефтяные компании, чем дорогущие билеты в далекое светлое будущее в виде акций IT-компаний. А про то, что вместо нефти будет сплошная зеленая энергетика, и весь мир уйдет в интернет, что-то похожее я уже слышал в фильме «Москва слезам не верит». Только там говорили, что скоро не будет ни газет, ни книг, ни радио, ни театров, а все это заменит телевидение.

P.S. Статья опубликована на сайте 20.11.2023 г. Здесь удобно изучать все мои материалы об инвестировании. Также подписывайтесь на мой телеграм-канал, где масса интересного и полезного в более оперативном формате.

теги блога Александр Доржиев

- GameStop

- IT

- IT-сектор

- Positive

- SNGSP

- Softline

- акции

- антихрупкость

- Астра

- банки

- банки вклады

- Библиотека инвестора

- Василий Олейник

- вероятности

- ВК

- вклады

- воспоминания биржевого спекулянта

- время

- Газпромнефть

- геймификация

- Грэм

- Грэхем

- Деньги не спят

- депозиты

- долгосрок и краткосрок

- долгосрочное инвестирование

- долгосрочные инвестиции

- заморозка вкладов

- зарубежные рынки

- иностранные акции

- иностранные инвестиции

- инфляция

- инфопотоки

- информация

- инфошум

- ипотека

- Книги

- книги о трейдинге

- книги об инвестировании

- книги об инвестициях

- книги по торговле на бирже

- когнитивные искажения

- лефевр

- Лукойл

- макроэкономика

- макроэкономика России

- макроэкономика РФ

- Максим Орловский

- Морган Хаузел

- МосБиржа

- мышление

- на пенсию в 35 лет

- Нассим Талеб

- нефтянка

- Новости

- нормальное распределение

- Облигации

- одураченные случайностью

- Олейник

- Орловский

- офз

- ОФЗ 26238

- оффтоп

- парето

- Портфель инвестора

- прогноз по акциям

- психология

- психология денег

- психология инвестирования

- Разумный инвестор

- рецензия на книгу

- Роснефть

- сигнал

- случайное блуждание

- случайность

- СПБ биржа

- ставка ЦБ

- сталин

- статистика

- стоимостное инвестирование

- сургут преф

- сургутнефтегаз

- талеб

- Талеб Нассим

- татнефть

- теория вероятности

- теория игр

- трейдинг

- философия инвестирования

- Финансовая грамотность

- фундаментальный анализ

- фундаментальный анализ акций

- фундаментальный обзор

- ЦБ

- чёрный лебедь

- шум

- Эмоции

- эффективный рынок

- Яндекс

на нашем же рынке эти дикие PE, это больше культ карго и конечно смотрятся очень забавно…