Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #84 (07.02.2024)

- 07 февраля 2024, 12:27

- |

Разное

Рыночная капитализация акций «Великолепной семёрки» почти сравнялась с капитализацией всего золота:

<img title=«Рыночная капитализация акций „Великолепной семёрки“ и золота» src="/uploads/2024/images/21/06/19/2024/02/07/4976ca.webp" alt=«Рыночная капитализация акций „Великолепной семёрки“ и золота» />Американские акции, наконец, превысили доходность наличных денег в этом цикле повышения ставок:

Макро

Индекс деловой активности в сфере услуг от ISM вырос в январе больше, чем ожидалось, увеличившись до 53,4 (консенсус 52, 50,5 ранее). Примечательно, что компонент уплаченных цен вырос до 11-месячного максимума, что отражает инфляционное давление, вызванное повышением цен на доставку и сырьевые товары:

Рост розничных продаж продолжается, поскольку индекс Redbook вырос на +6,1% в годовом исчислении за неделю, закончившуюся 3 февраля:

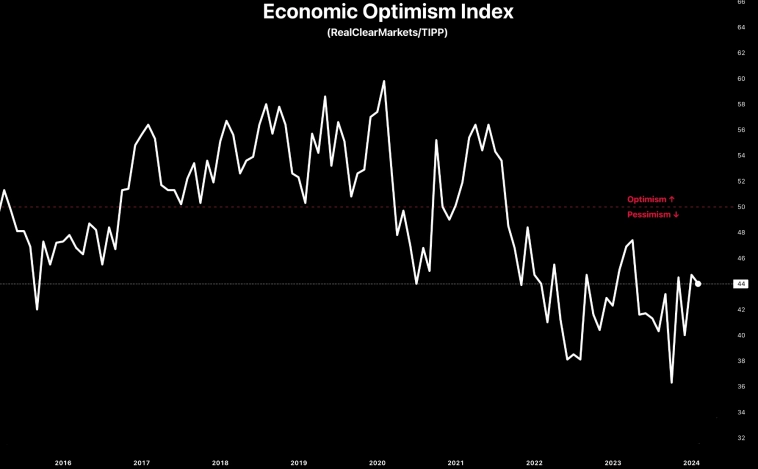

Индекс экономического оптимизма снизился в феврале до значения 44 (консенсус 47,2). Это был 30-й показатель подряд ниже 50, указывающий на сохраняющийся пессимизм:

Индекс экономических сюрпризов Citi находится на самом высоком уровне с ноября:

Что делают другие?

На прошлой неделе приток средств в криптовалюты составил +$708 млн, в результате чего с начала года приток составил +1,6 млрд:

За прошедшую неделю отток средств из ETF акций крупной капитализации в США составил почти -$7,8 млрд; приток средств в ETF облигаций инвестиционного рейтинга составил почти +$3,2 млрд, в то время как высокодоходные облигации и акции всего мира также вызвали значительный интерес инвесторов:

Покупки колл-опционов на акции «Великолепной семёрки» на прошлой неделе достигли уровней, невиданных со времен технологического ралли в начале 2023 года:

<img title=«Объем покупок колл-опционов на акции „Великолепной семёрки“» src="/uploads/2024/images/21/06/19/2024/02/07/273dfb.webp" alt=«Объем покупок колл-опционов на акции „Великолепной семёрки“» />В последние недели приток средств в рискованные активы относительно безопасных восстановился:

Институциональные инвесторы

Хедж-фонды покупали акции секторов информационных технологий, здравоохранения, промышленности и недвижимости на прошлой неделе, в то время как продавали акции секторов услуг связи, энергетики, финансов и материалов:

Ритейл

Среди клиентов J.P. Morgan, 32% планируют увеличить долю акций, а 65% — увеличить дюрацию облигаций в портфелях в ближайшей перспективе:

<img title=«Опрос клиентов J.P. Morgan: „Планируете ли вы увеличить долю акций/снизить дюрацию облигаций в портфелях в ближайшее время“» src="/uploads/2024/images/21/06/19/2024/02/07/68e65e.webp" alt=«Опрос клиентов J.P. Morgan: „Планируете ли вы увеличить долю акций/снизить дюрацию облигаций в портфелях в ближайшее время“» />На прошлой неделе клиенты Bank of America покупали акции США сектора услуг связи самыми быстрыми темпами за последние 7 недель:

Индексы

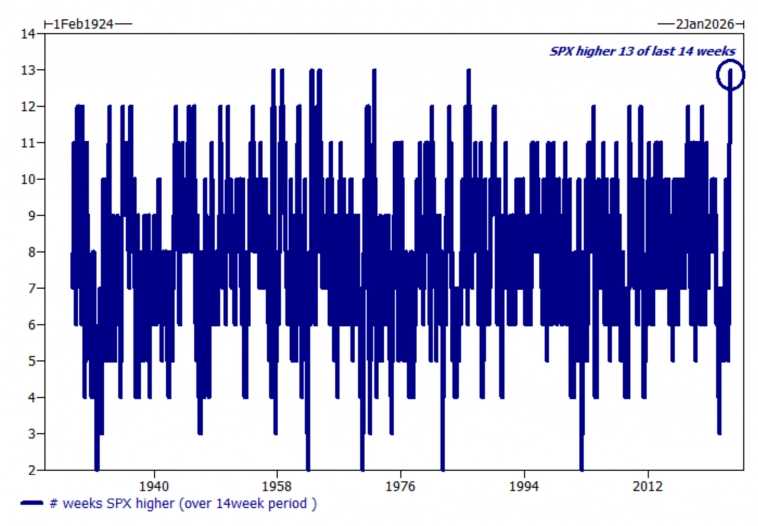

Индекс S&P 500 на прошлой неделе показал рост на 1% 4-ю неделю подряд. Это самый продолжительный рост с 2016 года. S&P 500 рос в течение 13 из последних 14 недель, такого явления не случалось почти 30 лет:

Корреляция между реальной доходностью 10-летних облигаций и доходностью акций малой капитализации остается отрицательной, отличаясь от доходности с акциями крупной капитализации, которая в настоящее время является умеренно положительной:

EPS

Консенсус предполагает, что рост выручки компаний «Великолепной семёрки» в совокупности будет увеличиваться на 12% в годовом исчислении до 2026 года по сравнению с 3% в годовом исчислении для остальных 493 компаний в индексе S&P 500:

<img title=«Консенсус прогноз роста выручки „Великолепной семёрки“ и остальных компаний индекса S&P 500 до 2026» src="/uploads/2024/images/21/06/19/2024/02/07/87245f.webp" alt=«Консенсус прогноз роста выручки „Великолепной семёрки“ и остальных компаний индекса S&P 500 до 2026» />Компании, которые превзошли прогнозы как по выручке, так и по прибыли на акцию, на следующий день превзошли индекс S&P 500 на 140 б.п., что в значительной степени соответствовало среднему историческому показателю. Но отставание от прогнозов приводило к более слабым результатам, чем обычно, отставая на -430 б.п. против типичных -240 б.п.:

С 2019 года 27 п.п. из 28%-ной годовой доходности акций «Великолепной семёрки» связаны с ростом прибыли. Для S&P 500 рост прибыли составил всего 13 п.п. от 17%-ной годовой доходности индекса за тот же период:

<img title=«Доля роста прибыли и выручки в оценке акций „Великолепной семёрки“» src="/uploads/2024/images/21/06/19/2024/02/07/f5fb66.webp" alt=«Доля роста прибыли и выручки в оценке акций „Великолепной семёрки“» />Тенденции пересмотра прибыли улучшились за прошедший месяц, но коэффициенты пересмотра по-прежнему ниже 1,0 (больше сокращений, чем повышений по оценкам) во всех трех сегментах капитализации (и самые слабые в сегменте малой капитализации):

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест