SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Копипаст

Копипаст | Как торговать прибыльно. Картина дисбаланса спроса и предложения.

- 28 мая 2014, 10:28

- |

Картина дисбаланса спроса и предложения

26 мая 2014 год.

Сэм Сейден (Sam Seiden).

В свои первые годы торговли на финансовых рынках, я всегда был очарован разрывом в финансовой системе между теми кто знает, что делает и получает прибыль и теми кто не знает, что делает и теряет деньги. Это было действительно захватывающим, большие и сильные учреждения делали очень много денег и были правы большую часть времени. В то же время индивидуальные трейдеры и инвесторы, большую часть времени, были не правы и теряли тонны денег. Если бы я только мог выяснить как и почему учреждения принимают свои торговые решения, то возможно однажды я смог бы получать такое же вознаграждение как и они, думал я. Я также потратил время на выяснение почему индивидуальные трейдеры работают настолько плохо, фактически это было довольно легко сделать. Не буду слишком вдаваться в детали, но я выяснил, что большинство индивидуальных трейдеров и инвесторов, учились торговать на рынках одним и тем же способом и постоянно совершали те же самые простые ошибки, что неизбежно приводило их последовательным потерям, которые становились прибылью учреждений. Одна из вещей, на которую я обращал особое внимание во время написания статей в прошлые годы, заключалась в том, что я хотел быть уверен, что не уделяю много времени описанию популярных концепций и стратегий, которым учат большинство людей, и которые они используют в трейдинге. Если бы я это сделал, то не было бы ни какого смысла в статьях, потому что эти популярные торговые стратегии, имеют тенденцию приводить к потерям, а не к прибыли. Я предлагаю идеи, концепции и стратегии, которые иногда бросают вызов расхожему мнению. То что я нашел за эти годы является простым опросом, который часто выставляет недостатки и что наиболее важно, открывает двери для возможности, которые так часто ищут, но никогда не находят.

Сегодня давайте рассмотрим распространенное мнение, возникающее, когда дело доходит до цены, выбора времени входа, объема и самого времени. А точнее, я обращаюсь к тому, что происходит с ценой в ключевых местах разворота рынка. Цель любого рыночного спекулянта заключается в определении того где и когда рынок собирается развернуться до того как он это сделает и куда рынок собирается пойти до того как он туда пойдет. На самом деле это единственный способ получить низкий риск, большое вознаграждение и высоко вероятную торговую возможность. Короче говоря, рынки разворачиваются на ценовых уровнях, где спрос и предложение находятся в “наибольшем” дисбалансе. (Кеус: Стоит обратить внимание на то, что он не сказал, что цена будет разворачиваться на каждом ценовом уровне, а с оговоркой, что там где наиболее сильный дисбаланс.) Другими словами, чем сильнее на ценовом уровне дисбаланс между спросом и предложением, тем сильнее и вероятней разворот цены. Итак, как мы на графике идентифицируем такие уровни? Более подробные уроки вы сможете найти в моих прошлых статьях. Сегодня давайте сосредоточимся на одной конкретной проблеме, касающейся определения ключевых уровней спроса и предложения, потому что как мы знаем, это те места, где разворачивается цена. Время и объем становятся двумя важными вопросами, когда дело доходит до обычного Технического Анализа. Например, в книгах о техническом анализе, предлагают искать ключевые уровни “поддержки” и “сопротивления” в областях, на которых на ценовом графике есть “много” торговых операций, много свечей и “большой” объем. Они настоятельно предлагают нам искать уровни поддержки и сопротивления, на которых есть много свечей и объем выше среднего. Такой уровень на ценовом графике выглядит хорошо, но действительно ли это лучший ответ на попытку определить ключевые места разворота рынка, дисбаланс спроса и предложения?

Когда вы подумаете об этом с точки зрения простой логики, то я думаю, что придете к заключению, что обычный технический анализ ошибочен, а настоящий ответ — фактически противоположен. Мы просто заключили, что наиболее существенные развороты цены, будут происходить на ценовых уровнях, где спрос и предложение находятся в наибольшем дисбалансе. Подумайте об этом. На ценовых уровнях, где спрос и предложение находятся в наибольшем “дисбалансе”, вы увидите много или мало торговых операций? Если вы скажете, что очень мало, то будете правы. Это потому что там большой дисбаланс между спросом и предложением. На таком ценовом уровне у вас есть потенциал для большой активности, но вы не получаете много торговых операций, потому что весь потенциал находится на одной стороне рынка, на стороне покупок (спрос) или продажи (предложения). Итак, на что эта картина походит на ценовом графике? Это не множество свечей, как предлагает обычных технический анализ, а фактически очень мало. Кроме того, эта картина не будет включать объем больше среднего, большую часть времени объем будет очень низким.

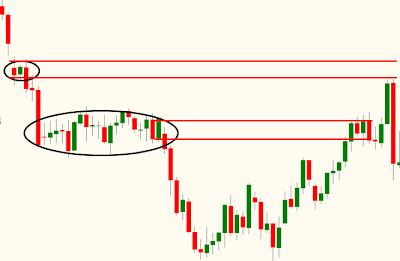

График ниже в точности показывает, что я имею ввиду. Окруженная область со множеством свечей — это то, что в обычном техническом анализе назвали бы сильным уровнем “сопротивления”. Потому что там большое количество торговых операций, много свечей и так далее. Когда цена поднялась к этому уровню, то она остановилась и оставалась там некоторое время, потому что на этом уровне есть немного предложения. Однако, с таким количеством торговых операций, которые были на этом уровне НЕ МОЖЕТ быть существенного дисбаланса между спросом и предложением. В конечном счете цена проходит через этот уровень и достигает области, которую большинство людей проигнорировали бы. Они проигнорировали бы её, потому что думают, что там было мало торговых операций и значит это не может быть хорошим уровнем. Друзья мои, это В ТОЧНОСТИ то, почему этот уровень предложения является сильным, но люди так не думают из-за обычного технического анализа. Я надеюсь, что теперь вы понимаете, что нехватка торговых операций делает уровень предложения таким сильным.

Всегда помните, что нас не заботит, где явно торговалась цена на графике. То что нас действительно заботит — это то, где цена НЕ могла торговаться или где она торговалась, но очень короткий промежуток времени. Другими словами, мы не ищем выполненные ордера, которые нам показывают на графике, мы ищем значительные невыполненные ордера. Это ключ для низко рискованного, высоко прибыльного и высоко вероятного трейдинга и инвестирования. Как я говорил ранее, не бойтесь подвергать сомнению что-то, что все считают правильным. Если что-то не является логичным, то вероятно есть более лучший ответ. Если будете применять простую логику, то почти всегда будете достигать истины. (Кеус: Как возможно многие догадалась, в данной статье идет разговор об усилителе возможностей “Время и Уровень”. Также объясняется как академики рассматривают объемы, о чем меня периодически спрашивают.)

Раздел: Уровни спроса и предложения.

© Перевод www.priceactionfx.ru

источник: www.priceactionfx.ru/2014/05/kartina-disbalansa-sam-seiden.html

теги блога Oleg

- buy

- eurusd

- eurusd forex прогноз

- Gold

- NASDAQ

- NYSE

- PAMM

- sell

- short

- USDRUB

- xauusd

- банк

- банкрот

- банкротсво

- дисбаланс

- ДОЛЛАРРРУБЛЬ

- жесть

- золото

- Коучинг

- мир

- мошенники

- Нефть

- онлайн сделки

- осторожно

- оффтоп

- парный трейдинг

- пока шорт

- покупки

- прибыльная торговля

- прогнгоз

- психология в трейдинге

- Путин

- руб доллар

- сбербанк

- Связной

- селл

- Спрос и Предложение

- страны

- телефонные

- технический анализ

- торговые сигналы

- Финам

- хакерская атака

- экспорт

Жаль что на этом сайте такая статья не попадёт в топ.