Копипаст

Копипаст | Стратегия 50/50 по SPY

- 06 июля 2019, 13:45

- |

Цитата от автора перевода"

Любопытная идея простого алгоритма была описана на сайте Цезаря Альвареса. Как нам известно, 200-дневная скользящая средняя позволяет сократить просадки, но ценой будет пропуск моментов восстановления рынка.

А вот разделение капитала 50/50 между стратегиями «Купи и держи» и «200-дневной средней» позволило получить доходность рядом с «Купи и держи» и при этом существенно сократить просадку с -55% до -36%.

Собственно копипаста:

Стратегия 50/50 по SPY

Я говорил со своим приятелем по торговле о раздражающей части стратегий следования за трендом. Они могут вывести вас из основной распродажи, но тогда вы пропустите часть доходности. Использование 200-дневной скользящей средней для SPY вывело бы вас в конце 2018 года. Это было бы в пределах 10% от вершины, и у вас не было бы боли дополнительного 10% -го падения в декабре. Но никто не вернулся бы до конца февраля, пропустив большую часть доходности.

Существует двойной характер стратегий следования за трендом. Как правило, они уменьшают ваши просадки в плохие годы за счет недостаточной доходности в хорошие годы. Этот недостаток может быть большим и трудным для решения. Теперь, если кто-то участвует в сохранении богатства (а не в росте богатства), это может быть хорошо, но с этим все еще трудно справиться.

Далее следует возможный способ сбалансировать эти вопросы.

Стратегия следования за трендом по SPY

Это модифицированная 200-дневная скользящая средняя, которая поможет справиться с разворотами.

Покупка

SPY закрывается выше 200-дневной скользящей средней 5 дней подряд

Купить на следующем открытии

Продажа

SPY закрывается ниже 200-дневной скользящей средней 5 дней подряд

Продать на следующем открытии

Результаты

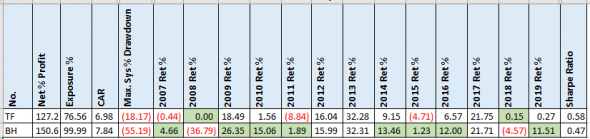

Дата тестирования с 01.01.2007 по 28.02.2009

Верхний ряд — «Следование за трендом», а нижний — «Покупать и удерживать». Зеленые клетки означают, что стратегия превзошла этот год. Если результаты близки, я не окрашивал ни одну из ячеек. Как и ожидалось, стратегия следования за трендом имеет гораздо меньшую просадку. Но за счет доходности. CAR ниже примерно на 1 пункт, а общая чистая прибыль на 15% ниже. Следование за трендом также отстает от восьми из тринадцати лет. Этот год был непростым: SPY выросла на 11,5%, а тренд был чуть выше безубыточности. В такие времена решается, что следование тренду не стоит.

Стратегия 50/50 SPY

Что если вместо выбора следования тренду или покупки и удержания мы их объединяем?

Правила

Портфель распределяется на 50% для каждого следующего тренда и покупается и удерживается. Каждый год мы перебалансируем портфель, чтобы вернуться на 50% после тренда и на 50% покупать и держать.

Результаты

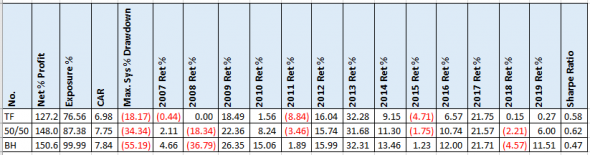

Цифры CAR и чистой% прибыли меня удивили. Они в основном соответствуют купить и держать. Не удивительно, что просадка увеличилась. Был бы я счастлив с просадкой 34%? Нет. Но, учитывая человеческую природу, тот факт, что я делал лучше, чем люди которые покупали и держали, сделало это нормальным.

С возвратом 6% в 2019 году также легче жить.

Большой сюрприз — коэффициент Шарпа. Версия 50/50 имеет лучшее значение .62.

Заключительные размышления

Да, я знаю, что это не какой-то потрясающий тест. Но эти простые идеи всегда весело тестировать, потому что они быстрые и простые в реализации. И иногда они удивляют вас.

Сюрпризом стало то, что метод 50/50 захватил большую часть выигрыша и имел более высокий коэффициент Шарпа. Теперь максимальная просадка значительно выросла по сравнению со следующим трендом, но все еще значительно меньше, чем покупка и удержание. Я должен подумать о том, как я могу включить эту концепцию в мои стратегии двойного импульса.

Вы бы торговали 50/50 вместо покупки и удержания или следования за трендом?

- 06 июля 2019, 13:57

- 06 июля 2019, 14:13