SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Ежедневный обзор по опционам на фьючерс РТС. (11.01.2013).

- 11 января 2013, 22:28

- |

Обзор сегодняшнего рынка

Очередной день остался за «продавцами опционов», среднедневной диапазон по фьючерсу РТС упал до рекордных 2 000 пунктов. Если посмотреть индекс РТС, то последний раз 20-дневный ATR опускался ниже 20 пунктов за день в далёкой первой половине 2007 года.

Общий оборот по опционам на мартовский фьючерс РТС составил 6 млрд. руб, пут-колл ратио в свою очередь показал значение 1.22. Преимущество опять на стороне путов. В StockOnly Put Call Ratio ситуация обратная народ предпочитает коллы, общий оборот за день 256 млн. руб. и ратио составил 0.68. Если верить МакМиллану то экстремумы по StockOnly Put Call Ratio могут указать экстремум рынка. Насколько это относится к РФР сказать пока сложно, сейчас собираю статистику более детальное исследование выложу в будущем.

Статистика

Как показывает статистика в последние 2-3 дня перед экспирацией наиболее вероятно движение противоположное основному тренду (примерно 70% случаев). Соответственно, ко вторнику более вероятно увидеть цену в районе 155 000, нежели выше 160 000. Частенько бывает, что появляется желание купить за пару дней до экспирации в качестве лотерейки какие-нибудь дешёвые опционы, однако, вероятность такого события очень мала. Обычно, развод «продавцов волатильности» начинается не менее чем за полторы или две недели, (в качестве примера август 2011), когда цена заранее набирает разгон и проходит больше 3-4 страйков. К примеру за 2012 год только 1 раз было сильное движение (12 000 пунктов) за 3 дня до экспирации, и многие его помнят, это было преслувутое QE3.

Рекомендации

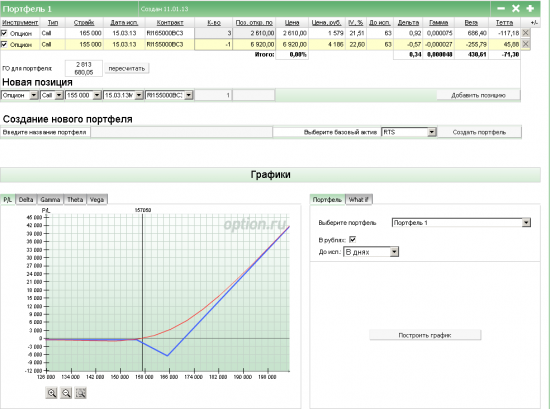

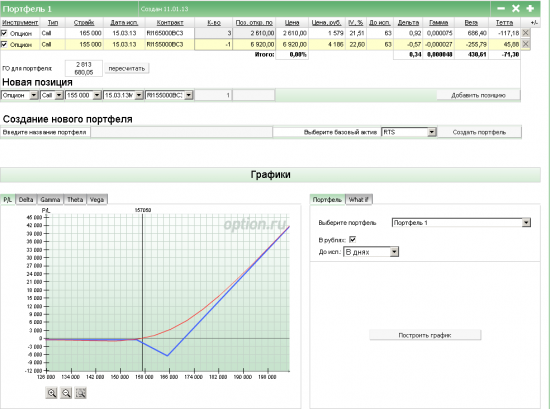

Сейчас волатильность реально дешёвая, это понимают даже те, кто с опционами вообще не знаком, однако, по 2007 году видно, что такая волатильность легко может продолжаться ещё полгода, а может быть и больше. Поэтому более безопасным вариантом будет пропустить дно и пробовать покупать её после выстрелов в ту или иную сторону. Так как я сейчас больше склоняюсь к тому, что рынок будет расти, то ещё одной конструкцией, которая мне нравится является обратный пропорциональный колл-спред. К примеру такой

В среднем за опционный квартал рынок проходит 5-6 страйков, 5 практически всегда. Если 149 000 предположить минимумом этого квартала, то 175 000 увидеть более, чем вероятно, также как и 180 000. Соответственно, ниже 155 000 потери практически нулевые (особенно если приложить усилия и купить спрэд по более выгодным ценам, тогда можно левую часть вообще вывести в плюс). Скачок волатильности сыграет на руку, так как вега положительна. В общем классический обратный колл ратио спрэд, подкрепленный небольшой статистикой.

В следующем обзоре, я попытаюсь доступно показать на простейшем примере, как можно посчитать цену любого опциона самому без всяких Блэков шоулзов, так, чтобы было понятно большинству.

Очередной день остался за «продавцами опционов», среднедневной диапазон по фьючерсу РТС упал до рекордных 2 000 пунктов. Если посмотреть индекс РТС, то последний раз 20-дневный ATR опускался ниже 20 пунктов за день в далёкой первой половине 2007 года.

Общий оборот по опционам на мартовский фьючерс РТС составил 6 млрд. руб, пут-колл ратио в свою очередь показал значение 1.22. Преимущество опять на стороне путов. В StockOnly Put Call Ratio ситуация обратная народ предпочитает коллы, общий оборот за день 256 млн. руб. и ратио составил 0.68. Если верить МакМиллану то экстремумы по StockOnly Put Call Ratio могут указать экстремум рынка. Насколько это относится к РФР сказать пока сложно, сейчас собираю статистику более детальное исследование выложу в будущем.

Статистика

Как показывает статистика в последние 2-3 дня перед экспирацией наиболее вероятно движение противоположное основному тренду (примерно 70% случаев). Соответственно, ко вторнику более вероятно увидеть цену в районе 155 000, нежели выше 160 000. Частенько бывает, что появляется желание купить за пару дней до экспирации в качестве лотерейки какие-нибудь дешёвые опционы, однако, вероятность такого события очень мала. Обычно, развод «продавцов волатильности» начинается не менее чем за полторы или две недели, (в качестве примера август 2011), когда цена заранее набирает разгон и проходит больше 3-4 страйков. К примеру за 2012 год только 1 раз было сильное движение (12 000 пунктов) за 3 дня до экспирации, и многие его помнят, это было преслувутое QE3.

Рекомендации

Сейчас волатильность реально дешёвая, это понимают даже те, кто с опционами вообще не знаком, однако, по 2007 году видно, что такая волатильность легко может продолжаться ещё полгода, а может быть и больше. Поэтому более безопасным вариантом будет пропустить дно и пробовать покупать её после выстрелов в ту или иную сторону. Так как я сейчас больше склоняюсь к тому, что рынок будет расти, то ещё одной конструкцией, которая мне нравится является обратный пропорциональный колл-спред. К примеру такой

В среднем за опционный квартал рынок проходит 5-6 страйков, 5 практически всегда. Если 149 000 предположить минимумом этого квартала, то 175 000 увидеть более, чем вероятно, также как и 180 000. Соответственно, ниже 155 000 потери практически нулевые (особенно если приложить усилия и купить спрэд по более выгодным ценам, тогда можно левую часть вообще вывести в плюс). Скачок волатильности сыграет на руку, так как вега положительна. В общем классический обратный колл ратио спрэд, подкрепленный небольшой статистикой.

В следующем обзоре, я попытаюсь доступно показать на простейшем примере, как можно посчитать цену любого опциона самому без всяких Блэков шоулзов, так, чтобы было понятно большинству.

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

Опционы — точно нет. Сейчас просто читаю все подряд, что интересно. В январе изучаю тему хедж-фондов.

я лично не вижу ничего потрясающего заработать на ам рынке 20% годовых.

простой пример Билл Экман набрать шорта Гербалайфа а потом заявить что это пирамида и на этом акции рыхнули на 20%

и таких примеров масса.

15-20% за год это обычная деятельность. Другой вопрос чтобы фонд напротяжении десятилетий показывал выше 20% ежегодно. вот это мастерство…

Но у каждого из них есть промахи и убыточные годы.

Раньше я не придавал большого значения объему в управлении, а теперь я понимаю, что мои объемы на рынке на текущий момент это моё самое большое преимущество. С моим объемом я конкурирую с такими же, как я и на этом масштабе у меня есть шансы. А вот будут ли у меня шансы, если мой объем вырастет в 100 раз, я пока сильно сомневаюсь.

но никто не может с какой целью?

а было бы интересно )

тоже жду 15 января 155000 +-1000 п.

Ув. Роман, некоторое время назад мне тоже так казалось, тем более у этого варианта есть определенная логика в некоторой степени «большей комфортности для продавцов» (специально заключил в кавычки, т.к. не для всех конструкций, типов управления ими и вообще не всегда). Но в последствии в «прогностической» вероятностной ценности указанного предположения я сильно разочаровался. Вы же пишете, что оно статистически подтвердается аж в 70% случаев.

Если в Вашем распоряжении имееются сооответствующие расчеты за какой то значимый период в виде таблицы (или ссылки на источник) не могли бы Вы их привести здесь?

С уважением, ProfFit и спасибо за пост.

А можете пояснить, почему Вы бы стрэнгл продали, если оба варианта хороши?

объясните плиз начинающему чем так важна вега?

я если честно вообще никогда на неё не смотрел а всё выравнивал дельтой.

я что-то пропустил?

вообще, считаю нам надо сохранить текущее положение вещей, когда посты по опционам держатся на первых позициях в «лучших за 24 часа». чтобы это стало доброй традицией…

Кстати, как считаете, стоит сильно глубоко теорию ценообразования рыть? Читать в оригинале Блэка Шоулза и т.д.? Я просто зубы ломаю сейчас о гранит науки, любопытно насколько потом это применить можно будет.

Надо постараться простыми общепонятными фразами изъясняться и поддерживать друг друга! ;-)

зачем БШ изучать в оригинале? ведь всем известны несовершенства метода оценки… если вы маркет-мейкер, и вам нужны ориентиры расчётов, то да, для трансляции котиров вам нужно знать методику. а если нет, то зачем? всё равно правильной цены опцев не существует. вернее, она есть. это рыночная цена. и именно с ней надо работать. в разные моменты рынка она имеет те или иные отклонения. это не значит, что цена не правильная. она правильная согласно тем факторам, которые НЕ охватывает математика и БШ…

ты продаешь, значит ты страховщик, и твоя задача напродавать так

чтобы страхуемые тебя не поимели )

и эту задачу вполне может осилить чел без математики, но например торговавший оптом помидорами…

хотя с матекой конечно получается ещё лучше )

попытки математиков притянуть в опционы за уши всякие «гауссы» и «распределения Кошек» напоминают мне стремление на яхту поставить двигатель от электровоза, причёмс с передаточным механизмом и колёсами. который, понятно, сам по себе механизм хороший, но яхте как корове пятая нога.

на практике это проявляется в том, что в своих стремлениях расчитать «правильную» цену опциона ботаны-математики допускают грубые ошибки, создавая на опц доске т.н. «рыночную неэффективность», которая для других опционщиков является хорошей возможностью заработать, но для «математика» будет губительной. при этом он (математик) будет орать во всё горло, что рынок просто ничо не понимает, как должно быть, а он — непризнанный гений)) видал такое, и не раз…

так что тут набор академических знаний может злуюшутку с человеком сыграть… он может легко пасть жертвой собственных теорий…

день ли? продавцы опционов не на дневках торгуют:)) (по себе сужу)

и уже какой квартал за «продавцами опционов»… какие там дни:))

не думаю, что надо сейчас загадывать на бОльшее время, чем неделя-две… то есть то, что раньше за квартал мы проходили 5-6 страйков — это всё в прошлом, во времена когда нормой и ориентиром нашего рынка была Ай-Ви 30. меньше 30 — можно было комфортно набирать (особенно квартальные, если что месячными продажами можно было закрыть), выше — комфортно продавать (в тренд вошёл, захеджил фьючем, и кум королю).

а щас то по-другому всё. вот я писал топик про НГ-гэп, тоже статистику приводил… покупать не собирался, скорее чтобы психологически заставить себя закрыть всю проданную волу. закрыл почти всю. а по факту там (в продаже волы) неплохие деньги таились! по-другому всё…

я к тому, что обр проп кол-спред — он на сильный движ расчитан, гораздо сильнее, чем аналогичный вниз (при росте вола Ай-Ви растёт неохотно и даже имеет тенденцию к падению, тут преимущества веги весьма сомнительны). тем более, что рынки, на которые мы ориентируемся, уже 2 месяца растут, и там выстрел очень сомнителен… разве что после коррекции… а мы на этой коррекции вполне можем продолжить наше болото…

сорри за многабукаф)

ну я тоже, как рынок открылся, по старой схеме тоже насовал чутка покупателям) но конечно, что 150х путов по 1600 в последний день не налил, хотя стата и ситуация за гэп вверх была, локти все праздники кусал))

На РФР, наверняка, тоже должны быть значения Ай-Ви на которых можно с хорошей уверенностью набирать?

у волы есть замечательное свойство — она растёт с хорошим опозданием, и падает тоже крайне неохотно… то есть я категорический противник покупки волы «заранее»… пусть начнётся движ, а там купить успеем, без сомнения.

у меня на августовском (11) падении сильнейшая просадка была по счёту, порядка 22%, я естественно в продаже волы находился. ну так ничего, выкупил, лосей закрыл в р-не 1750 по ртс, всё понял что надо, работу перестроил, от покупки волы работать начал, и когда маржины и планки на уровнях 1500 пошли, всё отбили в плюс легко вышел, как раз за счёт того, что рост волы СИЛЬНО опаздывал. сильнейшим образом.

так что не не не, никаких покупок заранее… успеется, 146%))

Т.е. сейчас мало кто верит, что наша вола упадет ниже 20%, но может случиться так, она успешно завалится на 14-15% или даже ниже (судя по мертвому тухляку на рынке). Хотя я тоже в это пока не верю и рассчитываю на рост волы, но все когда-то изменяется.

i54.fastpic.ru/big/2013/0112/39/13b37747ceb9d8a156ffb92d00315539.png

А я вот как раз не верю в сильный рост волы в ближайшем будущем, и причин тому много…

о как умничают люди :)