SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | От евро-QE не осталось и следа

- 07 мая 2015, 12:20

- |

Запуская программу количественного смягчения, глава ЕЦБ Марио Драги вряд ли думал, что в какой-то момент вместо падения доходностей облигаций он столкнется с их ростом, причем таким мощным.

Доходности по немецким и французским облигациям растут уже восемь сессий подряд, причем только за вчерашний день рост доходности составил более 13%. Таким образом, весь успех от QE уже полностью себя исчерпал, а доходность по десятилетним немецким облигациям выше, чем до запуска QE.

Еще один немаловажный момент — эффект толпы. На снижение доходностей от запуска QE не играл только ленивый, при этом, как на прошлой неделе сообщил один из банков, судя по всему, мало кто страховал риски. Казалось, что такая игра беспроигрышна, однако сначала стали расти доходности стран периферийной Европы, а сейчас и центральной. Тот же Билл Гросс и более молодой Джеффри Гундлах еще пару недель назад публично заявляли, что беспроигрышной является как раз игра противоположная, то есть на снижение цены. Проще говоря, они призывали продавать европейские облигации. Понятно, что когда сначала огромная толпа покупает бумаги, а потом в какой-то момент их цена начинает снижаться, происходит массовое закрытие позиций.

Кроме того, можно вспомнить рост инфляционных ожиданий, достаточно неплохие данные по европейской экономике, что с фундаментальной точки зрения способствует росту доходностей. Ну и, конечно же, нельзя забывать о Греции. Кульминация греческой истории должна наступить 12 мая, и пока никаких позитивных предпосылок не видно.

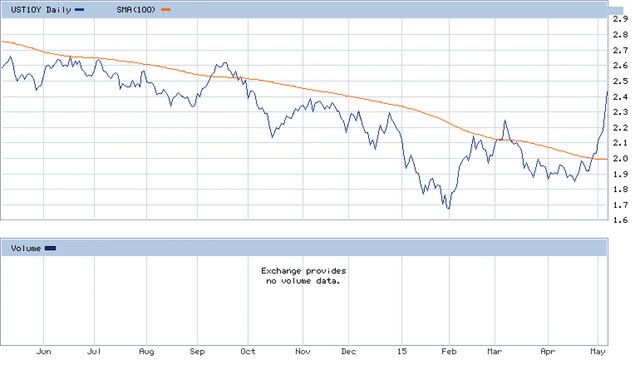

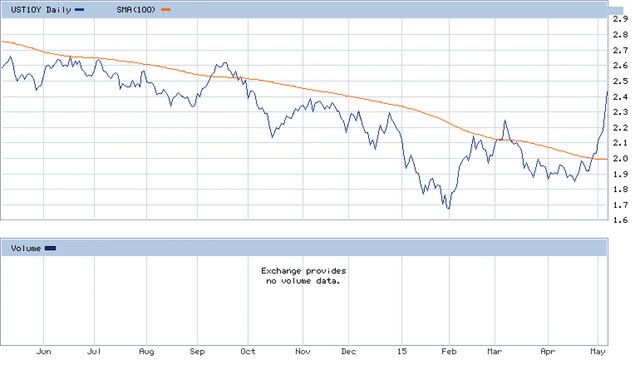

Тем временем за океаном также наблюдается стремительный рост доходностей. По десятилетним бумагам показатель достиг отметки 2,43%, при этом рост за последние дни был фактически вертикальным.

www.vestifinance.ru/articles/56969

Доходности по немецким и французским облигациям растут уже восемь сессий подряд, причем только за вчерашний день рост доходности составил более 13%. Таким образом, весь успех от QE уже полностью себя исчерпал, а доходность по десятилетним немецким облигациям выше, чем до запуска QE.

График наглядно показывает, что эффект программы количественного смягчения себя исчерпал и по облигациям, и по фондовым индексам, и даже по валюте. Одной из основных причин такого поворота событий стало, конечно же, сжатие ликвидности. Мы уже писали, что во всех странах, где проводилась программа QE, возникает проблема с ликвидностью. Это в первую очередь касается Японии, да и в США, по словам гуру облигационного рынка Билла Гросса, уже проблематично торговать не то что десятками миллиардов долларов, а даже миллиардами. Понятно, что еврозона не будет исключением и про сжатие ликвидности на долговом рынке уже сообщали многие финансовые институты.

Еще один немаловажный момент — эффект толпы. На снижение доходностей от запуска QE не играл только ленивый, при этом, как на прошлой неделе сообщил один из банков, судя по всему, мало кто страховал риски. Казалось, что такая игра беспроигрышна, однако сначала стали расти доходности стран периферийной Европы, а сейчас и центральной. Тот же Билл Гросс и более молодой Джеффри Гундлах еще пару недель назад публично заявляли, что беспроигрышной является как раз игра противоположная, то есть на снижение цены. Проще говоря, они призывали продавать европейские облигации. Понятно, что когда сначала огромная толпа покупает бумаги, а потом в какой-то момент их цена начинает снижаться, происходит массовое закрытие позиций.

Кроме того, можно вспомнить рост инфляционных ожиданий, достаточно неплохие данные по европейской экономике, что с фундаментальной точки зрения способствует росту доходностей. Ну и, конечно же, нельзя забывать о Греции. Кульминация греческой истории должна наступить 12 мая, и пока никаких позитивных предпосылок не видно.

Тем временем за океаном также наблюдается стремительный рост доходностей. По десятилетним бумагам показатель достиг отметки 2,43%, при этом рост за последние дни был фактически вертикальным.

Barrons

В среду основным драйвером движения стало заявление президента Федерального резервного банка Атланты Денниса Локхарта о том, что ожидание рынком повышения ставки в сентябре является разумным.www.vestifinance.ru/articles/56969

2 комментария

+1

Исчерпывания QE не заметил-слился вчера на евро

- 07 мая 2015, 12:26

Так QE только началось. И как раз в марте и апреле 60 млрд вбухивали в рынок 8 и 7 числа соответственно.

- 07 мая 2015, 13:00

теги блога Активный Инвестор

- bitcoin

- CNYRUB

- FTX

- gamestop

- Goldman Sachs

- IPO

- Robinhood

- Robinhood Markets

- S&P500

- SEC

- SPAN

- wsb

- акции

- акции США

- арбитраж

- аукцион закрытия

- аэрофлот

- Банки

- биржа

- биткойн

- блокчейн

- брокер

- брокеры

- валюта

- волатильность

- ВТБ

- ГАЗ

- газ для европы

- Газпром

- гамма

- госдолг США

- Дивиденды

- ДНР

- доллар

- Доллар рубль

- Дональд Трамп

- евро

- ИИС

- Инвестиции

- инфляция

- инфляция в США

- Искусственный интеллект

- Китай

- крипта

- криптобиржа

- криптовалюта

- Магнит

- манипулирование

- Манипуляции

- маркетмейкер

- маркетмейкеры

- маркетмейкинг

- Матчинг

- МБ

- Мосбиржа

- Московская Биржа

- натуральный газ

- недельные опционы

- нефть

- НОВАТЭК

- облигации

- опрос

- опцион

- опционы

- Открытие

- Открытие брокер

- оффтоп

- политика

- РБК

- рубль

- Санкции

- санкции США

- сбер

- Сбербанк

- СВО

- смартлаб

- СПАН

- стоп лосс

- СУР

- сша

- тета

- теханализ

- технический анализ

- торговые войны

- торговые сигналы

- торговый софт

- трейдинг

- Украина

- фандинг

- Форекс

- ФРС

- ФРС США

- ФСК Россети

- фьючерс

- фьючерсы

- ЦБ

- ЦБ РФ

- ЦФА

- экономика США