SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Оценка российских ритейлеров остается привлекательной

- 15 января 2018, 16:19

- |

Российский продуктовый ритейлер

Позитивный долгосрочный взгляд на продуктовый ритейл. Это объясняется возможностями структурного роста, обусловленными уровнями концентрации в отрасли, которые являются одними из самых низких в розничном секторе EM (общая доля 5 крупнейших ритейлеров на рынке составляет 27%). Это оставляет ритейлерам большой потенциал расширения присутствия в течение следующих трех-пяти лет (мы ожидаем, что торговые площади увеличится на 39-44% в 2017-20). Тем не менее, мы считаем, что операторы более мелких форматов занимают более выгодные позиции с точки зрения конкуренции в долгосрочной перспективе. Операционная рентабельность российских ритейлеров (EBIT и EBITDA) больше не является аномальной в глобальном розничном пространстве. Мы видим ограниченный риск дальнейшего снижения рентабельности EBITDA для X5 и Магнита с уровней, достигнутых в 2017 (7-8,5%), поскольку они достигли более нормализованных уровней как в контексте развивающихся, так и в контексте развитых рынков. В то же время мы прогнозируем значительный рост в FCF сектора в течение следующих пяти лет (доходности FCF к 2022 могут достигнуть 10-15%), т.к. основные игроки будут генерировать значительный операционный денежный поток − более 100 млрд руб. в год.

Краткосрочная динамика может быть нестабильной: мы ожидаем турбулентное 1П18, но перспективы сектора во 2П18 должны улучшиться. Сочетание (1) низкой инфляции, (2) активного использования промо-кампаний и (3) все еще осторожных потребителей увеличивает шансы на неприятный сюрприз по части прибыли в результате отрицательного эффекта операционного рычага. Тем не менее, слабые показатели 1К/2К18 могут предоставить возможность для покупки, так как отрасль приближается к завершению цикла снижения прогнозов прибыли, и мы ожидаем лучшей динамики во 2П18.

Рост специализированных и нишевых ритейлеров представляет еще одну угрозу для классических продуктовых ритейлеров. Продажи специализированных ритейлеров выросли на 28% г/г в 2016, превысив 400 млрд руб., что выше продаж таких ритейлеров как Лента за аналогичный период. Мы считаем, что условия на рынке благоприятствуют дальнейшему росту специализированных магазинов в обозримом будущем, тем самым отбирая трафик у классических ритейлеров.

В 2018 усилится фокус на дифференциацию и эффективность. Учитывая минимальную разницу в ценах и формате среди ключевых игроков мы считаем, что ритейлеры сосредоточатся на (1) эффективных программах лояльности, (2) растущей доле продукции собственных брендов и (3) вертикальной интеграции в производство продуктов питания. Более того, мы ожидаем возобновления внимания к сокращению затрат, поскольку медленная инфляция (и, следовательно, более низкий рост сопоставимой корзины) становится новой реальностью и оказывает давление на рентабельность. Мы приветствуем переход Магнита к вертикальной интеграции, поскольку это должно помочь обеспечить долгосрочное конкурентное преимущество в отрасли.

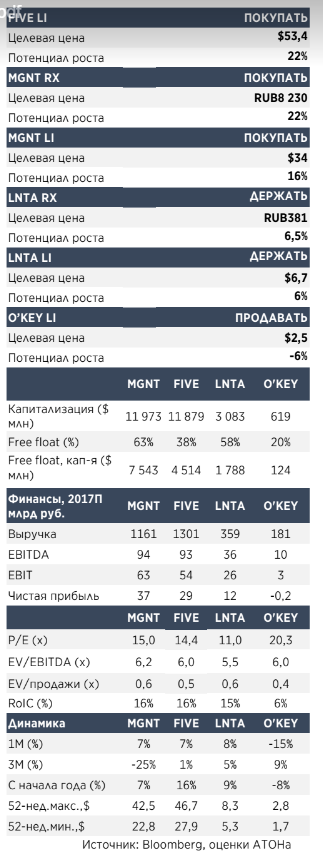

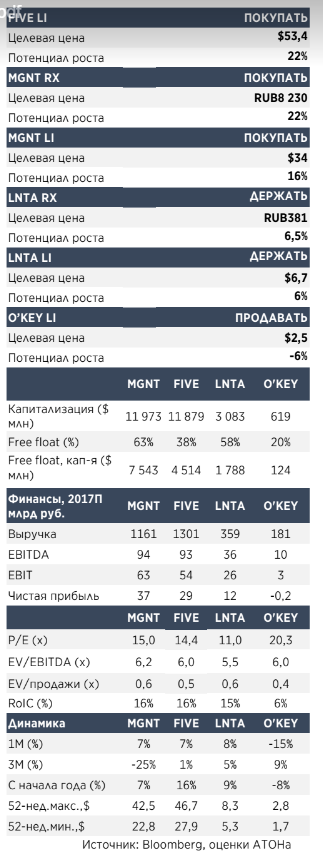

Оценка российских продуктовых ритейлеров остается привлекательной, несмотря на пересмотр оценки сектора в 2017 году; дальнейшая переоценка в 2018 году возможна, но не обязательна. Поскольку переоценка 2017 года является ключевым драйвером роста, мы считаем, что динамика сектора в 2018 году будет в основном обусловлена ростом прибыли. Мы ожидаем, что все ключевые ритейлеры продемонстрируют рост прибыли от 13% до 27% в 2018 году (против -32% и 28% в 2017). Российские ритейлеры торгуются с привлекательными коэффициентами PEG (между 0.6x and 1x, P/E между 11x и 20,3x) и предлагают достойный рост (EPS CAGR 17% в 2017-2019), что может способствовать переоценке сектора, как только видимость прибыли улучшится.

X5 − наш фаворит в секторе на 12-месячном горизонте, поскольку мы ожидаем, что он опубликует самый сильный рост EPS (+27% г/г в 2018 году); Магнит может опередить рынок в 2П18, поскольку положительные катализаторы начнут материализоваться. Выбор долгосрочных победителей проще, и у нас нет сильного предпочтения в отношении какого-либо из двух крупнейших ритейлеров. На наш взгляд, X5 и Магнит будут продолжать консолидировать свои лидирующие позиции на рынке, расширяя свои доли и опережая других игроков.

Мы начинаем аналитическое освещение четырех российских ритейлеров с двух рекомендаций ПОКУПАТЬ (FIVE LI, целевая цена – $53,4, потенциал роста − 22%, MGNT RX, целевая цена – 8230 руб., потенциал роста − 22%), одной рекомендации ДЕРЖАТЬ (LNTA LI, целевая цена – $6,7) и одной рекомендации ПРОДАВАТЬ (O’KEY LI, целевая цена − $2,5).АТОН

Позитивный долгосрочный взгляд на продуктовый ритейл. Это объясняется возможностями структурного роста, обусловленными уровнями концентрации в отрасли, которые являются одними из самых низких в розничном секторе EM (общая доля 5 крупнейших ритейлеров на рынке составляет 27%). Это оставляет ритейлерам большой потенциал расширения присутствия в течение следующих трех-пяти лет (мы ожидаем, что торговые площади увеличится на 39-44% в 2017-20). Тем не менее, мы считаем, что операторы более мелких форматов занимают более выгодные позиции с точки зрения конкуренции в долгосрочной перспективе. Операционная рентабельность российских ритейлеров (EBIT и EBITDA) больше не является аномальной в глобальном розничном пространстве. Мы видим ограниченный риск дальнейшего снижения рентабельности EBITDA для X5 и Магнита с уровней, достигнутых в 2017 (7-8,5%), поскольку они достигли более нормализованных уровней как в контексте развивающихся, так и в контексте развитых рынков. В то же время мы прогнозируем значительный рост в FCF сектора в течение следующих пяти лет (доходности FCF к 2022 могут достигнуть 10-15%), т.к. основные игроки будут генерировать значительный операционный денежный поток − более 100 млрд руб. в год.

Краткосрочная динамика может быть нестабильной: мы ожидаем турбулентное 1П18, но перспективы сектора во 2П18 должны улучшиться. Сочетание (1) низкой инфляции, (2) активного использования промо-кампаний и (3) все еще осторожных потребителей увеличивает шансы на неприятный сюрприз по части прибыли в результате отрицательного эффекта операционного рычага. Тем не менее, слабые показатели 1К/2К18 могут предоставить возможность для покупки, так как отрасль приближается к завершению цикла снижения прогнозов прибыли, и мы ожидаем лучшей динамики во 2П18.

Рост специализированных и нишевых ритейлеров представляет еще одну угрозу для классических продуктовых ритейлеров. Продажи специализированных ритейлеров выросли на 28% г/г в 2016, превысив 400 млрд руб., что выше продаж таких ритейлеров как Лента за аналогичный период. Мы считаем, что условия на рынке благоприятствуют дальнейшему росту специализированных магазинов в обозримом будущем, тем самым отбирая трафик у классических ритейлеров.

В 2018 усилится фокус на дифференциацию и эффективность. Учитывая минимальную разницу в ценах и формате среди ключевых игроков мы считаем, что ритейлеры сосредоточатся на (1) эффективных программах лояльности, (2) растущей доле продукции собственных брендов и (3) вертикальной интеграции в производство продуктов питания. Более того, мы ожидаем возобновления внимания к сокращению затрат, поскольку медленная инфляция (и, следовательно, более низкий рост сопоставимой корзины) становится новой реальностью и оказывает давление на рентабельность. Мы приветствуем переход Магнита к вертикальной интеграции, поскольку это должно помочь обеспечить долгосрочное конкурентное преимущество в отрасли.

Оценка российских продуктовых ритейлеров остается привлекательной, несмотря на пересмотр оценки сектора в 2017 году; дальнейшая переоценка в 2018 году возможна, но не обязательна. Поскольку переоценка 2017 года является ключевым драйвером роста, мы считаем, что динамика сектора в 2018 году будет в основном обусловлена ростом прибыли. Мы ожидаем, что все ключевые ритейлеры продемонстрируют рост прибыли от 13% до 27% в 2018 году (против -32% и 28% в 2017). Российские ритейлеры торгуются с привлекательными коэффициентами PEG (между 0.6x and 1x, P/E между 11x и 20,3x) и предлагают достойный рост (EPS CAGR 17% в 2017-2019), что может способствовать переоценке сектора, как только видимость прибыли улучшится.

X5 − наш фаворит в секторе на 12-месячном горизонте, поскольку мы ожидаем, что он опубликует самый сильный рост EPS (+27% г/г в 2018 году); Магнит может опередить рынок в 2П18, поскольку положительные катализаторы начнут материализоваться. Выбор долгосрочных победителей проще, и у нас нет сильного предпочтения в отношении какого-либо из двух крупнейших ритейлеров. На наш взгляд, X5 и Магнит будут продолжать консолидировать свои лидирующие позиции на рынке, расширяя свои доли и опережая других игроков.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания