SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | НМТП - ожидается снижение рентабельности компании в нынешнем году

- 19 марта 2018, 16:39

- |

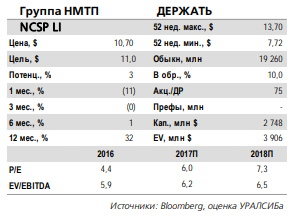

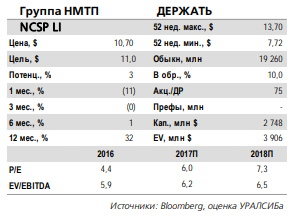

Падение грузооборота и давление на тарифы приведут к снижению рентабельности

Рекомендация понижена с ПОКУПАТЬ до ДЕРЖАТЬ

Планы приватизировать НМТП не осуществились. После того как Транснефть получила у Федеральной антимонопольной службы одобрение на покупку доли Группы Сумма в Группе НМТП, сделка, по-видимому, будет завершена в ближайшее время. В итоге эффективная доля Транснефти в капитале НМТП превысит 60%, что позволит госкомпании консолидировать НМТП в своей отчетности. Тем не менее мы не ожидаем, что миноритарным акционерам будет выставлена оферта. Дальнейшее развитие событий может проходить по трем основным сценариям: первый – выделение из Группы НМТП непрофильных для Транснефти активов; второй – реализация стратегии M&A; третий – сохранение статус-кво. Сценарий статус-кво мы использовали в качестве базового при прогнозировании финансовых показателей и оценки стоимости акций Группы НМТП. В случае реализации стратегии M&A, в частности при приобретении Группой НМТП терминалов по перевалке нефтепродуктов в Усть-Луге и Новороссийске, миноритарии НМТП рискуют столкнуться с покупкой компанией активов по высоким мультипликаторам и снижением дивидендных выплат вследствие роста долговой нагрузки. Похожий сценарий был реализован в 2011 г., когда Группа НМТП приобрела у своих акционеров Приморский торговый порт

Рекомендация понижена с ПОКУПАТЬ до ДЕРЖАТЬ

Планы приватизировать НМТП не осуществились. После того как Транснефть получила у Федеральной антимонопольной службы одобрение на покупку доли Группы Сумма в Группе НМТП, сделка, по-видимому, будет завершена в ближайшее время. В итоге эффективная доля Транснефти в капитале НМТП превысит 60%, что позволит госкомпании консолидировать НМТП в своей отчетности. Тем не менее мы не ожидаем, что миноритарным акционерам будет выставлена оферта. Дальнейшее развитие событий может проходить по трем основным сценариям: первый – выделение из Группы НМТП непрофильных для Транснефти активов; второй – реализация стратегии M&A; третий – сохранение статус-кво. Сценарий статус-кво мы использовали в качестве базового при прогнозировании финансовых показателей и оценки стоимости акций Группы НМТП. В случае реализации стратегии M&A, в частности при приобретении Группой НМТП терминалов по перевалке нефтепродуктов в Усть-Луге и Новороссийске, миноритарии НМТП рискуют столкнуться с покупкой компанией активов по высоким мультипликаторам и снижением дивидендных выплат вследствие роста долговой нагрузки. Похожий сценарий был реализован в 2011 г., когда Группа НМТП приобрела у своих акционеров Приморский торговый порт

Понижаем рекомендацию с ПОКУПАТЬ до ДЕРЖАТЬ. В связи с ожидающимся дальнейшим сокращением перевалки нефти на терминалах НМТП и давлением на тарифы мы прогнозируем снижение рентабельности компании в нынешнем году. По нашему мнению, на текущих уровнях акции НМТП оценены справедливо. Наша целевая цена, полученная методом дисконтируемых денежных потоков на конец 2018 г., составляет 11 долл./ГДР и 8,7 руб./акция. Мы понижаем нашу рекомендацию по депозитарным распискам и акциям НМТП с ПОКУПАТЬ до ДЕРЖАТЬ.Уралсиб

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания