SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Газпром: Хорошие времена впереди

- 14 мая 2018, 11:08

- |

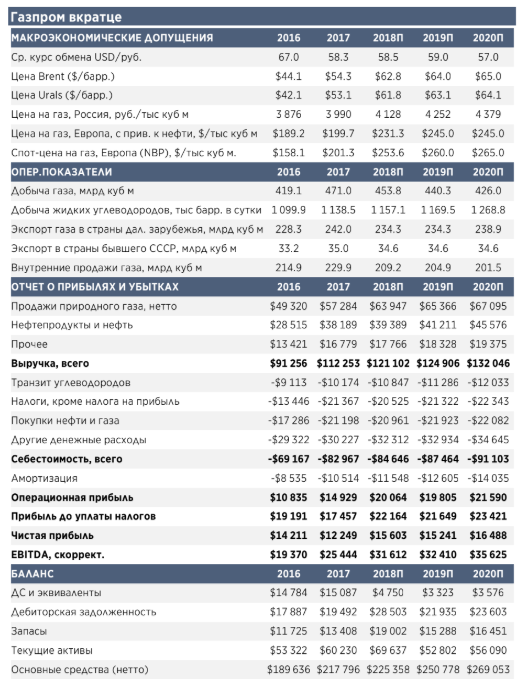

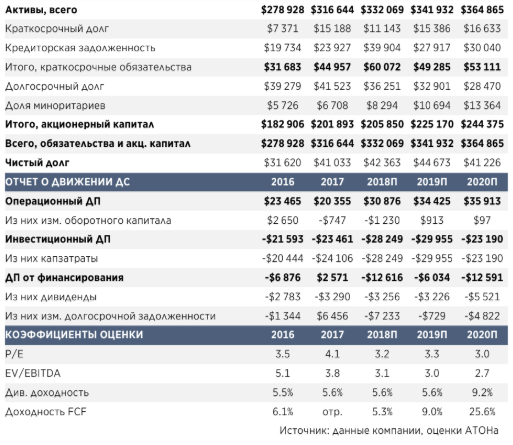

Аналитики Атона считают, что у Газпрома есть все возможности сократить капвложения с 2020 года:

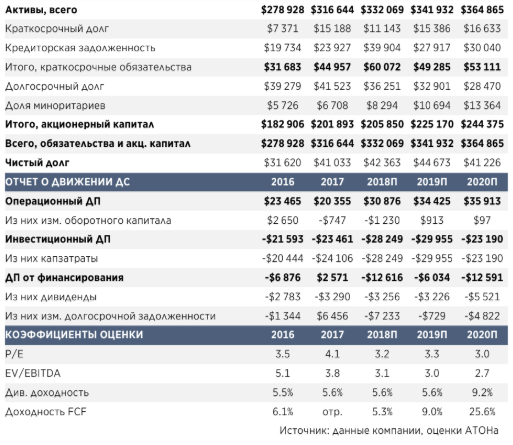

В настоящее время европейский газовый рынок идеально подходит для Газпрома, который продолжает извлекать преимущества из роста потребления газа и снижения добычи природного газа в самой Европе – в основном, за счет Нидерландов. Аномально холодная зима и весна 2018 года полностью истощили запасы газа в европейских подземных хранилищах; следовательно, спрос на российский газ остается стабильным, так как Европа сейчас торопится пополнить свои запасы до следующего отопительного сезона. Кроме того, газ активно отыгрывает свои позиции в качестве ресурса для производства электроэнергии в Европе, что также поддерживает спрос. В этой связи у Газпрома есть все шансы, чтобы побить прошлогодний рекорд по объемам экспорта. Американский СПГ может быть угрозой в долгосрочной перспективе, но на данный момент производители США предпочитают рынки Латинской Америки и АТР из-за их более высокой рентабельности.

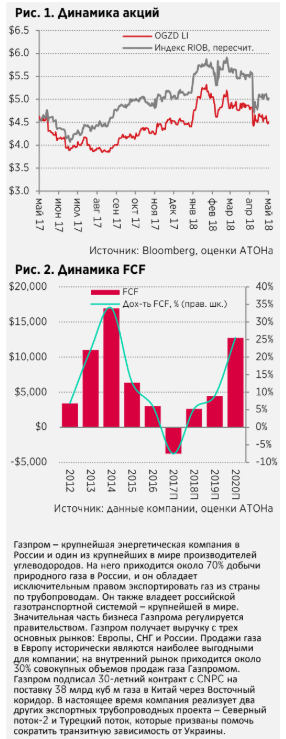

Риски

Большинство инвесторов недолюбливают Газпром в течение многих лет, если не десятилетий, из-за большого количества недостатков, свойственных его инвестиционному профилю, один из которых связан с его дивидендной политикой. Компания пока виртуозно избегает выплат 50% от чистой прибыли по МСФО, но мы считаем, что это не может продолжаться бесконечно. У Газпрома есть все возможности сократить свои гигантские капвложения с 2020, запустив большую часть своих капиталоемких проектов в 2019 году. Снижение капзатрат в 2020 и рост OCF будут способствовать увеличению FCF и превратят Газпром в привлекательный источник денежных средств для правительства. Мы повышаем нашу целевую цену до $6.4 с $5.5, сохраняя рекомендацию ПОКУПАТЬ, после повышения макроэкономических прогнозов (Brent $63/барр. в 2018П, $65/барр. в долгосрочной перспективе) и обновляем нашу модель с учетом недавно опубликованных финансовых результатов за 2017 и новых прогнозных ожиданий менеджмента.Дивидендная история на подходе – все факторы сойдутся в 2020

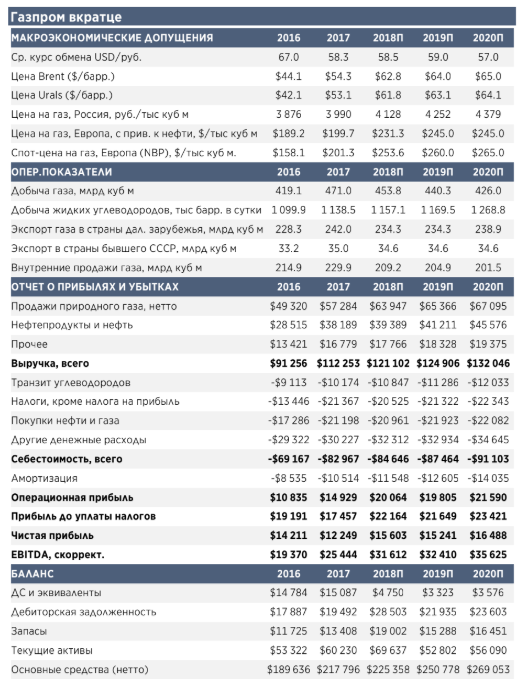

Капитальные затраты Газпрома достигнут пика в 2018-19, что связано с его крупнейшими проектами. Консолидированные затраты компании составят $28-30 млрд в эти два года против $24 млрд в 2017. Мы ожидаем, что после этого аппетит Газпрома к капзатратам начнет снижаться – с 2020 года, когда капитальные затраты, связанные с газовыми проектами, упадут ниже 1 трлн руб. За счет снижения капзатрат и роста операционного денежного потока FCF Газпрома вырастет до $12.7 млрд в 2020, $16.5 млрд в 2021 году и $19.3 млрд в 2022 году. Даже принимая во внимание довольно значительный объем долга, который предстоит погасить в этот период, у Газпрома будет достаточно ресурсов, чтобы обеспечить выплату дивидендов. Если применить наш прогнозный коэффициент выплат 35% по МСФО к прибыли за 2019 год, Газпром предложит дивидендную доходность 9% в 2020 году и 14% – в 2021 году на фоне повышения коэффициента до 50% по МСФО.Капзатраты после 2019 – даже после «идеального шторма» у Газпрома все же останутся свободные денежные средства

Дополнительные капзатраты после 2019 рассматриваются многими как угроза для дивидендного профиля Газпрома. Наш стресс-тест «идеальный шторм» предполагает, что Газпром реализует пять суперкрупных проектов после 2019 года с общим бюджетом в $50 млрд, несет все связанные с ними расходы и финансирует все эти проекты одновременно. Это очень пессимистичные допущения, поскольку Газпром скорее всего привлечет партнеров, чтобы разделить с ними капзатраты и риски, в то время как некоторые из проектов являются взаимоисключающими. Стресс-тест показывает, что Газпром останется в «деньгах», без необходимости привлекать дополнительный долг, хотя ресурсы, доступные для выплаты дивидендов, значительно сократятся.Европейский газовый рынок – в нужном месте в нужное время

В настоящее время европейский газовый рынок идеально подходит для Газпрома, который продолжает извлекать преимущества из роста потребления газа и снижения добычи природного газа в самой Европе – в основном, за счет Нидерландов. Аномально холодная зима и весна 2018 года полностью истощили запасы газа в европейских подземных хранилищах; следовательно, спрос на российский газ остается стабильным, так как Европа сейчас торопится пополнить свои запасы до следующего отопительного сезона. Кроме того, газ активно отыгрывает свои позиции в качестве ресурса для производства электроэнергии в Европе, что также поддерживает спрос. В этой связи у Газпрома есть все шансы, чтобы побить прошлогодний рекорд по объемам экспорта. Американский СПГ может быть угрозой в долгосрочной перспективе, но на данный момент производители США предпочитают рынки Латинской Америки и АТР из-за их более высокой рентабельности.

Риски

Цена на нефть является ключевым риском: наш прогноз по цене Brent на 2018 год выглядит довольно консервативным на уровне $63/барр., учитывая, что спот держится вблизи $75/барр. Налоговый риск, связанный с изменением фискальной политики, является еще одной угрозой для дивидендного профиля, который мы считаем ключевым фактором привлекательности Газпрома. Если правительство решит «доить» Газпром через более высокие налоги (НДПИ на газ и газовый конденсат, экспортная пошлина, налог на имущество), а не дивиденды, это плохо отразится на дивидендном профиле, и наша позиция окажется чрезмерно оптимистичной. Кроме того, другие проекты, требующие вложений, о которых пока не заявляется публично, могут повлиять на капзатраты Газпрома и, следовательно, на FCF после 2020 года.АТОН

1 комментарий

Не переживайте они еще что то придумают)

- 14 мая 2018, 13:40

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания