SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Обновление стратегии Интер РАО станет позитивным катализатором для акций - Атон

- 14 августа 2019, 15:44

- |

Интер РАО: Отличные результаты за 2К19 на фоне положительного секторального тренда

· Интер РАО опубликовала сильные финансовые результаты за 2К19 – EBITDA (30.5 млрд руб.) превысила консенсус на 3% за счет благоприятной ценовой конъюнктуры. EBITDA за 1П19 соответствует 65% от консенсус-прогноза на 2019, что предполагает риск превышения прогноза.

· Интер РАО предлагает привлекательную оценку 1.1x по скорректированному EV/EBITDA 2019П против 2.8x у аналогов. Тем не менее это объясняется более низкими дивидендами (доходность 4-5% в год против 8% по сектору) и ее неясной стратегией в отношении казначейского пакета и денежной подушки.

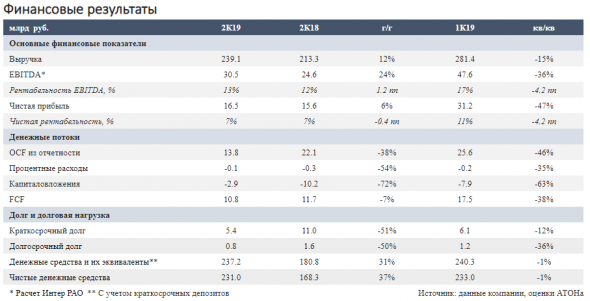

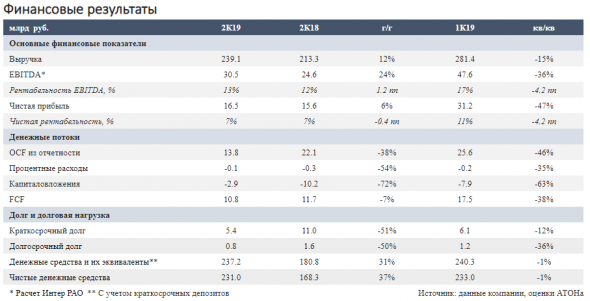

Финансовые результаты за 2К19 ожидаемо сильные. Выручка (239.1 млрд руб., +12% г/г) совпала с консенсус-прогнозом Bloomberg, при этом EBITDA (30.5 млрд руб., +24% г/г) превысила консенсус на 3%. Такая динамика обусловлена хорошими показателями энергогенерирующего и трейдингового сегментов. Чистая прибыль (16.5 млрд руб., +6% г/г) оказалась ниже консенсуса на 9% вследствие сокращения чистого финансового дохода (1.5 млрд руб., -46% г/г). FCF сократился на 7% г/г (до 10.8 млрд руб.) на фоне увеличения оборотного капитала, однако этот эффект был смягчен большим сокращением капиталовложений (до 2.9 млрд руб. с 7.9 млрд руб. в 1К19).

Лучшая динамика в сегментах генерации и трейдинга. Главным источником роста в 2К19 стал сегмент генерации электроэнергии, который поддержало не только увеличение выработки на 6% г/г, но и сильные цены РСВ, а также получение дельты ДПМ на некоторых активах. В итоге EBITDA сегмента увеличилась на 48% г/г до 17.8 млрд руб. Также улучшение показателей продолжил демонстрировать сегмент трейдинга: экспорт электроэнергии вырос на 24% г/г, что поспособствовало росту EBITDA на 21% г/г до 3.6 млрд руб. (+49% г/г).

EBITDA за 1П19 достигла 65% от консенсуса на 2019. Благоприятная конъюнктура рынка позволила Интер РАО (аналогично другим российским генерирующим компаниям) продемонстрировать выдающуюся рентабельность в сегменте генерации электроэнергии (рентабельность EBITDA за 1П19 43%). Наряду с ростом рентабельности трейдингового сегмента (27%) это способствовало увеличению EBITDA за 1П19 до 78.1 млрд руб., что соответствует 65% консенсус-прогноза Bloomberg на 2019 (121 млрд руб.) и предполагает возможность превышения прогноза на 2019.

Телеконференция: Интер РАО несколько повысила прогноз по EBITDA на 2019: рост может составить 10-15% г/г (предполагая 133-140 млрд руб.). Так, результат 1П19 составляет 57% от средней по обновленному прогнозному диапазону. Капзатраты в 2019 планируются на уровне около 25 млрд руб. Интер РАО подчеркнула, что обновление стратегии должно быть представлено до мая 2020, и в его контексте будет рассмотрена новая опционная программа для менеджмента, а также уточнения по дивидендной политике.

· Интер РАО опубликовала сильные финансовые результаты за 2К19 – EBITDA (30.5 млрд руб.) превысила консенсус на 3% за счет благоприятной ценовой конъюнктуры. EBITDA за 1П19 соответствует 65% от консенсус-прогноза на 2019, что предполагает риск превышения прогноза.

· Интер РАО предлагает привлекательную оценку 1.1x по скорректированному EV/EBITDA 2019П против 2.8x у аналогов. Тем не менее это объясняется более низкими дивидендами (доходность 4-5% в год против 8% по сектору) и ее неясной стратегией в отношении казначейского пакета и денежной подушки.

· Мы сохраняем НЕЙТРАЛЬНЫЙ рейтинг по Интер РАО, отмечая, что обновление стратегии, которое должно быть представлено в 1П20, может стать позитивным катализатором для бумаги.Атон

Финансовые результаты за 2К19 ожидаемо сильные. Выручка (239.1 млрд руб., +12% г/г) совпала с консенсус-прогнозом Bloomberg, при этом EBITDA (30.5 млрд руб., +24% г/г) превысила консенсус на 3%. Такая динамика обусловлена хорошими показателями энергогенерирующего и трейдингового сегментов. Чистая прибыль (16.5 млрд руб., +6% г/г) оказалась ниже консенсуса на 9% вследствие сокращения чистого финансового дохода (1.5 млрд руб., -46% г/г). FCF сократился на 7% г/г (до 10.8 млрд руб.) на фоне увеличения оборотного капитала, однако этот эффект был смягчен большим сокращением капиталовложений (до 2.9 млрд руб. с 7.9 млрд руб. в 1К19).

Лучшая динамика в сегментах генерации и трейдинга. Главным источником роста в 2К19 стал сегмент генерации электроэнергии, который поддержало не только увеличение выработки на 6% г/г, но и сильные цены РСВ, а также получение дельты ДПМ на некоторых активах. В итоге EBITDA сегмента увеличилась на 48% г/г до 17.8 млрд руб. Также улучшение показателей продолжил демонстрировать сегмент трейдинга: экспорт электроэнергии вырос на 24% г/г, что поспособствовало росту EBITDA на 21% г/г до 3.6 млрд руб. (+49% г/г).

EBITDA за 1П19 достигла 65% от консенсуса на 2019. Благоприятная конъюнктура рынка позволила Интер РАО (аналогично другим российским генерирующим компаниям) продемонстрировать выдающуюся рентабельность в сегменте генерации электроэнергии (рентабельность EBITDA за 1П19 43%). Наряду с ростом рентабельности трейдингового сегмента (27%) это способствовало увеличению EBITDA за 1П19 до 78.1 млрд руб., что соответствует 65% консенсус-прогноза Bloomberg на 2019 (121 млрд руб.) и предполагает возможность превышения прогноза на 2019.

Телеконференция: Интер РАО несколько повысила прогноз по EBITDA на 2019: рост может составить 10-15% г/г (предполагая 133-140 млрд руб.). Так, результат 1П19 составляет 57% от средней по обновленному прогнозному диапазону. Капзатраты в 2019 планируются на уровне около 25 млрд руб. Интер РАО подчеркнула, что обновление стратегии должно быть представлено до мая 2020, и в его контексте будет рассмотрена новая опционная программа для менеджмента, а также уточнения по дивидендной политике.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания