Доходность 10-летних «трежериз» может пойти в район 1.25% и ниже

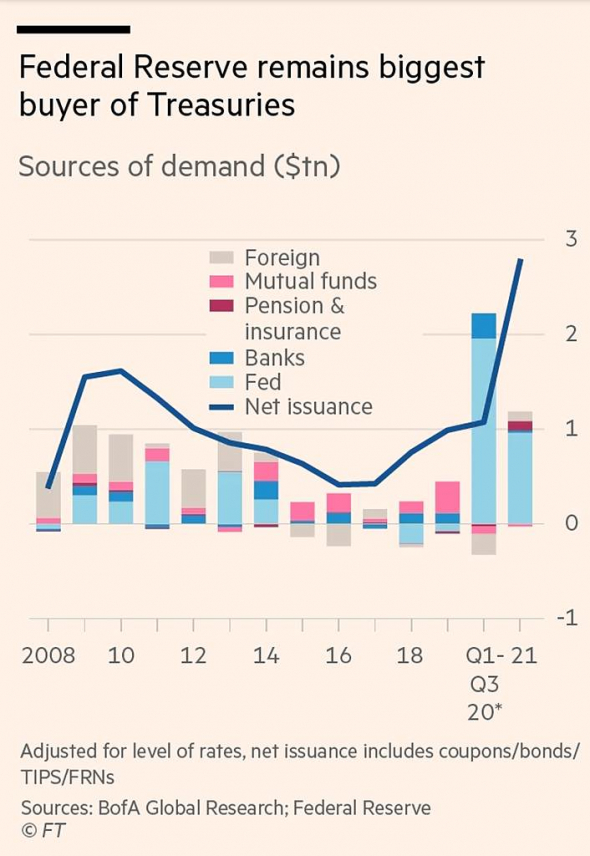

Доходность 10-летних гособлигаций США упала до рекордного минимума. Между тем аналитики Уолл-стрит видят потенциал дальнейшего снижения, причем, возможно, весьма существенного. Все будет зависеть от того, насколько масштабным будет экономический ущерб от китайского коронавируса.

Во вторник ставка по американским суверенным «десятилеткам» опускалась до 1.3055% годовых, что на 60 базисных пунктов ниже, чем она была в начале года, поскольку инвесторы кинулись покупать «защитные» активы на фоне продолжающегося падения рынков акций. В результате главный бенчмарк глобальных долговых рынков обновил минимум, державшийся с 2016 г. Доходности по 30-летним госбумагам США также упала до беспрецедентно низких уровней, и трейдеры резко увеличили ставки на то, что Федрезерв к середине года смягчит монетарную политику с целью поддержки экономики.

По мнению Джима Карона, управляющего портфелем инструментов с фиксированной доходностью в Morgan Stanley Investment Management, ставки по американским госбондам, вероятно, продолжат снижаться на фоне растущего спроса на активы «тихой гавани» в мире. При этом стратеги Bank of America Пол Циана и Бруно Брайзинха уверены, что ставка по 10-летним «трежериз» опустится до 1.25% к концу июня, а Крис Лоу из FHN Financial допускает в наихудшем сценарии ее падение ниже 1% позднее в этом году.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций