Авто-репост. Читать в блоге >>>

И действительно, доходность US10Y достигла максимума в 5,0210% двадцать дней спустя, так что первая часть прогноза была точной. Вторая часть, однако, оказалась лишь частичным успехом. За последний год было два заметных спада, второй из которых снизил доходность до 3,5990% в прошлом месяце. Однако неожиданно сильные данные NFP за сентябрь снова подтолкнули ее почти до 4%, так что, возможно, стоит обновить данные.

И действительно, доходность US10Y достигла максимума в 5,0210% двадцать дней спустя, так что первая часть прогноза была точной. Вторая часть, однако, оказалась лишь частичным успехом. За последний год было два заметных спада, второй из которых снизил доходность до 3,5990% в прошлом месяце. Однако неожиданно сильные данные NFP за сентябрь снова подтолкнули ее почти до 4%, так что, возможно, стоит обновить данные.

Добрый день!

Американские десятилетки, после того, как поймали медведей в ловушку, уверенно отскочили от горизонтали 3.667%. В данный момент котировки собираются повторно протестировать указанную горизонталь, после чего может последовать уверенный рост доходности бондов (и их падение в цене, соответственно). Также, в точке тестирования уровня проходит пробитый локальный даунтренд, который может стать дополнительной поддержкой для доходности американских облигаций:

Золото, отметившись в районе 2700, закрыло пятницу поглощением, что может означать назревание долгожданной коррекции. В этой ситуации интересным и перспективным смотрится уровень поддержки 2500, от которого у цены есть шансы на отскок и продолжение восходящего движения. Восходящая тенденция по золоту продолжает оставаться в силе:

Пендосы хотят соскочить: убить свой доллар, пересесть на биткойн и обнулить долг.

Инвесторы считают, что победа Камалы Харрис на президентских выборах в США будет более выгодной для облигаций и менее благоприятной для акций по сравнению с победой Дональда Трампа, согласно опросу пользователей Bloomberg Terminal.

Половина респондентов планируют увеличить риски по акциям в случае победы Трампа, тогда как только 28% готовы сделать это, если победит Харрис. Более трети инвесторов сократят свои риски в акциях при победе Харрис, тогда как почти половина сократит риски по облигациям, если победит Трамп.

Институциональные инвесторы считают, что приход Трампа к власти окажет большее влияние на финансовые рынки, чем продолжение президентства Харрис. Около трети опрошенных намерены сохранить свои позиции в капитале при победе Харрис, и 24% — при Трампе. Половина участников опроса намерены сохранить свои вложения в облигации при Харрис.

Доходность двухлетних государственных облигаций США в понедельник обновила минимум с сентября 2022 года на возросших ожиданиях, что Федеральная резервная система может снизить процентную ставку сразу на 50 базисных пунктов.

Доходность двухлетних US Treasuries понизилась в ходе торгов на 2,1 базисного пункта (б.п.), составив 3,574%. Доходность 10-летних бондов снизилась на 0,5 б.п., до 3,652%, а показатель для 30-летних бумаг опустился на 0,7 б.п. и составляет 3,976%.

Судя по котировкам фьючерсов на уровень ставки ФРС, оценка вероятности ее снижения на 50 б.п. на предстоящем заседании приближается к 60%, по данным CME FedWatch. Месяц назад оценка падала до 25%.

www.interfax.ru/business/982218

Наконец-то настал момент, которого многие на рынке облигаций долго ждали. Доходность 10-летних казначейских облигаций снова немного выше двухлетней доходности, так что печально известная кривая доходности больше не инвертирована. Это завершает 26 месяцев инверсии:

Кривая доходности в первую очередь известна за пределами рынка облигаций, как, возможно, лучший индикатор рецессии. Когда кривая инвертируется, это говорит о том, что инвесторы убеждены в снижении инфляции и темпов роста в будущем, поэтому доходность 10-летних облигаций должна быть ниже.

Но в целом это плохая новость! Это сигнал о том, что рецессия теперь почти неизбежна. Как и падение фондового рынка США...

Снижение рынка во время рецессий разбирали здесь

Стратегию торговли во время рецессий разбирали здесь.

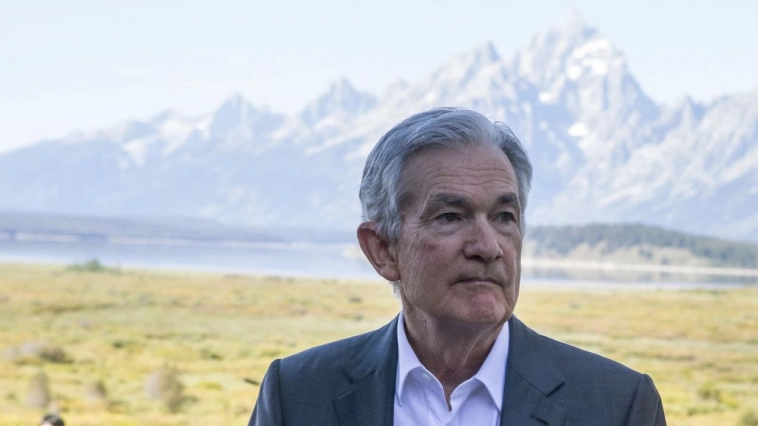

Пауэлл не подкачал.

Впервые было озвучено публично, что ФРС готова начать снижение ставок.

Рынки на позитиве. Растут🔼 и акции и облигации.

Фокус ФРС смещается с инфляции ( которая вроде как уверенно движется к плановым 2%) на рынок труда.

Если 6 сентября выйдет ещё один плохой отчёт по занятости и безработице, мы вполне можем увидеть и снижение на 0,5%

Самое главное, что тренд обозначен.

Моя рекомендация глобально не менялась в последние месяцы:

🔸В облигации смело входить: доходности продолжают снижаться, а цены расти и у этого движения ещё точно есть запас хода ( при этом за предыдущий год бондовые портфели уже принесли 8-10% в USD и 7-8% в EUR)

🔸Акции тоже можно покупать при условии, что покупки долгосрочные. Входить частями, тактически использовать просадки для формирования позиций.

Потрясти ещё вполне может, но отсиживаться в кэше в период снижения ставок я не вижу смысла.

Больше постов в телеграм канале:

t.me/maxinvest_pro

«Мы собираемся выплатить долг нашей страны. Страна должна $35 трлн, но это число можно оперативно уменьшить», — сказал Дональд Трамп на митинге в Пенсильвании.29 июля Минфин США заявил, что государственный долг страны впервые в истории превысил отметку $35 трлн.

Ответ имеет огромное значение для вопроса, который доминирует в финансовых новостях: повысит ли Федеральная резервная система процентные ставки, сохранит их на прежнем уровне или снизит их в конце этого года? Это сценарий снижения, на который надеются все, от Уолл-стрит до Мэйн-стрит. Уолл-стрит толкает основные фондовые индексы все выше и выше в надежде на снижение ставки. (Потому что это, теоретически, снизит привлекательность так называемых активов с фиксированным доходом, доходность которых напрямую связана с политикой ставок ФРС.) А Мэйн-стрит нужны более низкие затраты на заимствования по всему, от бизнес- и потребительских кредитов до ставок по ипотеке. Давай, ФРС!

Ответ имеет огромное значение для вопроса, который доминирует в финансовых новостях: повысит ли Федеральная резервная система процентные ставки, сохранит их на прежнем уровне или снизит их в конце этого года? Это сценарий снижения, на который надеются все, от Уолл-стрит до Мэйн-стрит. Уолл-стрит толкает основные фондовые индексы все выше и выше в надежде на снижение ставки. (Потому что это, теоретически, снизит привлекательность так называемых активов с фиксированным доходом, доходность которых напрямую связана с политикой ставок ФРС.) А Мэйн-стрит нужны более низкие затраты на заимствования по всему, от бизнес- и потребительских кредитов до ставок по ипотеке. Давай, ФРС!м/м = -0.1% (ожид +0.1% / ранее 0%)

г/г = +3% (ожид +3.1% / ранее +3.3%)

базовый CPI = +3.3% г/г (ожид +3.4% / ранее +3.4%)

BBG: после отчета по инфляции, рынки фьючерсов дают 85%-ую вероятность снижения ставки ФРС в сентябре

2. Анонс: 27 июля — Трамп выступит на конференции "Bitcoin 2024".--reuters .

( Трамп, очевидно, решил сделать ставку на популяризации Биткоина в своей предвыборной гонке

3. Apple планирует поставить на 10% больше новых iPhone в этом году после неспокойного 2023г- BBG

Маркеткап Apple вырос до рекордных $3,5 трлн

4. Neuralink скоро имплантирует устройство второму пациенту — Маск

5. Компания VivoKey Technologies из Сиэтла начала предлагать подкожные криптокошельки