Облигации ВУШ

-

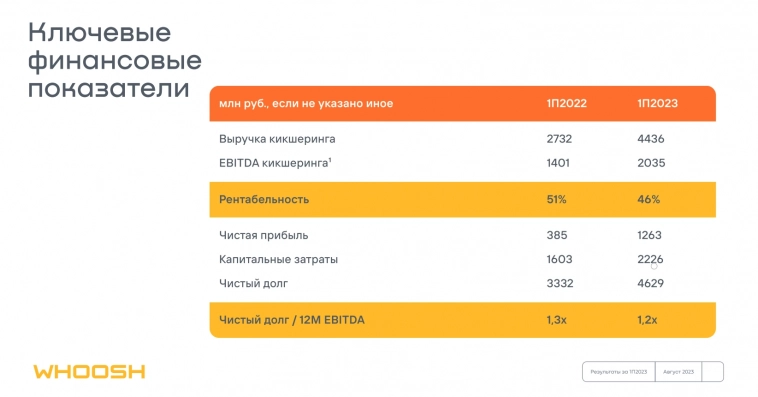

1 п. 2023 МСФО 📢

1 п. 2023 МСФО 📢Уже 28 августа, в понедельник, представим финансовые результаты за I полугодие 2023 года.

А в 18:00 в прямом эфире аналитического канала Market Power традиционно ответим на вопросы, волнующие наших инвесторов.

Спикеры:

Дмитрий Чуйко, генеральный директор и основатель Whoosh

Александр Синявский, финансовый директор WhooshМодератор встречи — Тимур Ахияров, CEO Market Power

Youtube — youtube.com/live/LYBBGYiHXwA?feature=share

ВК — vk.com/video/@mrtpw?list=54a1141441223cf9e2&preview=&screen=&webcast=&z=video-210893201_456239426Не забудьте внести напоминание себе в календарь 😉

Авто-репост. Читать в блоге >>> Что будет с самокатами после встречи в Общественной палате?

Что будет с самокатами после встречи в Общественной палате?ℹ️ Вчера на круглом столе Минтранс, органы власти и представители индустрии (среди которых были и мы) обсуждали развитие микромобильности, в частности регуляторику средств индивидуальной мобильности (СИМ). Это нормальная практика: в марте вступили в силу поправки в ПДД — нужно проанализировать их эффективность и, если понадобится, дополнить новыми правилами.

ДИАЛОГ С ВЛАСТЬЮ — ЭТО 👍

Сейчас участники рынка — власти, операторы, эксперты — вместе обсуждают, как сделать самокаты еще более удобными и безопасными для всех участников движения. Именно так это и работает: инициативу обсуждают на всех уровнях, слушают всех участников и вместе находят компромисс.

РЕГУЛИРОВАНИЕ САМОКАТОВ — ЭТО 👍Оно дает СИМ легальный статус, что позволяет бизнесу развиваться, властям — заботиться о горожанах, а людям — комфортно передвигаться по улицам. Отсутствие работающего регулирования приводит к социальному напряжению. А вот человеческие правила как раз помогают интегрировать самокаты в транспортную систему.

Авто-репост. Читать в блоге >>> 💼 Бонд недели

💼 Бонд неделиВ нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные облигации, которые не будут лишними, какой бы инвестстратегии вы ни придерживались!

📌Что это за компания?

Whoosh — российская компания, оказывающая услуги аренды электросамокатов на улицах (кикшеринга). Занимает первое место по выручке и количеству поездок в РФ.

📌Код облигации (ISIN):

RU000A104WS2

📌Почему мы уверены в этой бумаге?

Компания — лидер рынка аренды электросамокатов. У сервиса уже самая большая база пользователей среди конкурентов — 15 млн человек. Это привлекает все новых пользователей: люди видят, что на улицах повсюду транспорт Whoosh, а потому регистрируются именно в приложении компании.

🔸Кикшеринг расширяет географию в новые регионы и повышает уровень присутствия в уже имеющихся. Это, в свою очередь, должно поддерживать рост компании в ближайшие годы. Маржа Whoosh самая высокая в отрасли, что обеспечит высокий запас прочности в негативных сценариях.

Авто-репост. Читать в блоге >>> Прогнозы 💸

Прогнозы 💸Аналитики Газпромбанка подняли целевую цену за акцию WUSH до 355 руб., что предполагает потенциал роста на 54%.

По мнению аналитиков, наша компания продемонстрировала отличную операционную динамику с начала года. Это стало следствием эффективной реализации стратегии роста за счет расширения парка самокатов и велосипедов.

Рост ключевых операционных результатов превысил прогнозы на 2023 г., что привело к пересмотру модели по компании.

Новая целевая цена – 355 руб./акц. – предполагает потенциал роста на 54% на горизонте 12 месяцев.

Авто-репост. Читать в блоге >>> Мда народ такой. Уже через 15 дней ставку на 0.5 -1 поднимут. А там в течение года и до 10 процентов дотянут. Смысл морозить в облигах. таких ( имектся виду под такой низкий процент)

Мда народ такой. Уже через 15 дней ставку на 0.5 -1 поднимут. А там в течение года и до 10 процентов дотянут. Смысл морозить в облигах. таких ( имектся виду под такой низкий процент) Второй выпуск облигаций Whoosh 🔥

Второй выпуск облигаций Whoosh 🔥Успешно закрыли сделку по размещению нового выпуска рублевых облигаций объемом 4 млрд. руб по ставке купона 11,8% годовых на срок 3 года.

Мы зафиксировали высокий интерес к компании со стороны розничных инвесторов, что говорит о том, что инвесторы интересуются развитием компании и доверяют нам.

Размещение сопровождалось повышенным интересом со стороны всех категорий инвесторов, что говорит о том, что инвесторы интересуются развитием компании и доверяют нам. Общий рыночный спрос превысил 5,4 млрд руб. — позволило снизить первоначальный ориентир купона с 11,9%-12,2% до 11,8% и увеличить объем выпуска с 3 до 4 млрд руб.

Полученные средства планируется направить на финансирование покупки новых электросамокатов и электровелосипедов.

Новый выпуск облигаций ООО “ВУШ” включен в сектор РИИ (рынка инноваций и инвестиций) с даты размещения, это значит, что инвесторы-физлица, купившие облигации этого выпуска, могут получить налоговую льготу по НДФЛ в отношении дохода от продажи, в случае если они держали бумаги более 1 года.*

Авто-репост. Читать в блоге >>> Свежие облигации: ВУШ на размещении

Свежие облигации: ВУШ на размещенииПрошлым летом ВУШ вышел на рынок облигаций с дебютным выпуском, который вызвал определённый скепсис у ряда инвесторов, но всё равно стал прошёл успешно и нашёл свою аудиторию. Позже ВУШ вышел и на IPO с акциями, а теперь ожидается второй выпуск облигаций. Мне всегда нравились и акции, и облигации этой компании, самое время посмотреть на отчётность и второй выпуск.

Ну правильно, не только же лизинговые компании выпускают облигации. Конечно, год назад ключевая ставка ЦБ была выше, поэтому доходность по облигациям была предложена поинтереснее, чем в этот раз. Тем не менее, выпуск видится мне интересным по всем параметрам.

Объём выпуска — 3 млрд, доходность ожидается 11,9–12,2%, срок 3 года, без оферты, без амортизации. Купоны ежеквартально. Рейтинг A- от АКРА был подтверждён в апреле 2023 года.

ВУШ — разработчик технологических решений и оператор микромобильности. Даёт прокатиться за деньги на электросамокатах и электровелосипедах (пока что не везде). Тикер 🛴💨 Сайт: https://whoosh-bike.ru

Авто-репост. Читать в блоге >>> Облигации Whoosh 📄

Облигации Whoosh 📄Инвестировать можно не только в акции Whoosh, но и в облигации.

Мы планируем разместить новый выпуск биржевых облигаций объемом 3 млрд руб. Все привлеченные средства мы направим на финансирование закупки нового парка электросамокатов и электровелосипедов.

Сбор заявок запланирован на начало июля. Ориентир купонной ставки 11,9-12,2% годовых, купон квартальный. Номинал -1000 руб, цена размещения 100% от номинала.

Размещение пройдет по открытой подписке. Заявку на участие в размещении можно подать через своего брокера.

В апреле 2023 года рейтинговое агентство АКРА подтвердило наш кредитный рейтинг на уровне А-, прогноз стабильный.

В настоящее время на бирже торгуется наш дебютный выпуск облигаций (ВУШ БО 001P-01 (isin код RU000A104WS2) с погашением в июне 2025 года, доходность к погашению составляет около 11,7%.

Авто-репост. Читать в блоге >>> Whoosh не стоит на месте

Whoosh не стоит на местеКомпания развивается и не стоит на месте, смотрим, что нового у эмитента.

На днях компания объявила о масштабном обновлении дизайна (и не только).

Теперь фирменным стилем становится желтая линия. Айдентика компании стала более сбалансированной, а цвета не так контрастируют. Прямо как пользователь кикшеринга, который был для городской среды в новинку, а теперь нечто само собой разумеющееся.

Желтая линия также украшает и логотип приложения, регистрация в котором теперь занимает вместо обычных 3-4 минут только 1-2 минуты:

Авто-репост. Читать в блоге >>> ВУШ Холдинг / WHOOSH Holding – рсбу / мсфо

ВУШ Холдинг / WHOOSH Holding – рсбу / мсфо

111 382 432 обыкновенных акций

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1778254

Капитализация на 04.05.2023г: 23,778 млрд руб

Общий долг на 31.12.2019г: ______ руб/ мсфо 158,74 млн руб

Общий долг на 31.12.2020г: ______ руб/ мсфо 1,117 млрд руб

Общий долг на 31.12.2021г: ______ руб/ мсфо 2,742 млрд руб

Общий долг на 30.09.2022г: 2,53 млн руб/ мсфо 4,018 млрд руб

Общий долг на 31.12.2022г: 138,72 млн руб/ мсфо 6,559 млрд руб

Выручка 2019г: _____ руб/ мсфо 68,78 млн руб

Выручка 2020г: _____ руб/ мсфо 855,48 млн руб

Выручка 6 мес 2021г: _ руб/ мсфо 1,966 млрд руб

Выручка 9 мес 2021г: _ руб/ мсфо 3,702 млрд руб

Выручка 2021г: _____ руб/ мсфо 4,128 млрд руб

Выручка 6 мес 2022г: _ руб/ мсфо 3,197 млрд руб

Выручка 9 мес 2022г: 0 руб/ мсфо 6,295 млрд руб

Выручка 2022г: 729 тыс руб/ мсфо 6,961 млрд руб

Прибыль 2019г: _________ руб/ Прибыль мсфо 21,60 млн руб

Прибыль 2020г: _________ руб/ Прибыль мсфо 223,53 млн руб

Прибыль 6 мес 2021г: _________ руб/ Прибыль мсфо 1,057 млрд руб

Прибыль 9 мес 2021г: _________ руб/ Прибыль мсфо 1,806 млрд руб

Прибыль 2021г: _________ руб/ Прибыль мсфо 1,796 млрд руб

Прибыль 6 мес 2022г: _________ руб/ Прибыль мсфо 384,90 млн руб

Прибыль 9 мес 2022г: 9,359 млрд руб/ Прибыль мсфо 1,632 млрд руб

Убыток 2022г: 123,07 млн руб/ Прибыль мсфо 830,50 млн руб

www.e-disclosure.ru/portal/files.aspx?id=38772&type=4

whoosh-bike.ru/ir/investors

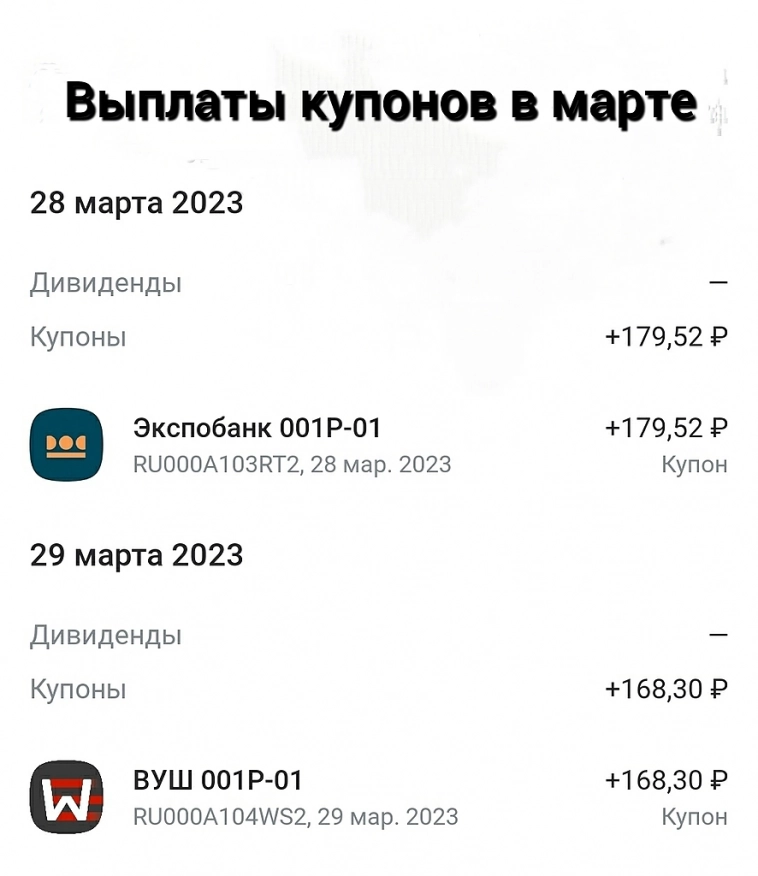

Последние купоны в марте

Последние купоны в марте

На последней недели марта пройдут выплаты купонов ещё по двум облигациям. Деньги оставлю на балансе счета, для дальнейшего реинвестирования. Реинвестировать конечно буду в облигации, для себя я уже присмотрел интересные варианты.

С предыдущей статьёй можете ознакомиться на моем дзене.

dzen.ru/a/ZB__lhTfVARxgmKZ

Авто-репост. Читать в блоге >>>

похоже, многие скинули облиги на хаях, что б в акциях поучаствовать

похоже, многие скинули облиги на хаях, что б в акциях поучаствовать

огромная плита стоит на 102.85 сейчас, на 10 млн рублей, доха 12.76% торги уже сегодня! с 15:00 (мск)! тикер WUSH. вот жесть. или спешка, пока на рынках спокойно (до «решения» Владычицы моской) или уже нашли миноров, в пользу которых будет…

торги уже сегодня! с 15:00 (мск)! тикер WUSH. вот жесть. или спешка, пока на рынках спокойно (до «решения» Владычицы моской) или уже нашли миноров, в пользу которых будет…

странно, мне ни Альфа, ни Ренессанс не предлагали в IPO поучаствовать.

помню, как пиарили ipo СПБ — из всех щелей прилетали уведомления...

мне интереснее, как ipo скажется на дохе облигаций. Поидее, если пройдёт удачно, то доходность должна снизиться на 1 п.п.

upd. в телеге раскрытия инфы пишут, что в результате ipo привлекли 2.1 млрд руб. ООО «ВУШ» — рискованное, незакредитованное, неликвидное

ООО «ВУШ» — рискованное, незакредитованное, неликвидноеООО «ВУШ» — рискованное, незакредитованное, неликвидное, высокоэффективное предприятие. Заёмный капитал превышает собственный в 1.05 раза, но так было не всегда, а только по итогам 2021 года, в котором компания смогла показать выдающиеся результаты доходности, тем самым смогла снизить закредитованность с 5.6 рублей до 1 рубля и показать очень высокую эффективность. На начало 2022 года, заёмный капитал компании обеспечен собственными резервами на 96%.

Высокая эффективность не является справедливой в связи с высокой рентабельностью собственного капитала, который удалось увеличить с 200 млн рублей до 2.4 млрд. Резкий рост любых финансовых показателей должен настораживать инвесторов, так как статистика показывает, что резкий рост связан либо с хитрыми финансовыми манипуляциями, либо со случайными доходами. Второе происходит чаще, а значит можно ждать снижения финансовых показателей конторы в 2022 году. Тем более, что компания вышла на фондовый рынок и разместилась на 3.5 млрд рублей. Видимо окрылённая успехами и долгами 2021 года. Кстати о долгах, много или мало, но компании надо вернуть в 2022 году 1.1 млрд долгов.

Авто-репост. Читать в блоге >>>

khornickjaadle, ?? 14 декабря этого года?

это же только намерение, такие вещи не организуются за 2 недели.

смысл IPO — что б разместиться,...

Николай Помещенко, На ветке ВУШ Холдинг написано 14 декабря будет.

Николай Помещенко, Так есть уже данные. Выручка 4,2 млрд., ЧП 1,8 млрд. Крутые ребята. Сегодня где-то прочитал, что ИПО будет 14 декабря. Ес...

khornickjaadle, ?? 14 декабря этого года?

это же только намерение, такие вещи не организуются за 2 недели.

смысл IPO — что б разместиться, значит нужно заранее, за пол-года объявить чётко

«оператор Вуш ожидает роста выручки в 2021 г на 50% с 4.1 млрд годом ранее.

рентабельность останется у 45-50%...»

чую, не скоро IPO, да и н...

Николай Помещенко, Так есть уже данные. Выручка 4,2 млрд., ЧП 1,8 млрд. Крутые ребята. Сегодня где-то прочитал, что ИПО будет 14 декабря. Если его делать, то сейчас, так как сезон начинается в апреле. «оператор Вуш ожидает роста выручки в 2021 г на 50% с 4.1 млрд годом ранее.

«оператор Вуш ожидает роста выручки в 2021 г на 50% с 4.1 млрд годом ранее.

рентабельность останется у 45-50%...»

чую, не скоро IPO, да и не нужно оно им. Долговой рынок им даст денег Производство электросамокатов в мире в районе 75 млн. штук в год. Примерно столько же выпускается и автомобилей.

Производство электросамокатов в мире в районе 75 млн. штук в год. Примерно столько же выпускается и автомобилей.

khornickjaadle, по широким, как на Садовом, можно.

мне проще по проезжей, ближе к обочине.

Николай Помещенко, Понятно. Читал, что у них парк 82000 самокатов. В среднем за сезон выручка с одного — до 100000 руб. Сбер прогнозирует 250000 самокатов в 2023 году объём рынка, а всего — 3 млн. самокатов в обозримом будущем. Если Вуш удержит долю 40% рынка, то у него будет 1,2 млн. штук в парке и выручка до 100 млрд. руб. в год

Николай Помещенко, Доставка — это круто. А разве не запретили самокатам по тротуарам ездить?

khornickjaadle, по широким, как на Садовом, можно.

мне проще по проезжей, ближе к обочине.

khornickjaadle, интересно, что есть куда вырученные от ipo вкладывать: южные города, например, осваивать.

или попробовать в доставку влезть…

Николай Помещенко, Доставка — это круто. А разве не запретили самокатам по тротуарам ездить?

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций