Что то это уже как то даже и не смешно, а помните, год назад RGBI был в районе 120+ и все брали как не в себя ОФЗ и думали, что на пенсию им...

khramov, Теперь только на валерьянку и успокоительные

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 0.6 | 0.0% | - | 31.91 | 26.83 | 2025-03-26 | ||

| ОФЗ 26207 | 1.9 | 17.6% | 1.82 | 86.052 | 40.64 | 4.47 | 2025-08-06 | |

| ОФЗ 26212 | 2.9 | 17.5% | 2.62 | 78.271 | 35.15 | 6.57 | 2025-07-23 | |

| ОФЗ 26218 | 6.6 | 16.2% | 4.65 | 71.5 | 42.38 | 35.63 | 2025-03-26 | |

| ОФЗ 26219 | 1.6 | 17.6% | 1.44 | 87.9 | 38.64 | 33.97 | 2025-03-19 | |

| ОФЗ 26221 | 8.1 | 16.1% | 5.38 | 64.718 | 38.39 | 30.8 | 2025-04-02 | |

| ОФЗ 26224 | 4.3 | 16.4% | 3.58 | 73.152 | 34.41 | 17.02 | 2025-05-28 | |

| ОФЗ 26225 | 9.2 | 16.0% | 5.93 | 60.458 | 36.15 | 19.27 | 2025-05-21 | |

| ОФЗ 26226 | 1.6 | 17.6% | 1.50 | 87.765 | 39.64 | 30.27 | 2025-04-09 | |

| ОФЗ 26228 | 5.1 | 16.1% | 4.03 | 72.854 | 38.15 | 27.67 | 2025-04-16 | |

| ОФЗ 26229 | 0.7 | 19.2% | 0.70 | 92.799 | 35.65 | 20.37 | 2025-05-14 | |

| ОФЗ 26230 | 14.1 | 15.7% | 6.73 | 57.244 | 38.39 | 30.8 | 2025-04-02 | |

| ОФЗ 26235 | 6.1 | 16.2% | 4.71 | 62.988 | 29.42 | 25.86 | 2025-03-19 | |

| ОФЗ 26236 | 3.2 | 17.1% | 2.90 | 73.851 | 28.42 | 15.15 | 2025-05-21 | |

| ОФЗ 26237 | 4.1 | 16.5% | 3.40 | 73.353 | 33.41 | 29.37 | 2025-03-19 | |

| ОФЗ 26238 | 16.3 | 15.3% | 7.31 | 53.379 | 35.4 | 16.14 | 2025-06-04 | |

| ОФЗ 26239 | 6.4 | 16.2% | 4.95 | 65.451 | 34.41 | 5.1 | 2025-07-30 | |

| ОФЗ 26240 | 11.5 | 15.7% | 6.78 | 56.4 | 34.9 | 2.49 | 2025-08-13 | |

| ОФЗ 26242 | 4.5 | 16.3% | 3.52 | 78.928 | 44.88 | 42.91 | 2025-03-05 | |

| ОФЗ 26243 | 13.3 | 15.8% | 6.40 | 69.464 | 48.87 | 22.29 | 2025-06-04 | |

| ОФЗ 26244 | 9.1 | 15.9% | 5.24 | 80.613 | 56.1 | 47.16 | 2025-03-26 | |

| ОФЗ 26245 | 10.6 | 16.5% | 5.48 | 80.601 | 59.84 | 45.7 | 2025-04-09 | |

| ОФЗ 26246 | 11.1 | 16.4% | 5.53 | 80.45 | 59.84 | 50.31 | 2025-03-26 | |

| ОФЗ 26247 | 14.3 | 16.5% | 6.08 | 79.55 | 61.08 | 30.2 | 2025-05-28 | |

| ОФЗ 26248 | 15.3 | 16.5% | 6.21 | 79.535 | 61.08 | 27.86 | 2025-06-04 | |

| ОФЗ 29021 | 5.8 | 0.0% | - | 96.75 | 0 | 47.35 | 2025-03-05 | |

| ОФЗ 29022 | 8.4 | 0.0% | - | 96.661 | 0 | 15.29 | 2025-04-30 | |

| ОФЗ 29023 | 9.5 | 0.0% | - | 96.425 | 0 | 47.35 | 2025-03-05 | |

| ОФЗ 52005 | 8.2 | 8.0% | 7.21 | 68.05 | 14.73 | 7.73 | 2025-05-21 |

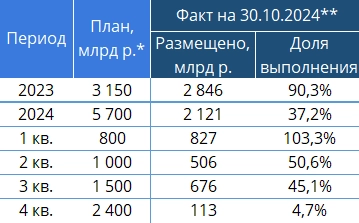

План Минфина на IV квартал предусматривает размещение ОФЗ на сумму 2,4 трлн рублей.

«В целом мы ориентируемся на ту программу, которая есть. При этом слушаем конъюнктуру и относимся к ней аккуратно, поэтому когда на финансовых рынках есть повышенная неопределенность, как сейчас, с разными факторами связанная, то мы стараемся своим первичным предложением не сильно ухудшать ситуацию и, действительно, приостанавливаем размещения. Но это эффект, как мы думаем, временный, когда конъюнктура стабилизируется, будем планово выходить», — сказал он.

Замминистра напомнил, что последние два аукционных дня сопровождались отменами размещений из-за отсутствия приемлемых для Минфина заявок. «Причем вчера разместили ОФЗ по фиксированной ставке, там был достаточно приятный для последнего времени спрос. Это один из признаков того, что конъюнктура, в принципе, постепенно успокаивается», — сказал замминистра. Отвечая на вопрос о том, когда они ожидают стабилизацию, Колычев пояснил, что Минфин занимается не прогнозированием конъюнктуры, а подстройкой к ней. «А во-вторых, стараемся проводить так политику, чтобы ее не ухудшать еще больше», — отметил он.

В прошлую пятницу, 25 октября, Банк России повысил ключевую ставку на 200 б.п., до 21% годовых. ЦБ указал, что допускает возможность ее дальнейшего повышения на ближайшем заседании, и инвесторы заговорили о 23%. Откуда взялся такой прогноз и как заработать в текущей ситуации, разбираемся в материале.

Почему 23%?

Среднесрочный прогноз российского Центробанка указал на то, что средняя ключевая ставка по итогам 2024 г. составит 17,5%.

Уровень в 17,5% останется таковым до конца года и при ставке в 21% и при 23%.

За десять месяцев 2024 года Министерство финансов России отменило аукционы по размещению облигаций федерального займа (ОФЗ) почти столько же раз, сколько за предыдущие девять лет. В условиях высокой неопределенности на вторичном рынке банки не спешат инвестировать в госбумаги, что негативно сказывается на размещениях. В результате за текущий год уже отменено 13 аукционов из 71 проведенного, что сопоставимо с 15 отменами за девять лет.

Инвесторы проявляют осторожность из-за ожиданий дальнейшего роста ключевой ставки, что сдерживает активность на рынке ОФЗ. На последних аукционах размещался только выпуск с фиксированным купоном, в то время как выпуск с плавающим купоном был признан несостоявшимся из-за отсутствия заявок по приемлемым ценам. Корпоративные эмитенты начали выигрывать от этой ситуации, размещая облигации с плавающей ставкой.

Аналитики ожидают дальнейшего роста ключевой ставки до 22%, а в рискованном сценарии — до 23%. При этом Минфин пока не испытывает острого дефицита в финансировании, поскольку по итогам первых девяти месяцев года федеральный бюджет сведен с профицитом в 169 млрд руб. Ожидается, что в конце года госрасходы увеличатся, что может оживить рынок корпоративного долга.

Сегодня Минфин планировал провести два аукциона:

(1) ОФЗ-ПД (постоянный доход) 26243 с фиксированным купоном и (2) флоатер ОФЗ-ПК (переменный купон) 29025

Флоатер интереса не вызывал, облигация торгуется по 92,5% от номинала и рынок требует ещё больших скидок, но Минфин на это не идёт, поэтому аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

Аукцион ОФЗ 26243 (рис 1) интересен тем, что тут Минфин удовлетворил ¾ спроса, т.е. дал ту цену, которую запрашивали.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=309301-o_rezultatakh_razmeshcheniya_ofz_vypuska__26243rmfs_na_auktsione_30_oktyabrya_2024_g.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=309301-o_rezultatakh_razmeshcheniya_ofz_vypuska__26243rmfs_na_auktsione_30_oktyabrya_2024_g.Так доходность по цене отсечения составила – 17,61% годовых (т.е. максимальная на которую согласился Минфин). На рынке этот выпуск ОФЗ торгуются [на момент написания] с доходностью 17,5%. Средневзвешенная доходность (т.е. доходность в среднем с учётом объёма по конкретной цене) в 17,55% годовых тоже интересна, так как она подразумевает +0,5% прибавила доходность с момента последнего размещённого выпуска более «10 лет» две недели назад (похожий выпуск ОФЗ 26248). Тогда в посте "Минфин пугает темпами" предупреждал, что «пока облигации вообще и ОФЗ в частности лучше не спешить покупать», RGBI за эти две недели смачно обновил дно (рис 2)

Доходность длинных ОФЗ на 10 лет маленькая. с реалиями времени должна быть не меньше 20 %

Минфин РФ 30.10.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и ОФЗ-ПД серии 26243 с погашением 19.05.2038.

ОФЗ-29025

ОФЗ-26243

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

Что подорожало и подешевело в России с 22 по 28 октября (по данным Росстата):

Инфляция в РФ с 22 по 28 октября ускорилась до 0,27%, годовая...

не понимаю. как можно покупать ОФЗ длинные с доходностью 17,5 % если в том же государственном банке Газпромбанк на год вклады в 21 %

Министерство финансов Российской Федерации сообщает, что аукцион по размещению облигаций федерального займа с переменным купонным доходом выпуска № 29025RMFS 30 октября 2024 года признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26243 с погашением 19 мая 2038 года составила 62,8461% от номинала, что соответствует доходности 17,55% годовых.

Минфин России информирует о результатах проведения 30 октября 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26243RMFS с датой погашения 19 мая 2038 г.

Итоги размещения выпуска № 26243RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 49,468 млрд. рублей;

— размещенный объем выпуска – 39,167 млрд. рублей;

— выручка от размещения – 26,172 млрд. рублей;

— цена отсечения – 62,6300% от номинала;

— средневзвешенная цена – 62,8461% от номинала;

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=309301-o_rezultatakh_razmeshcheniya_ofz_vypuska__26243rmfs_na_auktsione_30_oktyabrya_2024_g.

Ключевая ставка достигла того уровня, при котором рынок долга может столкнуться с растущим числом дефолтов. Инвесторы уже приступили к активной переоценке кредитных рисков. Что делать в такой ситуации, на какие бумаги обратить внимание, а какие обойти стороной?

Рекордная ставка со времен 1990-х

21% по ключевой ставке — это исторический максимум. Выше была лишь ее предшественница в 1990-е — ставка рефинансирования. Такой уровень означает, что наиболее надежные корпоративные заемщики теперь будут брать деньги в долг под 24–25% годовых. Это много даже для крупного и устойчивого бизнеса.

Эмитенты с более низким кредитным качеством на такую щедрость вообще рассчитывать не могут, да и большого запаса прочности для обслуживания дорогостоящего долга у них тоже нет.

Все это отражается в текущей динамике долгового рынка. Доходности облигаций малого и среднего бизнеса (их еще называют ВДО — высокодоходными облигациями) уже перевалили за 30%.

Снижаются даже флоатеры

Длительное время облигации с плавающим купоном оставались тихой гаванью. Но коррекция затронула даже этот островок стабильности. Из-за возросших кредитных рисков инвесторы могут покидать корпоративные флоатеры и перекладываться в фонды денежного рынка.

Ладно разгонять панику. Вона в мире ждут победу Трампа на выборах, а он обещал, что война в 24 часа закончится.