Валерий Иванович, отображается скорее всего покупка с накопленным нкд.

Надо смотреть брокерский отчёт, там нкд и тело облигации отдельно учи...

Дмитрий, точно, в отчёте гляну

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 0.6 | 0.0% | - | 31.91 | 26.65 | 2025-03-26 | ||

| ОФЗ 26207 | 2.0 | 17.5% | 1.82 | 86.149 | 40.64 | 4.24 | 2025-08-06 | |

| ОФЗ 26212 | 2.9 | 17.3% | 2.63 | 78.72 | 35.15 | 6.37 | 2025-07-23 | |

| ОФЗ 26218 | 6.6 | 16.2% | 4.65 | 71.368 | 42.38 | 35.39 | 2025-03-26 | |

| ОФЗ 26219 | 1.6 | 17.6% | 1.45 | 87.895 | 38.64 | 33.76 | 2025-03-19 | |

| ОФЗ 26221 | 8.1 | 16.0% | 5.40 | 65.031 | 38.39 | 30.59 | 2025-04-02 | |

| ОФЗ 26224 | 4.3 | 16.3% | 3.58 | 73.39 | 34.41 | 16.83 | 2025-05-28 | |

| ОФЗ 26225 | 9.2 | 16.0% | 5.94 | 60.621 | 36.15 | 19.07 | 2025-05-21 | |

| ОФЗ 26226 | 1.6 | 17.5% | 1.50 | 87.901 | 39.64 | 30.06 | 2025-04-09 | |

| ОФЗ 26228 | 5.1 | 16.0% | 4.04 | 73.05 | 38.15 | 27.46 | 2025-04-16 | |

| ОФЗ 26229 | 0.7 | 19.2% | 0.70 | 92.765 | 35.65 | 20.18 | 2025-05-14 | |

| ОФЗ 26230 | 14.1 | 15.7% | 6.73 | 57.15 | 38.39 | 30.59 | 2025-04-02 | |

| ОФЗ 26235 | 6.1 | 16.1% | 4.72 | 63.189 | 29.42 | 25.7 | 2025-03-19 | |

| ОФЗ 26236 | 3.2 | 17.0% | 2.90 | 74.067 | 28.42 | 14.99 | 2025-05-21 | |

| ОФЗ 26237 | 4.1 | 16.3% | 3.40 | 73.759 | 33.41 | 29.19 | 2025-03-19 | |

| ОФЗ 26238 | 16.3 | 15.3% | 7.30 | 53.4 | 35.4 | 15.95 | 2025-06-04 | |

| ОФЗ 26239 | 6.4 | 16.2% | 4.95 | 65.599 | 34.41 | 4.92 | 2025-07-30 | |

| ОФЗ 26240 | 11.5 | 15.7% | 6.78 | 56.4 | 34.9 | 2.3 | 2025-08-13 | |

| ОФЗ 26242 | 4.5 | 16.3% | 3.52 | 79 | 44.88 | 42.66 | 2025-03-05 | |

| ОФЗ 26243 | 13.3 | 15.8% | 6.40 | 69.419 | 48.87 | 22.02 | 2025-06-04 | |

| ОФЗ 26244 | 9.1 | 15.8% | 5.25 | 80.9 | 56.1 | 46.85 | 2025-03-26 | |

| ОФЗ 26245 | 10.6 | 16.4% | 5.49 | 80.88 | 59.84 | 45.37 | 2025-04-09 | |

| ОФЗ 26246 | 11.1 | 16.3% | 5.55 | 80.75 | 59.84 | 49.98 | 2025-03-26 | |

| ОФЗ 26247 | 14.3 | 16.5% | 6.10 | 79.899 | 61.08 | 29.87 | 2025-05-28 | |

| ОФЗ 26248 | 15.3 | 16.4% | 6.23 | 79.88 | 61.08 | 27.52 | 2025-06-04 | |

| ОФЗ 29021 | 5.8 | 0.0% | - | 97 | 0 | 46.77 | 2025-03-05 | |

| ОФЗ 29022 | 8.4 | 0.0% | - | 97.5 | 0 | 14.72 | 2025-04-30 | |

| ОФЗ 29023 | 9.5 | 0.0% | - | 96.992 | 0 | 46.77 | 2025-03-05 | |

| ОФЗ 52005 | 8.2 | 8.0% | 7.22 | 67.95 | 14.54 | 7.65 | 2025-05-21 |

Валерий Иванович, отображается скорее всего покупка с накопленным нкд.

Надо смотреть брокерский отчёт, там нкд и тело облигации отдельно учи...

Валерий Иванович, T1 фактическая цена без НКД в момент покупки. Ну и если покупать в разные дни то можно по разнице видеть сколько в среднем...

Сиделец, что-то туплю,

так входная цена будет 52,2 или 53,73 у человека?

вчера тоже покупал офз, такая же фигня с 48.

взял по 80,

цена отобр...

сем, не то что набежало, а то что было в момент покупки уплочено.

Если QUICK пользуетесь, то в окне «Таблица лимитов по бумагам» в сроке ра...

Прошедшее опорное заседание Банка России, на котором было принято решение оставить ключевую ставку на текущем уровне, не принесло какой-либо определенности для инвесторов в облигации. На нем возможность понижения ставки даже не рассматривалось, а пересмотренный прогноз допускает повышение ключевой ставки в этом году. С другой стороны, мы видим существенное замедление кредитования, есть первые признаки охлаждения на рынке труда.

Замедление экономики может быть резким. Кроме того, как заявила Эльвира Сапхизадовна, возможность геополитической разрядки до ее фактического наступления Банком России не учитывается. В такой ситуации, кажется, делать ставку на определенный вектор развития событий слишком рискованно. Я предпочитаю формировать сбалансированный портфель, который покажет хороший результат при любом развитии событий.

В его основе – сочетание коротких корпоратив с минимальным кредитным риском (рейтинг ВВВ+), длинных ОФЗ с фиксированным купоном, и не забываем про флоатеры. Срок до погашения/оферты по корпоративным выпускам – обозримое будущее, то есть до 2 лет. Ежемесячные купоны позволяют их оперативно реинвестировать в те инструменты, которые в текущий момент кажутся наиболее актуальными, немного смещая баланс в ту или иную сторону.

#RGBITR

Таймфрейм: 1D

Не рассказывай еле-елеотчикам, что динамику сентимента отражает индекс полной доходности ОФЗ, а не обычный #RGBI.

Проблема инфоцыган в том, что они сами не торгуют и даже не инвестируют – они продают картинки, это их бизнес. И потому они понятия не имеют, что существует помимо обычного индекса ещё и индекс полной доходности, что отражает именно финансовый результат инвестиций, а не просто переоценку тела долга. Если очень упростить, то в облигациях чем ниже оценка бумаги, тем выше купон. И индекс с суффиксом TR отражает и то и то, в то время как обычный RGBI только оценку облигации.

Я спрогнозировал разворот индекса полной доходности и откупил ОФЗ в свой портфель в октябре на долгосрок, о чём написал тут в блоге (https://t.me/waves89/7406). С тех пор уже получил более 12% чистого дохода, что очень неплохо для консервативного инструмента типо длинных ОФЗ. Планирую и дальше сидеть в этом активе, пока 238-ая серия не покажет переоценку с текущих 52% от номинала до нормальных 100% от номинала. Вангую, что это произойдёт за пару лет.

С 20 февраля на утренних торгах доступны ценные бумаги «РуссНефти» (RNFT), «Газпром нефти» (SIBN), «ЕвроТранса» (EUTR), «СПБ Биржи» (SPBE) и АО «ЭсЭфАй» (SFIN).

Теперь на утренней сессии можно торговать 113 инструментами: 56 акциями и 57 ОФЗ.

А какие еще акции вы бы хотели видеть на утренней сессии? Делитесь в комментариях!

АУКЦИОНЫ МИНФИНА: ВПОЛНЕ, ВПОЛНЕ УВЕРЕННО

Сегодня Минфин предложил два классических выпуска: 26245 (погашение 09.2035) и 26247 (05.2029).

• В выпуске 26245 спрос составил солидные 112.194 млрд. рублей, выручка: 57.474 млрд, цена средневзвес – 80.33 (закрытие: 80.46), средневзвешенная доходность: 16.52%

• ОФЗ-26247 – при спросе рынка в 186.765 млрд, размещено на 101.039 млрд. рублей, цена средневзвес: 79.38 (закрытие: 79.5), средневзвешенная доходность: 16.58%.

Размещено бумаг на 158.5 млрд. рублей vs 163 млрд неделей ранее, что достаточно ударно, как и спрос и количество размещенных бумаг. Рублевая ликвидность сейчас довольно неплохая, да и геополитический фон в последние дни вполне способствует определенному пересмотру российских рисков.MMI.

Коротко:

На аукционах Минфина сохраняется отличный спрос и остаются минимальные премии.

Подробно:

Аукционы Минфина в феврале проходят намного веселей чем в начале года. На прошлой неделе Минфин сегодня рекордный объём в ОФЗ ПД (фиксированный купон) в 225 млрд руб. В выпусках ОФЗ 26248 и ОФЗ 26233

На этой неделе Минфин суммарно занял 190 млрд руб. в выпусках ОФЗ 26247 (122,869 млрд.) и 26245 (67,825 млрд.). При этом и спрос значительный. И (как следствие высокого спроса) премия незначительная. (рис 1)

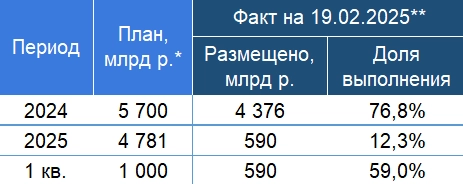

Но самое важное, «умные деньги», т.е. профессиональные участники рынка набирают длинные ОФЗ и набирают активно. Так, что за две последние недели Минфин занял 415 млрд руб. при плане на квартал 1 трлн руб. (рис 2)

Минфин РФ 19.02.2025 провел аукционы по размещению ОФЗ-ПД серий: 26247 с погашением 11.05.2039 и 26245 с погашением 26.09.2039.

ОФЗ-26247

ОФЗ-26245

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

Очередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серий 26247 и 26245, в объеме остатков доступный для размещения в указанных выпусках.

ОФЗ 26247 с погашением 11 мая 2039 года, купон 12,25% годовых

ОФЗ 26245 с погашением 26 сентября 2035 года, купон 12% годовых

Итоги:

ОФЗ 26247

Спрос составил 186,765 млрд рублей по номиналу. Итоговая доходность 16,58%. Разместили 122,869 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26247 с погашением 11 мая 2039 года составила 79,3805% от номинала, что соответствует доходности 16,58% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 122,869 млрд. рублей по номиналу при спросе 186,765 млрд. рублей по номиналу. Выручка от аукциона составила 101,039 млрд. рублей.

Цена отсечения была установлена на уровне 79,2820% от номинала, что соответствует доходности 16,60% годовых.

ОФЗ 26245

Минфин России информирует о результатах проведения 19 февраля 2025 г. аукциона по размещению ОФЗ-ПД выпуска № 26245RMFS с датой погашения 26 сентября 2035 г.

Итоги размещения выпуска № 26245RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 112,194 млрд. рублей;

— размещенный объем выпуска – 67,825 млрд. рублей;

— выручка от размещения – 57,474 млрд. рублей;

— цена отсечения – 80,2299% от номинала;

— доходность по цене отсечения – 16,54% годовых;

— средневзвешенная цена – 80,3327% от номинала;

— средневзвешенная доходность – 16,52% годовых.

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=311325-o_rezultatakh_razmeshcheniya_ofz_vypuska__26245rmfs_na_auktsione_19_fevralya_2025_g.

Минфин России информирует о результатах проведения 19 февраля 2025 г. аукциона по размещению ОФЗ-ПД выпуска № 26247RMFS с датой погашения 11 мая 2039 г.

Итоги размещения выпуска № 26247RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 186,765 млрд. рублей;

— размещенный объем выпуска – 122,869 млрд. рублей;

— выручка от размещения – 101,039 млрд. рублей;

— цена отсечения – 79,2820% от номинала;

— доходность по цене отсечения – 16,60% годовых;

— средневзвешенная цена – 79,3805% от номинала;

— средневзвешенная доходность – 16,58% годовых.

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=311321-o_rezultatakh_razmeshcheniya_ofz_vypuska__26247rmfs_na_auktsione_19_fevralya_2025_g.