Блог компании БКС Мир инвестиций | Макроэкономический сценарий на 2024: замедление ВВП и укрепление рубля

- 19 декабря 2023, 15:58

- |

В стратегии по российскому рынку на 2024 г. аналитики БКС поделились своим взглядом на макроэкономическую ситуацию: что будет с рублем, ставкой, инфляцией и ВВП. Рассматриваем ключевые прогнозы.

Перегрев экономики в III–IV кварталах 2023 г.

Рост ВВП в III квартале ускорился до 5,5% г/г, до максимального значения с IV квартала 2021 г., когда экономика восстанавливалась после пандемии. Статистика за ноябрь показала очень медленное снижение экономической активности: выпуск в основных отраслях замедлился, но рост розничного товарооборота ускорился до 12,7% г/г (пик с мая 2021 г.). При этом темпы роста ВВП в ноябре, по предварительной оценке, снизились до 5%.

В III квартале 2023 г. рубль по большей части слабел, но с середины октября резко укрепился до 88–92 руб. за доллар: власти обязали экспортеров продавать часть валютной выручки, а импорт сократился. ЦБ повышал ключевую ставку почти каждый месяц. В результате она выросла с 7,5% в начале июля до 16% к середине декабря. Бюджетный импульс во втором полугодии сокращался: с июня по ноябрь профицит бюджета составил 2,1 трлн руб. За весь 2023 г., по оценке Минфина, дефицит не превысит 1% ВВП, то есть совокупный профицит во втором полугодии составит около 0,7 трлн руб.

Причина устойчивости экономики в IV квартале 2023 г. к сокращению фискального и монетарного стимулов в том, что изменения в экономической политике отражаются с запозданием. Поэтому уже в 2024 г. мы ждем замедления роста экономики и инфляции, снижения ключевой ставки и небольшого укрепления курса рубля.

Инфляция будет замедляться на фоне высокой ключевой ставки

По нашим оценкам, до конца 2023 г. годовая инфляция ускорится до 7,6% г/г. ИПЦ уже достиг 7,5% — верхнего порога прогнозного коридора ЦБ. Мы ожидаем, что ставки сохранятся на этом уровне в I квартале 2024 г.: темпы роста экономики остаются высокими, а значит, перегрев продолжается.

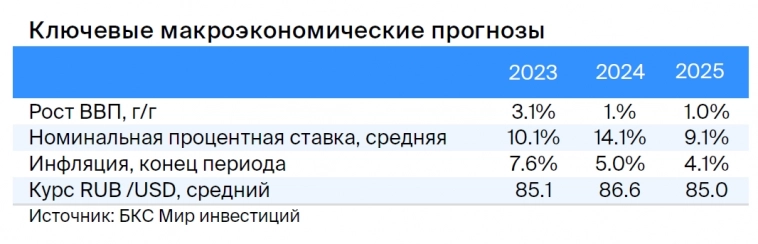

На фоне замедления годовой инфляции и роста экономики ЦБ будет плавно понижать ставку. Наш прогноз — до 10% по итогам 2024 г. Инфляция за 2024 г. замедлится до 5% г/г, то есть регулятору не удастся достигнуть таргета в 4% к концу следующего года. Поэтому в 2025 г. ЦБ будет снижать ставку более плавно, чтобы «заякорить» инфляцию на уровне ключевой ставки.

Рост ВВП превысит 3% в 2023, но резко ослабнет в 2024

Текущая динамика экономических показателей и все еще высокие индикаторы делового климата говорят о том, что экономика замедляется не так быстро, как ожидало правительство. ВВП в IV квартале 2023 вырастет на 4,1% г/г, то есть на 3,1% по итогам года — выше самых оптимистичных прогнозов в начале 2023 г.

Однако уже в I квартале 2024 г. рост экономики резко замедлится с высокой базы 2023 г. из-за монетарного ужесточения (с учетом повышения ставки до 16% в декабре) и сокращения фискального импульса. Дефицит бюджета, по ожиданиям Минфина, не превысит 1% прогнозного ВВП (166 трлн руб.), что подразумевает очень скромное ускорение расходов бюджета в ноябре – декабре, не сопоставимое с динамикой прошлых лет.

Несмотря на скачок расходов в 2024 г. (+21,2% к уровню 2023 г.), Минфин планирует еще больше нарастить доходы бюджета (+22,3% г/г) и сократить дефицит до 0,9% ВВП. Кроме того, в 2024 г. ведомство не предполагает закрытие бюджета за счет средств ФНБ — дефицит будет финансироваться за счет повышенных заимствований на внутреннем рынке, которые увеличатся с 1,8 трлн руб. в 2023 г. до 2,6 трлн руб. в 2024 г.

Предполагаем, что годовой рост ВВП замедлится до 1% в 2024–2025 гг. на фоне охлаждения экономики.

Рубль продолжит плавно укрепляться с улучшением торгового баланса и поддержкой курса

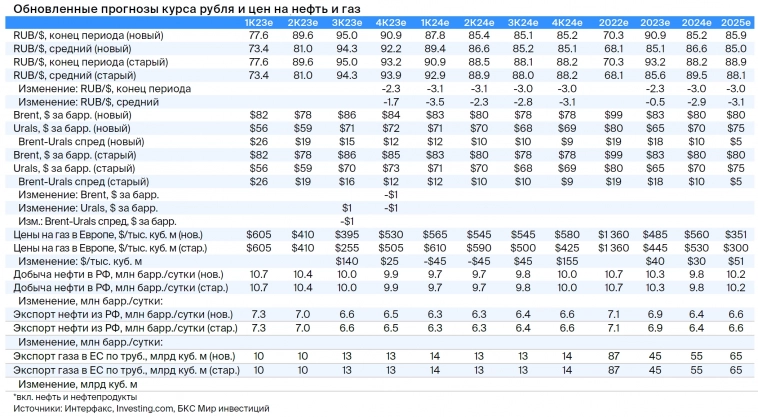

По итогам 2023 г. ожидаем курс на уровне 90,9 руб. за доллар, но в 2024 г. рубль продолжит укрепляться. Главный фактор — падение импорта из-за слабого рубля осенью и замедления внутреннего спроса под влиянием более жесткой денежно-кредитной политики.

Средний курс рубля в 2024 г. составит 86,6 руб. за доллар, что несколько хуже уровня 2023 г., но волатильность значительно снизится. Дополнительную поддержку окажет обязательная продажа валютной выручки: соответствующий указ действует до апреля 2024 г., но мы ожидаем, что ограничения сохранятся с меньшим порогом продаж и не столько укрепят рубль, сколько снизят его волатильность и смягчат динамику предложения валюты на внутреннем рынке.

Банк России, по нашим ожиданиям, сведет свое присутствие на валютном рынке к минимуму. Несмотря на возврат к покупкам валюты в рамках бюджетного правила и «догоняющие» покупки в 2024 г., объем чистых покупок будет отрицательным в силу нескольких факторов: ЦБ скорректирует покупки на объем финансирования бюджетных расходов сверх бюджетного правила за счет ФНБ в 2023 г. (оцениваем в 2,9 трлн руб.) и продолжит продавать валюту в рамках зеркалирования внутренних инвестиций из ФНБ (оцениваем в 0,6–1 трлн руб. по итогам 2024 г.). Ожидаем, что в 2024 г. ЦБ на чистой основе продолжит продажи валюты на внутреннем рынке, но в скромных объемах.

Основные риски — геополитические и фискальные

Продолжение украинского конфликта служит основным источником рисков для экономики РФ. Это риски как внешнеполитического контура, так и внутреннего развития ситуации в России.

Внешние риски в основном сопряжены с новыми санкциями и усилением контроля за уже введенными ограничениями. Это может сильно исказить внешнеторговый баланс: из-за снижения потолка нефтяных цен и новых эмбарго на российский экспорт доходы от экспорта могут сократиться, а импорт — упасть, если приграничные дружественные страны ужесточат контроль за реэкспортными операциями.

Среди внутренних рисков можно выделить потенциальное усиление политической турбулентности в преддверии выборов, а также обострение украинского конфликта. Кроме того, значительным фактором риска мы считаем исполнение бюджета следующего года.

Говоря о небольшом прогнозном дефиците, мы отмечали, что он связан с резким ростом как доходов, так и расходов. И если повышение расходов (в первую очередь на оборонный сектор) не вызывает сомнений, то такой же хороший результат по доходам зависит от ряда предпосылок. Минфин ожидает роста собираемости по оборотным налогам (налоги на прибыль и личный доход, НДС), доля которых в ВВП вырастет. Также прогнозируется резкое увеличение нефтегазовых доходов, которое может не реализоваться, если цены снизятся, а рубль укрепится.

Даже с учетом этих факторов бюджет предполагает резкий рост разовых сборов для ограничения дефицита. Часть из них известна (доходы от новых пошлин на экспорт, отложенные платежи в соцфонд), но порядка 0,9 трлн руб. Минфин планирует собрать из пока не указанных источников.

Уместно ожидать новых единоразовых налоговых сборов, например, за счет коррекции ставок нефтегазовых налогов для отдельных компаний или повышенных дивидендных выплат от госкомпаний.

*Не является индивидуальной инвестиционной рекомендацией

- 19 декабря 2023, 16:58

- 19 декабря 2023, 18:15

- 19 декабря 2023, 18:26

- 20 декабря 2023, 05:36

- 20 декабря 2023, 06:21

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- ставка ЦБ

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал