Блог компании Иволга Капитал | PRObondsмонитор. ОФЗ, первый корпоративный эшелон, субфеды. Падение продолжилось и ускорилось

- 08 октября 2021, 07:48

- |

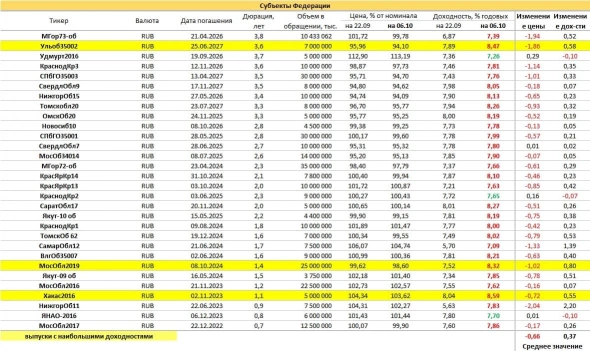

Я вновь оказался оптимистом, и вновь это плохо. Рублевые облигации за последние 2 недели испытали одно из самых серьезных давлений на котировки с момента пандемического кризиса. Длинные ОФЗ упали на 3 и более фигуры, короткие – на 0,5-1,5. Аналогично близким к погашению ОФЗ просели корпоративные бумаги первого эшелона и облигации регионов. В конце сентября мне казалось, что реакция рынка на повышение ключевой ставки (10 сентября ставка была повышена с 6,5 до 6,75%) достаточна и даже чрезмерна. Но то ли галоп инфляции, то ли разочарование участников в облигационном инструментарии привели рынок еще более агрессивному снижению.

Причем падение цен особенно заметно в коротких бумагах. Кривые доходностей корпоративных облигаций и субфедов (в нашей версии, построенные на ликвидных облигациях) имеют отрицательный уклон. Есть надежда, что такой выход из всего подряд – всё-таки признак заключительной фазы облигационного падения. Противоречиво на общем фоне выглядит высокодоходный сегмент, который как раз стабилизировался в ценах, но о нем отдельно в завтрашней публикации.

Сейчас воздержусь от выводов об облигационных перспективах, т.к. ошибочным прогнозам свойственно повторяться. Слежу за рынком теперь более интенсивно и внимательно. Появятся обоснованные суждения, буду сообщать.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 08 октября 2021, 08:27

- 08 октября 2021, 09:34

- 08 октября 2021, 08:37

- 08 октября 2021, 08:58

- 08 октября 2021, 11:46

- 08 октября 2021, 09:33

- 08 октября 2021, 09:46

- 08 октября 2021, 09:48

- 08 октября 2021, 09:50

- 08 октября 2021, 09:55

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал