SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Процентные ставки ЕЦБ: понижать или нет?

- 05 октября 2012, 14:40

- |

Последние данные по Еврозоне по-прежнему говорят о слабости экономики региона, и шансы на скорое восстановление остаются призрачными. Тем не менее, ожидания проведения агрессивной политики со стороны ЕЦБ по скупке бондов периферийных стран помогли стабилизировать финансовые рынки и снизить риски дальнейшего сокращения, хотя глобальная конъюнктура все еще указывает на высокую вероятность более быстрого замедления темпов роста мировой экономики в ближайшей перспективе.

На этом фоне рождается все больше разговоров о том, что ЕЦБ пойдет по пути дальнейшего понижения ставки рефинансирования. Кроме этого, от регулятора ждут снижения депозитной ставки до отрицательного значения. 4 октября, как и ожидалось, ЕЦБ выдержал паузу, оставив все ключевые параметры на неизменном уровне.

Текущее значение ставки рефинансирования, под которую ЕЦБ кредитует банки еврозоны, составляет 0,75%. Депозитная ставка, на июльском заседании пониженная до нуля – это ставка под которую ЕЦБ привлекает избыточную ликвидность (или избыточные резервы) банков, в конце каждого рабочего дня.

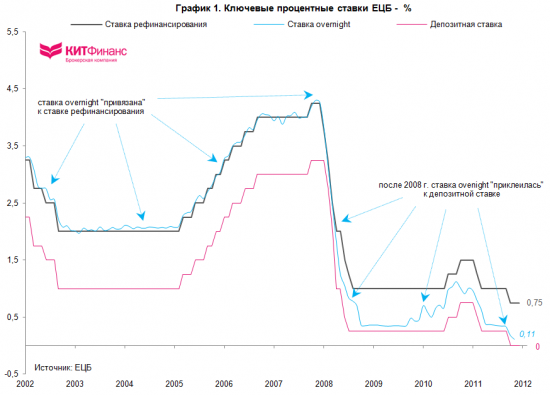

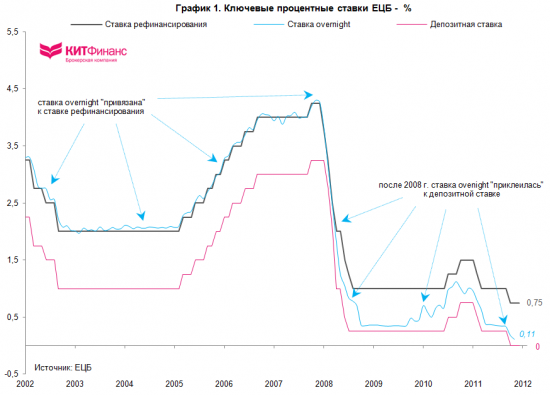

В нормальных условиях, ставка рефинансирования выступает бенчмарком для ставки овернайт, под которую банки занимают деньги друг у друга на межбанковском рынке, а минимальную планку для овернайта определяет уровень депозитной ставки.

Сегодняшние условия сложно назвать нормальными. Объем избыточных резервов коммерческих банков Еврозоны (американских тоже) просто поражает воображение, а ставки овернайт “отвязались” от ставки рефинансирования и практически “приклеились” к уровню депозитной ставки (см. График 1). Таким образом, понижение ставки рефинансирования практически не окажет влияния на ставку овернайт. Если ЕЦБ хочет смягчить уровень ставок на денежном рынке еврозоны, то скорее регулятору нужно снизить депозитную ставку до отрицательного значения.

Какие аргументы можно привести “за” и “против” понижения депозитной ставки?

Ранее в этом году, член исполнительного совета ЕЦБ Бенуа Кере указал по возможные последствия установления отрицательных ставок, отметив ряд рисков, включая контрпродуктивное влияние на прибыльность европейских банков, которые, в конечном счете, перевесят потенциальные выгоды от программ количественного смягчения. Г-н Кере пришел к выводу, что отрицательные ставки могут лишь предотвратить риски нарушения ценовой стабильности (т.е. риски дефляции), которую ЕЦБ по своему мандату обязан поддерживать.

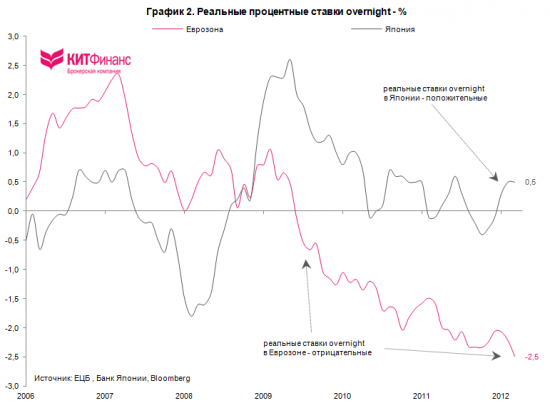

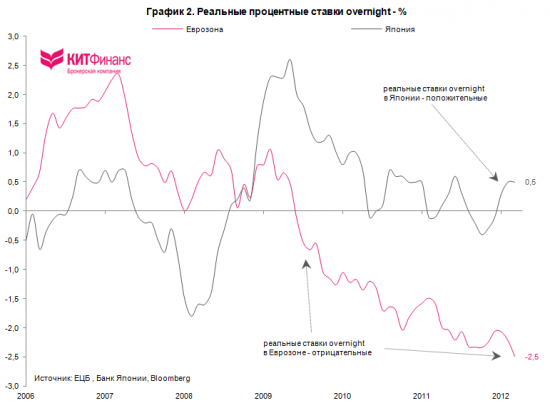

С экономической точки зрения, есть две основные причины для снижения ставок до отрицательного уровня. Во-первых, это единственный путь обеспечения того, что экономика будет выигрывать от отрицательных ставок в случае, если она погрузится в дефляцию. Однако, дефляция Европе сегодня не грозит. С уровнем инфляции в 2,7% и ставками овернайт в 0,1%, реальные процентные ставки являются сильно отрицательными* (см. График 2).

*это очень контрастирует с Японией, где устойчивая дефляция вернула реальные процентные ставки овернайт на положительную территорию.

Во-вторых, установив отрицательное значение по ставке для избыточных резервов путем снижения депозитной ставки, регулятор должен заставить деньги “работать”. В идеальном варианте, высвобождающиеся избыточные резервы коммерческих банков должны пойти на кредитование домохозяйств и корпоративного сектора.

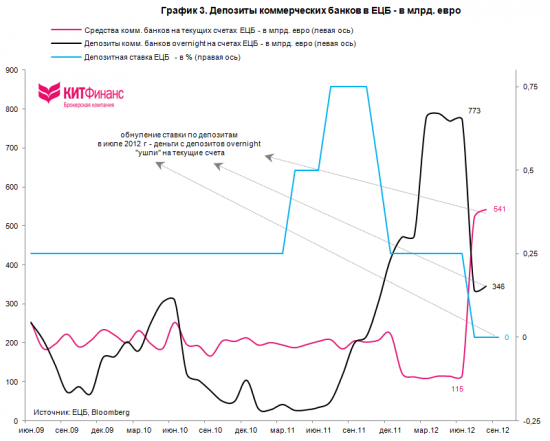

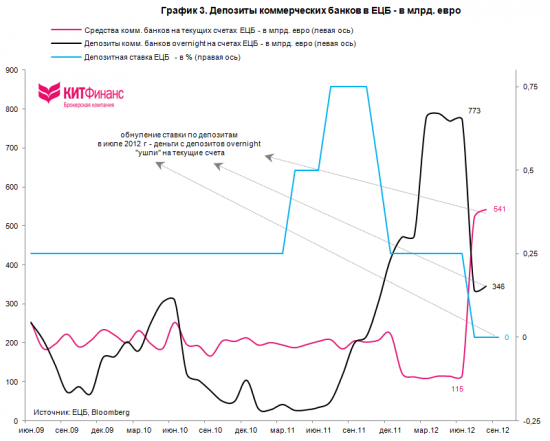

*Но напомню, что обнуление депозитной ставки в июле 2012 г. привело к тому, что банки переложили средства с депозитов overnight на свои текущие счета, открытые в том же ЕЦБ (см. График 3).

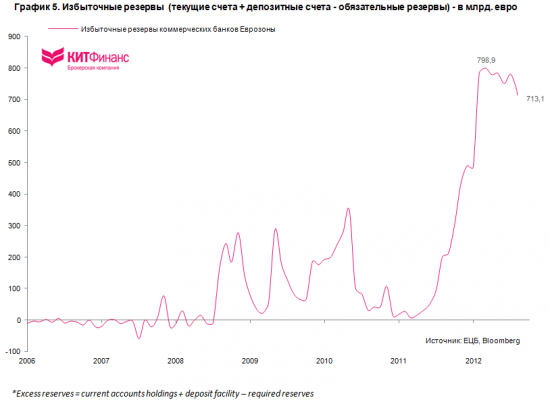

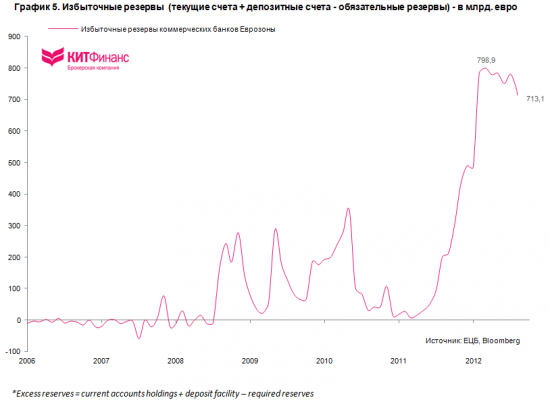

Однако, покупки высокодоходных активов, таких как государственные бонды периферии, тоже могут оказать позитивное влияние на экономику региона через падение доходностей и стоимости заимствований. На первый взгляд, этот аргумент заслуживает доверия. Так как большую часть фондирования ЕЦБ привлекли именно периферийные страны, а объем избыточных резервов (excess reserves*) в банковской системе составляет более 700 млрд. евро (см. График 5).

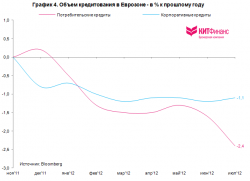

Хотя, очевидность того, что банки начнут активнее кредитовать реальный сектор экономики при -0,25% по депозитной ставке, можно поставить под сомнение.

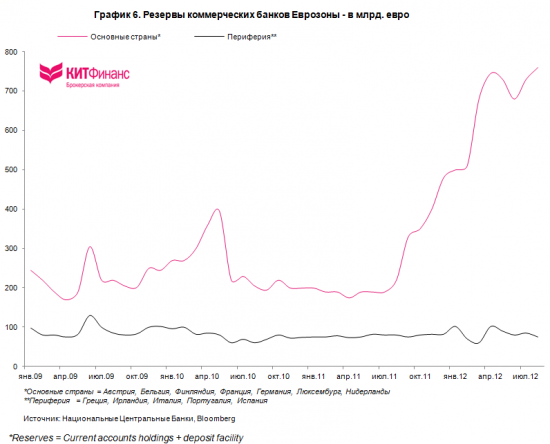

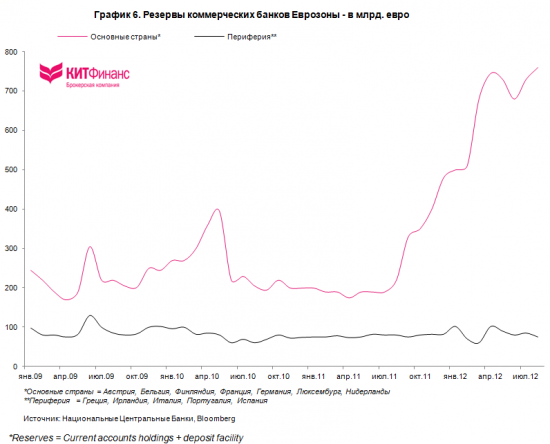

Более того, ситуация сильно усложняется тем фактом, что значительную часть избыточных резервов формируют страны, составляющие ядро Еврозоны (см. График 6). Основной эффект отрицательных депозитных ставок может привести к дисбалансу монетарной политики ЕЦБ в будущем и привести к росту доходностей гособлигаций ключевых стран зоны евро.

Эффект от отрицательной депозитной ставки будет больше, если найдутся веские причины для начала “бегства” капитала обратно в периферийные страны – либо через каналы банковского сектора, либо через рынок гособлигаций (низкие доходности по бондам основных стран Еврозоны заставят инвесторов искать идеи в высокодоходных облигациях периферии). В этом случае ЕЦБ может сымитировать действия Центрального Банка Дании, который опустил уровень своего аналога депозитной ставки ниже нулевого рубежа с целью ограничения приток капитала и предотвращения роста национальной валюты.

Таким образом, снижение депозитной ставки будет иметь куда меньший эффект, нежели запуск ранее указанных нестандартных мер монетарной политики ЕЦБ, таких как Outright Market Transactions (OMT). Проблема Еврозоны заключается не в политике процентных ставок и не в объеме ликвидности банковской системы. Вопрос лежит несколько в другой плоскости. Дело в том, что монетарная политика регулятора оказывает неравномерное влияние на разные части европейского региона. Именно на этой проблеме ЕЦБ должен концентрировать свое внимание. Хотя, если внешняя конъюнктура резко ухудшится, то у ЕЦБ просто не останется других опций и регулятор будет вынужден опустить ставки до отрицательных значений. Но, вероятность этого достаточно низка.

Дмитрий Шагардин

Брокерская компания КИТ Финанс

На этом фоне рождается все больше разговоров о том, что ЕЦБ пойдет по пути дальнейшего понижения ставки рефинансирования. Кроме этого, от регулятора ждут снижения депозитной ставки до отрицательного значения. 4 октября, как и ожидалось, ЕЦБ выдержал паузу, оставив все ключевые параметры на неизменном уровне.

Текущее значение ставки рефинансирования, под которую ЕЦБ кредитует банки еврозоны, составляет 0,75%. Депозитная ставка, на июльском заседании пониженная до нуля – это ставка под которую ЕЦБ привлекает избыточную ликвидность (или избыточные резервы) банков, в конце каждого рабочего дня.

В нормальных условиях, ставка рефинансирования выступает бенчмарком для ставки овернайт, под которую банки занимают деньги друг у друга на межбанковском рынке, а минимальную планку для овернайта определяет уровень депозитной ставки.

Сегодняшние условия сложно назвать нормальными. Объем избыточных резервов коммерческих банков Еврозоны (американских тоже) просто поражает воображение, а ставки овернайт “отвязались” от ставки рефинансирования и практически “приклеились” к уровню депозитной ставки (см. График 1). Таким образом, понижение ставки рефинансирования практически не окажет влияния на ставку овернайт. Если ЕЦБ хочет смягчить уровень ставок на денежном рынке еврозоны, то скорее регулятору нужно снизить депозитную ставку до отрицательного значения.

Какие аргументы можно привести “за” и “против” понижения депозитной ставки?

Ранее в этом году, член исполнительного совета ЕЦБ Бенуа Кере указал по возможные последствия установления отрицательных ставок, отметив ряд рисков, включая контрпродуктивное влияние на прибыльность европейских банков, которые, в конечном счете, перевесят потенциальные выгоды от программ количественного смягчения. Г-н Кере пришел к выводу, что отрицательные ставки могут лишь предотвратить риски нарушения ценовой стабильности (т.е. риски дефляции), которую ЕЦБ по своему мандату обязан поддерживать.

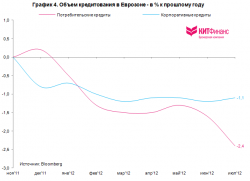

С экономической точки зрения, есть две основные причины для снижения ставок до отрицательного уровня. Во-первых, это единственный путь обеспечения того, что экономика будет выигрывать от отрицательных ставок в случае, если она погрузится в дефляцию. Однако, дефляция Европе сегодня не грозит. С уровнем инфляции в 2,7% и ставками овернайт в 0,1%, реальные процентные ставки являются сильно отрицательными* (см. График 2).

*это очень контрастирует с Японией, где устойчивая дефляция вернула реальные процентные ставки овернайт на положительную территорию.

Во-вторых, установив отрицательное значение по ставке для избыточных резервов путем снижения депозитной ставки, регулятор должен заставить деньги “работать”. В идеальном варианте, высвобождающиеся избыточные резервы коммерческих банков должны пойти на кредитование домохозяйств и корпоративного сектора.

*Но напомню, что обнуление депозитной ставки в июле 2012 г. привело к тому, что банки переложили средства с депозитов overnight на свои текущие счета, открытые в том же ЕЦБ (см. График 3).

Однако, покупки высокодоходных активов, таких как государственные бонды периферии, тоже могут оказать позитивное влияние на экономику региона через падение доходностей и стоимости заимствований. На первый взгляд, этот аргумент заслуживает доверия. Так как большую часть фондирования ЕЦБ привлекли именно периферийные страны, а объем избыточных резервов (excess reserves*) в банковской системе составляет более 700 млрд. евро (см. График 5).

Хотя, очевидность того, что банки начнут активнее кредитовать реальный сектор экономики при -0,25% по депозитной ставке, можно поставить под сомнение.

Более того, ситуация сильно усложняется тем фактом, что значительную часть избыточных резервов формируют страны, составляющие ядро Еврозоны (см. График 6). Основной эффект отрицательных депозитных ставок может привести к дисбалансу монетарной политики ЕЦБ в будущем и привести к росту доходностей гособлигаций ключевых стран зоны евро.

Эффект от отрицательной депозитной ставки будет больше, если найдутся веские причины для начала “бегства” капитала обратно в периферийные страны – либо через каналы банковского сектора, либо через рынок гособлигаций (низкие доходности по бондам основных стран Еврозоны заставят инвесторов искать идеи в высокодоходных облигациях периферии). В этом случае ЕЦБ может сымитировать действия Центрального Банка Дании, который опустил уровень своего аналога депозитной ставки ниже нулевого рубежа с целью ограничения приток капитала и предотвращения роста национальной валюты.

Таким образом, снижение депозитной ставки будет иметь куда меньший эффект, нежели запуск ранее указанных нестандартных мер монетарной политики ЕЦБ, таких как Outright Market Transactions (OMT). Проблема Еврозоны заключается не в политике процентных ставок и не в объеме ликвидности банковской системы. Вопрос лежит несколько в другой плоскости. Дело в том, что монетарная политика регулятора оказывает неравномерное влияние на разные части европейского региона. Именно на этой проблеме ЕЦБ должен концентрировать свое внимание. Хотя, если внешняя конъюнктура резко ухудшится, то у ЕЦБ просто не останется других опций и регулятор будет вынужден опустить ставки до отрицательных значений. Но, вероятность этого достаточно низка.

Дмитрий Шагардин

Брокерская компания КИТ Финанс

2 комментария

0

Если ЕЦБ понизит ставку, на следующий день ФРС объявит КУИ4

- 05 октября 2012, 14:42

+2

Алексей, qe4 и без понижения ставки со стороны ЕЦБ будет. главная цель qe — монетизация госдолга сша. и она продолжится вне зависимости от того, что там думает ЕЦБ.

- 05 октября 2012, 14:45

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал