SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ (update)

- 31 января 2013, 18:02

- |

в продолжение темы Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ

30 января 2013 г. 278 финансовых институтов Еврозоны вернули ЕЦБ 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO.

Более этого, в среду в рамках недельного аукциона MRO банки заняли 124,1 млрд. евро против 125,3 млрд. евро на прошлом подобном аукционе. В рамках 3-месячного аукциона LTRO банки заняли 3,7 млрд. евро у ЕЦБ против 6,2 млрд. евро на прошлом подобном аукционе. Ставка по кредитам соответствует среднему значению процентной ставки ЕЦБ, которая сейчас составляет 0,75%, за весь срок кредита.

Тот факт, что европейские банки не переключили свое фондирование с трехлетних кредитов на трехмесячные и не увеличили объем займов в рамках недельных MRO, является хорошей поддержкой для евро и снимает те риски, которые были указаны в предыдущем обзоре. Снялся и риск того, что основные погашения

LTRO прошли со стороны немецких и французских банков. Согласно неподтвержденной информации, порядка 44 млрд. евро кредитов были возвращены испанскими банками.

Внимание игроков теперь переключится следующую дату досрочного погашения 3-летних кредитов в рамках второй программы LTRO (от 29 февраля 2012 г. на 529 млрд. евро). По предварительной информации это будет 27 февраля 2013 г.

Почему банки пошли на досрочное погашение кредитов ЕЦБ?

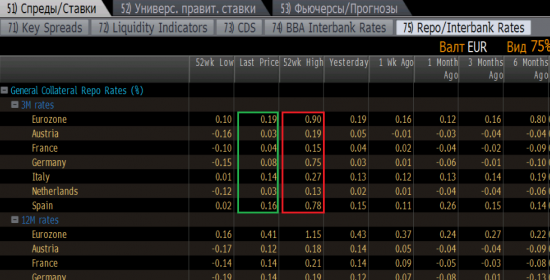

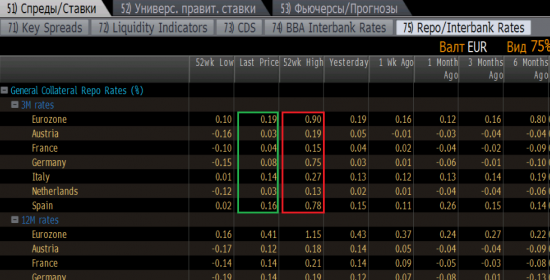

Возможно, это связано с тем, что подобный источник фондирования более не нужен банкам на фоне стабилизации рынка обратного репо и существенного падения процентных ставок.

Источник: Bloomberg

Еще одна причина погашения кредитов LTRO кроется в стигме, т.е. репутации. Если банк досрочно погашает свои обязательства перед центробанком, то это повышает доверие к нему со стороны инвестиционного сообщества.

Другое предположение, связанное с убыточным для банков размещением большого объема избыточных резервов в ЕЦБ, мы обсудили ранее (банки заняли 3-летние кредиты под 1%, а большую часть этих средств размещали на счетах депо в ЕЦБ под 0,25%, получая убытки в 75 б.п.).

Интересен тот факт, что европейские банки решились на досрочное погашение кредитов LTRO, заранее в декабре 2012 г. распродав суверенных гособлигаций на 49,5 млрд. евро, что стало максимальным объемом продаж за 2 последних года! Это предшествовало покупкам суверенных долговых обязательств в объеме 250 млрд. евро в течение 11 месяцев 2012 г.

Источник: Bloomberg

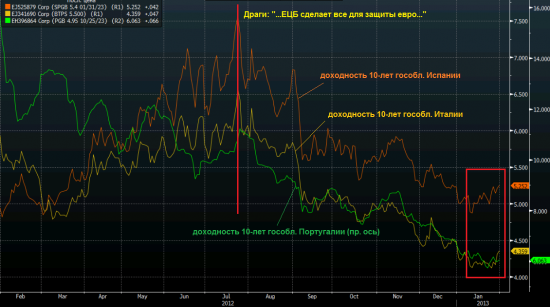

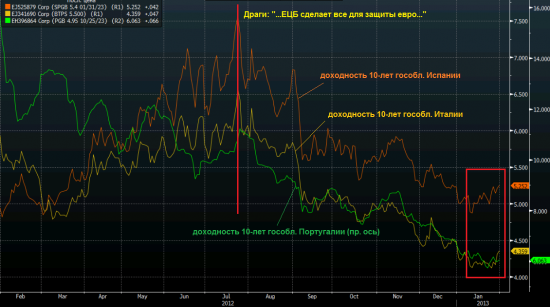

Суть заключается в том, что банки решили зафиксировать прибыли после хорошего ралли в суверенных бондах, которое началось после знаменательной июльской речи Драги о “необходимости сделать все возможное в рамках мандата ЕЦБ для защиты евро”.

Если это предположение верно, то ставки на периферийные суверенные бонды могут стабилизироваться на текущих уровнях и цены на них перестанут расти. Идея реализуется в последние дни.

Источник: Bloomberg

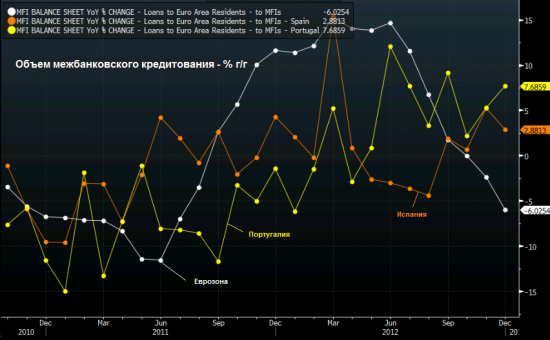

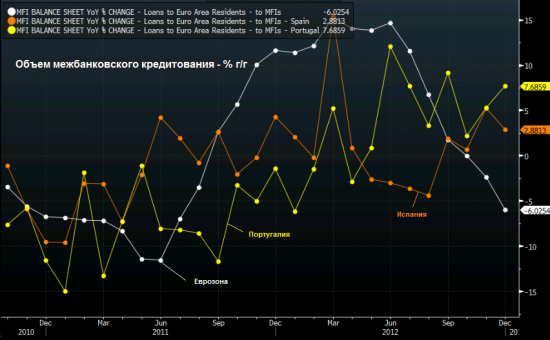

Объем межбанковского кредитования в Еврозоне уверенно сокращался в последние три месяца, это произошло впервые с летних месяцев 2011 г. Напротив, испанские и португальские банки продолжают наращивать объем межбанковских кредитов, что может говорить о сложностях выхода на рынок репо или рынок долговых заимствований, или о проблемах в процессе делевериджа.

Источник: Bloomberg

На 7 февраля 2012 г. намечено заседание ЕЦБ. Согласно ожиданиям, ЕЦБ не пойдет на понижение ключевой процентной ставки и депозитной ставки. Вероятно, регулятор возьмет паузу и будет следить за реакцией рынка. В теории, это будет оказывать поддержку евро.

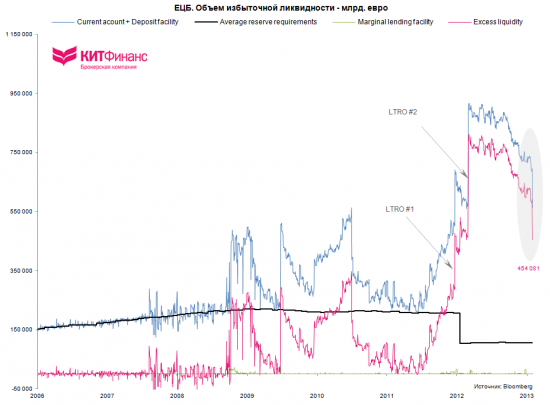

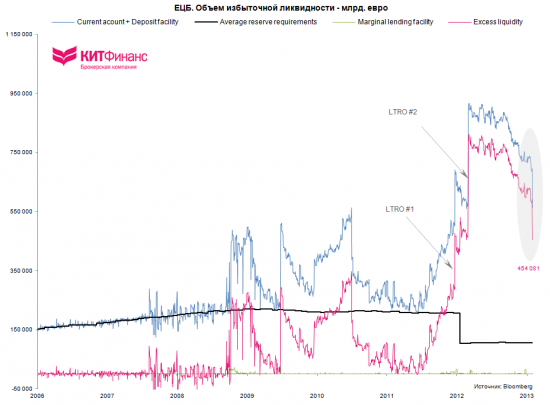

Cокращение избыточной ликвидности в евросистеме

Объем избыточной ликвидности в евросистеме после вчерашнего погашения кредитов LTRO составляет 454,1 млрд. евро против 590,2 млрд. евро 30 января 2012 г.

Избыточная ликвидность рассчитывается следующим образом: из суммы объемов средств на счетах депо (deposit facility) и текущих счетах (current accounts) вычитается средний объем обязательных резервов (average reserve requirements) и объем заимствований банков у ЕЦБ (marginal lending facility).

Сокращение избыточных резервов в системе привело к повышательному давлению на межбанковские ставки. Расширяюшиеся спреды между доходностями европейских и американских бондов усиливают приток средств в евро.

Источник: Bloomberg

Стратегия

На ожиданиях возврата денег от LTRO в конце января и февраля 2013 г. (как следствие этого сокращение избыточных резервов и баланса ЕЦБ), вкупе с общим оздоровлением ситуации в банковском секторе Еврозоны и продолжающемся давлении на доллар со стороны “open-ended” QE от ФРС, единая европейская валюта имеет большие шансы пойти к уровням в 1,38. Динамика основных спредов денежного и долгового рынка Еврозоны, притоки средств от equity funds и центробанков стран Ближнего Востока также способствуют повышательной динамике евро.

Закрытие месяца выше 1,3520 увеличит вероятность достижения уровня 1,38 (возможно 1,41).

Риски стратегии связаны с возможным изменением монетарной политики ЕЦБ, ФРС или других центробанков. Или повсеместными заявлениями политиков и крупного бизнеса о вреде сильного евро. В ближайший месяц рассматриваю данный сценарий как маловероятный. Далее ситуация может измениться, если ЕЦБ пойдет на понижение процентной ставки.

Долгосрочная перспектива единой валюты не выглядит слишком радужной. Первые признаки выхода ФРС из политики ZIRP и “open-ended” QE на фоне стабилизации макроэкономических показателей США крайне негативно отразятся на позициях евро. К тому же ЕЦБ традиционно принимает решения об изменении монетарной политики через некоторое время (с запаздыванием) после того, как это делает ФРС.

Дмитрий Шагардин

КИТ Финанс Брокер

30 января 2013 г. 278 финансовых институтов Еврозоны вернули ЕЦБ 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO.

Более этого, в среду в рамках недельного аукциона MRO банки заняли 124,1 млрд. евро против 125,3 млрд. евро на прошлом подобном аукционе. В рамках 3-месячного аукциона LTRO банки заняли 3,7 млрд. евро у ЕЦБ против 6,2 млрд. евро на прошлом подобном аукционе. Ставка по кредитам соответствует среднему значению процентной ставки ЕЦБ, которая сейчас составляет 0,75%, за весь срок кредита.

Тот факт, что европейские банки не переключили свое фондирование с трехлетних кредитов на трехмесячные и не увеличили объем займов в рамках недельных MRO, является хорошей поддержкой для евро и снимает те риски, которые были указаны в предыдущем обзоре. Снялся и риск того, что основные погашения

LTRO прошли со стороны немецких и французских банков. Согласно неподтвержденной информации, порядка 44 млрд. евро кредитов были возвращены испанскими банками.

Внимание игроков теперь переключится следующую дату досрочного погашения 3-летних кредитов в рамках второй программы LTRO (от 29 февраля 2012 г. на 529 млрд. евро). По предварительной информации это будет 27 февраля 2013 г.

Почему банки пошли на досрочное погашение кредитов ЕЦБ?

Возможно, это связано с тем, что подобный источник фондирования более не нужен банкам на фоне стабилизации рынка обратного репо и существенного падения процентных ставок.

Источник: Bloomberg

Еще одна причина погашения кредитов LTRO кроется в стигме, т.е. репутации. Если банк досрочно погашает свои обязательства перед центробанком, то это повышает доверие к нему со стороны инвестиционного сообщества.

Другое предположение, связанное с убыточным для банков размещением большого объема избыточных резервов в ЕЦБ, мы обсудили ранее (банки заняли 3-летние кредиты под 1%, а большую часть этих средств размещали на счетах депо в ЕЦБ под 0,25%, получая убытки в 75 б.п.).

Интересен тот факт, что европейские банки решились на досрочное погашение кредитов LTRO, заранее в декабре 2012 г. распродав суверенных гособлигаций на 49,5 млрд. евро, что стало максимальным объемом продаж за 2 последних года! Это предшествовало покупкам суверенных долговых обязательств в объеме 250 млрд. евро в течение 11 месяцев 2012 г.

Источник: Bloomberg

Суть заключается в том, что банки решили зафиксировать прибыли после хорошего ралли в суверенных бондах, которое началось после знаменательной июльской речи Драги о “необходимости сделать все возможное в рамках мандата ЕЦБ для защиты евро”.

Если это предположение верно, то ставки на периферийные суверенные бонды могут стабилизироваться на текущих уровнях и цены на них перестанут расти. Идея реализуется в последние дни.

Источник: Bloomberg

Объем межбанковского кредитования в Еврозоне уверенно сокращался в последние три месяца, это произошло впервые с летних месяцев 2011 г. Напротив, испанские и португальские банки продолжают наращивать объем межбанковских кредитов, что может говорить о сложностях выхода на рынок репо или рынок долговых заимствований, или о проблемах в процессе делевериджа.

Источник: Bloomberg

На 7 февраля 2012 г. намечено заседание ЕЦБ. Согласно ожиданиям, ЕЦБ не пойдет на понижение ключевой процентной ставки и депозитной ставки. Вероятно, регулятор возьмет паузу и будет следить за реакцией рынка. В теории, это будет оказывать поддержку евро.

Cокращение избыточной ликвидности в евросистеме

Объем избыточной ликвидности в евросистеме после вчерашнего погашения кредитов LTRO составляет 454,1 млрд. евро против 590,2 млрд. евро 30 января 2012 г.

Избыточная ликвидность рассчитывается следующим образом: из суммы объемов средств на счетах депо (deposit facility) и текущих счетах (current accounts) вычитается средний объем обязательных резервов (average reserve requirements) и объем заимствований банков у ЕЦБ (marginal lending facility).

Сокращение избыточных резервов в системе привело к повышательному давлению на межбанковские ставки. Расширяюшиеся спреды между доходностями европейских и американских бондов усиливают приток средств в евро.

Источник: Bloomberg

Стратегия

На ожиданиях возврата денег от LTRO в конце января и февраля 2013 г. (как следствие этого сокращение избыточных резервов и баланса ЕЦБ), вкупе с общим оздоровлением ситуации в банковском секторе Еврозоны и продолжающемся давлении на доллар со стороны “open-ended” QE от ФРС, единая европейская валюта имеет большие шансы пойти к уровням в 1,38. Динамика основных спредов денежного и долгового рынка Еврозоны, притоки средств от equity funds и центробанков стран Ближнего Востока также способствуют повышательной динамике евро.

Закрытие месяца выше 1,3520 увеличит вероятность достижения уровня 1,38 (возможно 1,41).

Риски стратегии связаны с возможным изменением монетарной политики ЕЦБ, ФРС или других центробанков. Или повсеместными заявлениями политиков и крупного бизнеса о вреде сильного евро. В ближайший месяц рассматриваю данный сценарий как маловероятный. Далее ситуация может измениться, если ЕЦБ пойдет на понижение процентной ставки.

Долгосрочная перспектива единой валюты не выглядит слишком радужной. Первые признаки выхода ФРС из политики ZIRP и “open-ended” QE на фоне стабилизации макроэкономических показателей США крайне негативно отразятся на позициях евро. К тому же ЕЦБ традиционно принимает решения об изменении монетарной политики через некоторое время (с запаздыванием) после того, как это делает ФРС.

Дмитрий Шагардин

КИТ Финанс Брокер

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

Да и пост про ЛУКОЙЛ я бы на твоем месте лучше удалил. Это не уважительно к собеседнику, о котором ты, видимо, совсем ничего не знаешь…

согласен, евро на 1.4-1.42, а потом найдется повод поехать обратно через укрепление доллара.