Блог компании QBF III portfolio management | Случайность или повторение ситуации: экономика России сегодня и США в 1980-х годах

- 20 ноября 2017, 14:27

- |

Текущая ситуация имеет черты того, что происходило 35 лет назад в США, когда после кризисных явлений в начале 1980-х годов наблюдалось снижение инфляции, ставки ФРС США, расширение американской экономики и рост S&P 500 на 200% за 5 лет. Если следовать данной аналогии, то российский фондовый рынок выглядит привлекательным для инвестиций в пятилетней перспективе.

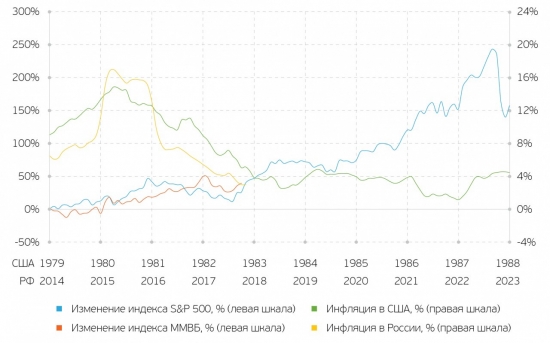

Изменение индекса S&P 500, инфляция в США в 1979–1987 гг. и изменение индекса ММВБ, инфляция в России в 2014–2017 гг. Источник: Росстат, Bureau of Labor Statistics, Yahoo! Finance, investing.com, расчет QBF

1970-е годы в США характеризовались стагфляцией на фоне завершения послевоенного бума. После стагфляции в 1980-х годах наступила рецессия. В марте 1980 года инфляция достигла 14,8%, а ставка ФРС США — 17,6% годовых в апреле того же года. Неудачи в экономике привели к тому, что на выборах президента США в 1981 году Картер проиграл Рейгану, который впоследствии был у власти до 1989 года.

Эпоха 80-х годов известна как «рейганомика». Она исходила из экономической теории предложения. Ключевой идеей данной теории было сокращение налогов, в основном, подоходного налога: в течение трех лет с 1981 года предельная ставка снизилась с 70% до 50%, а нижняя — с 14% до 11%. Это позволило гражданам направлять большие суммы на инвестиции, что, в конечном счете, привело к увеличению числа рабочих мест и более высоким заработным платам. Другим важным направлением «рейганомики» было уменьшение государственных расходов, в частности, на социальные программы. В то же время военные расходы возросли после неудач в войне во Вьетнаме в 70-х годах: с 4,8% ВВП в 1979 году до 6,6% ВВП в 1982 году.

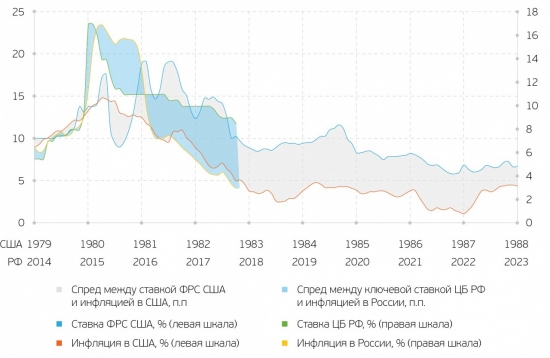

В конце концов снижение налогов и увеличение военных расходов перевесили уменьшение расходов на социальные программы, в связи с чем дефицит бюджета вырос с $79 млрд (2,4% ВВП) в 1981 году до $221 млрд (4,8% ВВП) в 1986 году. Учитывая существенный дефицит, ФРС США проводила достаточно жесткую монетарную политику, удерживая спред между инфляцией и ставкой ФРС США на относительно высоком уровне и реагируя на любое изменение цен. К 1983 году годовая инфляция в США упала до 2,5%, тогда как ставка ФРС США держалась на уровне 9,4%. Спред достигал 6,9 п.п.

Спред между ставкой ФРС США и инфляцией в США 1978–1987 гг. и спред между ключевой ставкой ЦБ РФ и инфляцией в России 2014–2017 гг. Источник: Росстат, ЦБ РФ, Board of Governors of the Federal Reserve System (US), Bureau of Labor Statistics, расчет QBF

В настоящее время российская экономика имеет некоторые черты того, что происходило в США в начале 1980-х годов. Годовая инфляция в марте 2015 года достигла 16,9%, а ключевая ставка ЦБ РФ в январе того же года — 17% годовых. С тех пор годовая инфляция снижалась и достигла 2,7% в октябре текущего года при ключевой ставке в 8,25% годовых. Таким образом, спред составляет 5,55 п.п., что даже ниже 6,9 п.п. в США в 1983 году. Как и в США того времени, в России наблюдается дефицит бюджета, который в январе-сентябре 2017 года снизился до 300,6 млрд руб. (0,5% ВВП), но уже в 2018 году может расшириться: министр финансов РФ Анатолий Силуанов прогнозирует дефицит в размере 1,4% ВВП. При этом в России с 2011 года также отмечается ежегодный рост военных расходов по отношению к ВВП. Их доля составила 5,3% в 2016 году против 3,7% в 2011 году.

Если наложить график изменения российского индекса ММВБ, уровень инфляции в РФ, ключевую ставку ЦБ РФ с 2014 года на график изменения индекса S&P 500, уровень инфляции в США, ставку ФРС США с 1979 года, то обнаруживается существенное совпадение динамики. Схожая ситуация наблюдается и по стоимостной оценке фондовых рынков: в США в конце III квартала 1982 года, который можно сопоставить с III кварталом 2017 года в России, мультипликатор Shiller P/E составлял 8, тогда как в России в настоящее время он находится на отметке 5,6.

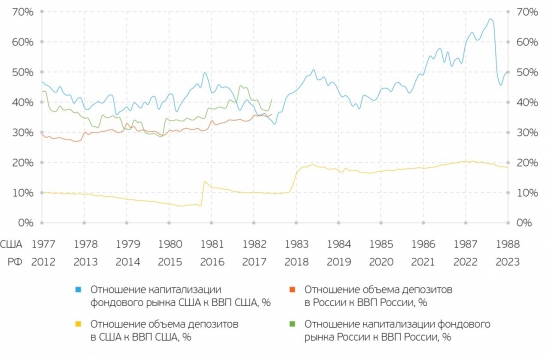

Отношение капитализации фондового рынка США и депозитов в США к ВВП США в 1977–1988 гг. и отношение капитализации фондового рынка России и депозитов в России к ВВП России в 2012–2017 гг. Источник: Росстат, ЦБ РФ, Московская биржа, Board of Governors of the Federal Reserve System (US), Wilshire Associates, U.S. Bureau of Economic Analysis, расчет QBF

О развитости экономики можно судить по отношению капитализации фондового рынка к ВВП страны. Можно выдвинуть гипотезу, что данное отношение было схожим в США 1980-х годов и в России текущего времени. Для проверки данной гипотезы в качестве капитализации рынков были взяты индекс Wilshire 5000 Full Cap Price Index, который учитывает капитализацию всех компаний, торгующихся в США, и данные Московской Биржи по капитализации компаний в РФ. В качестве ВВП использовались показатели в текущих ценах, поскольку капитализация рынка учитывает инфляцию. Отношение капитализации фондового рынка США к ВВП США с 1977 по 1982 годы и отношение капитализации фондового рынка России к ВВП России с 2012 по 2017 годы находятся на схожем уровне 30–50%. При этом важно отметить, что с середины 1982 года по середину 1987 года индекс S&P 500 подскочил на 200%, в то время как отношение капитализации фондового рынка США к ВВП США выросло лишь на 33 п.п. до 66%. Это может свидетельствовать о том, что в течение данного периода наблюдались относительно высокие темпы роста американской экономики.

В российских СМИ встречаются сообщения о возможном перетоке средств с депозитов на фондовый рынок России. Для понимания масштабов депозитных вкладов было подсчитано отношение объемов депозитов в РФ в рублях к ВВП России с 2012 года и объемов депозитов в США в долларах США к ВВП США с 1977 года. В качестве ВВП использовались показатели в текущих ценах, поскольку данные объемов депозитов включают инфляцию. Объем депозитов учитывается как для физических, так и для юридических лиц. Он представляет собой агрегат M2 за вычетом денежных средств. Соотношение вкладов в России к ВВП России составляет около 35% в настоящее время, в то время как в США с 1977 по 1988 годы оно колебалось в диапазоне 10–20%. Объем депозитов в России примерно равен капитализации эмитентов на Московской бирже. Учитывая данный фактор, а также существенно более низкое отношение показателей в США в 80-е годы, можно предположить, что переток средств с депозитов на фондовый рынок РФ возможен, и это будет способствовать росту российского фондового рынка.

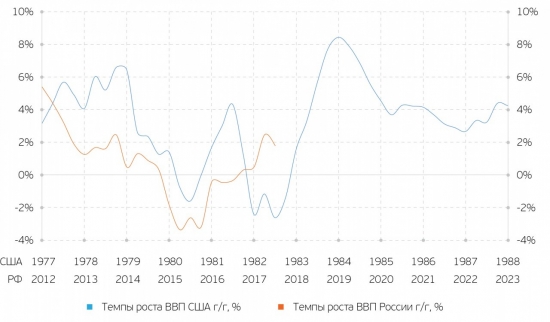

Темпы роста ВВП США в 1977–1988 гг. и темпы роста ВВП России в 2012–2017 гг. Источник: Росстат, U.S. Bureau of Economic Analysis, расчет QBF

С 1983 года экономика США существенно расширялась, что также способствовало росту фондового рынка США. Имеет смысл сравнить темпы роста ВВП в 1980-е годы в США и в настоящее время в России. Динамика темпов роста ВВП США с 1977 года и в России с 2012 года во многом совпадает. Тем не менее российская экономика демонстрирует более скромные темпы роста. Важно отметить, что с 1983 года отмечается существенный скачок темпов роста ВВП США с поддержанием их на уровне 4% г/г до 1988 года. Отчасти это обеспечило существенный рост фондового рынка США за данный период. Таким образом, российской экономике в последующие 5 лет необходимо выполнить задачу в поддержании текущих темпов роста, чтобы обеспечить увеличение капитализации российского фондового рынка. Исходя из оценок ряда экспертов, дальнейший рост экономики РФ оценивается как слабый в отсутствии стимулирующих мер со стороны государства. В то же время международные организации, такие как МВФ, прогнозируют умеренные темпы роста в 2018 году на уровне 1,8% г/г и на уровне 1,6% г/г в 2019 году.

Одним из факторов ускорения темпов роста ВВП России может быть увеличение реальных доходов населения, которые сокращаются третий год подряд. Ключевой фактор «рейганомики» заключался в снижении подоходного налога, что отчасти способствовало расширению темпов роста экономики и фондового рынка. В России подоходный налог находится на относительно низкой отметке в 13%, что существенно ограничивает его снижение. В российской экономике на достаточно высоком уровне находится косвенное налогообложение. Его снижение могло бы вызвать эффект, подобный снижению подоходного налога, что оказало бы положительное влияние на экономику. Данный эффект может быть поддержан благоприятной конъюнктурой рынка: увеличением нефтяных котировок и слабым рублем.

Если верить гипотезе о схожести ситуаций, учитывая приведенные показатели, то индекс ММВБ должен продолжать расти в 2018 году и начать ускоряться в 2019 году. Наступлению данного события может способствовать приток денежных средств граждан с депозитов на фондовый рынок по мере избавления населения от депозитного мышления. В то же время темпы роста российской экономики во многом будут определять, с какой скоростью будет расти фондовый рынок России. Большое влияние на реализацию сценария будет оказывать взвешенная политика государства, без которой будет проблематично достичь высоких темпов роста экономики и фондового рынка РФ.

Денис Иконников — аналитик QBF.

С другими обзорами можно познакомиться здесь: https://medium.com/@qbf

теги блога QBF

- Advanced Micro Devices

- alphabet inc

- AMD

- ATVI

- Brent

- cac 40

- DJIA

- eurchf

- FTSE 100

- googl

- Hang Seng

- Nasd

- NASDAQ

- Nasdaq Composite

- Nikkei 225

- Pair Trading

- QBF

- REIT

- s&p

- S&P500

- SSE Composite Index

- USDRUB

- X5 Retail Group

- блоги

- доверительное управление

- золото

- инвестиции

- казначейские облигации

- Магнит

- ммвб

- ммвб-ртс

- обзор рынка

- оффтоп

- ПИФы

- прогноз

- риски

- РТС

- РФ

- США

- Трансаэро

Новости тг-канал

Новости тг-канал

Именно в 70-е японский автопром совершил резкий рывок вперед, когда стал предлагать в США авто с небольшими, экономичными моторами.