SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании RoboForex | RoboForex: фундаментальный обзор форекс. ФРС в мутной воде

- 19 июля 2013, 14:37

- |

Во всей нынешней новостной шумихе относительного будущего сокращения Федрезервом третьего раунда количественного смягчения есть один небольшой нюанс. В январе будущего года Бен Бернанке покинет свой пост, а значит, решения по выходу из QE3 и повышению ставок будут приниматься уже при новом шефе ФРС. Понятно, что единоличной власти в ФРС не существует, решения принимают коллегиально, но влияния главы Федрезерва не стоит недооценивать.

Стоит отметить, что регулятор находится сейчас словно в мутной воде. Ещё неизвестно, как в будущем экономика будет реагировать на начало цикла повышения ставок. Именно поэтому Бернанке все последние недели только и говорит о том, что пока ФРС не собирается повышать ставку, даже если безработица упадёт до целевого уровня 6,5%. О том, что есть существенный риск зависимости экономики от дешёвых денег, эксперты предупреждали уже давно, но их мало кто слушал.

Дело в том, что даже сейчас, при практически нулевых ставках, какого-то экономического бума мы не видим. Ставка находится на минимальном значении уже пять лет, и такое экстраординарное положение вещей уже становится привычным. Соответственно, есть вполне обоснованные опасения, что когда ФРС объявит о первом повышении ставки (а рано или поздно это должно произойти), то столь воспеваемое политиками и чиновниками восстановление экономики может сойти на нет.

Есть и оборотная сторона медали. На постоянной денежной подпитке индекс Доу показывает исторические максимумы. Как только ФРС начнёт сворачивать меры стимулирования, нас ждёт неминуемый обвал. Бернанке это понимает и, как может, пытается смягчить последствия. Более того, пока совершенно непонятно, что ФРС будет делать с накупленными ценными бумагами на своём балансе, который раздулся уже до пятой части американского ВВП.

Понятно, что резкого сокращения ставки и неожиданного выхода из QE3 мы не увидим. В настоящее время у ФРС достаточном механизмов, чтобы заблаговременно подготовить рынки к такому решению. Между тем, даже сгладив первоначальную реакцию, вряд ли получится избежать самых серьёзных последствий для экономики, поскольку для всех наступит абсолютно новая реальность. Насколько к ней окажется готова американская экономика – не знает сейчас никто.

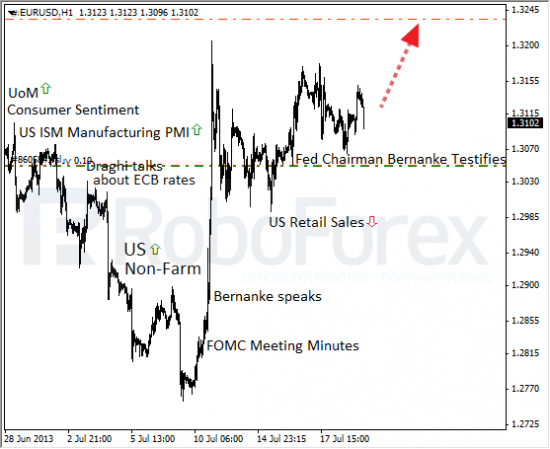

Пока же рынки живут краткосрочными ожиданиями относительно QE3. В четверг мы увидели обнадёживающую статистику по обращениям за пособиями – показатель вышел на уровне 334k, а это двухмесячный минимум. Кроме того, промышленный индекс по Филадельфии подскочил до 19,8 – наивысшее значение с апреля 2011 года. Всё это дополнительные, но отнюдь не основные аргументы на чаше весов в пользу сокращения QE3. Однако, пока рынок ещё под впечатлением выступлений Бернанке, продолжаю покупать с целью пробоя максимума.

Источник: ФРС в мутной воде

теги блога ReviewRF

- DJIA

- forex

- GBPCHF

- GOLD

- SILVER

- webmoney

- Анализ индикатора Ишимоку

- анализ рынка форекс

- анализ уровней мюррея

- анализ японских свечей

- аналитика

- брокер

- валютный рынок

- видео

- видеообзор

- волновой анализ

- волновой анализ eurusd

- Греция

- еврозона

- индекс DJIA

- нефть

- оффтоп

- реквизиты

- технический анализ

- форекс

- фундаментальный анализ

- фундаментальный обзор

- фьючерс

- фьючерсы

Новости тг-канал

Новости тг-канал