Блог компании Tickmill | Анализ предстоящего заседания ЕЦБ. На что обратить внимание?

- 25 октября 2018, 12:59

- |

Экономические индикаторы долгое время не позволяли ЕЦБ прибавить уверенности в тоне. Теперь к ним прибавились и настроения на фондовом рынке, хрупкость которых вероятно вынудит Драги подбирать ястребиные замечания с особой тщательностью. Или вовсе воздержаться от них.

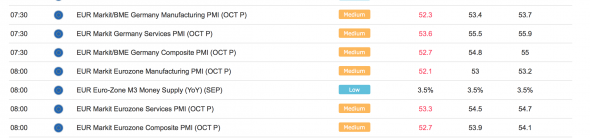

Начало «завинчиванию гаек» было положено с решением сокращать баланс активов. Однако переход к обсуждению ставок дается намного тяжелее чем в США, потому активность экономики еврозоны всецело полагается на низкую стоимость заимствований. Последние данные по опросам менеджеров в производственном секторе и сферы услуг указали на затухание импульса от длительного стимулирования, даже у лидера Еврозоны Германии:

Полезно вспомнить что в последнем протоколе заседания ЕЦБ (за сентябрь), вялая активность в производственном секторе была также упомянута как причина, почему ЕЦБ до сих пор не может снять якорь. Можно не сомневаться, что слабые данные за октябрь также внесут свой вклад в пессимизм ЕЦБ. Почему важны именно эти данные, а не безработица, инфляция и другие потребительские характеристики как в США?

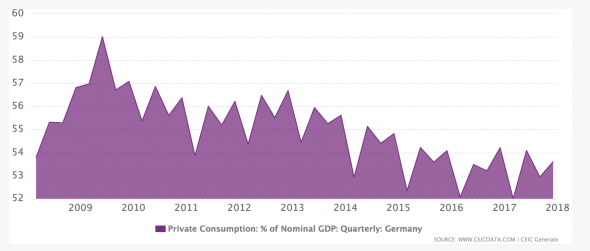

А потому что потребительский потенциал остается слабым, и экономика ориентируется на инвестиции (опять же капвложения) и внешний спрос, то есть экспортные заказы. Достаточно взглянуть на то, как плавно сжимается доля потребления ВВП в «локомотиве» еврозоны Германии:

С точки зрения инфляции прослеживается двоякая картина. С одной стороны она есть — 2.1% общий показатель, включая топливо, с другой стороны 0.9% — на основные потребительские товары. Такая инфляция — неприятное явление, так как она поджимает маржу производителей за счет роста издержек, без возможности переносить их на внутренний рынок из-за ограничений спроса. С тарифными войнами добавилось еще и дефляционное давление в экспортных ценах.

Скромная инфляция, как следствие, также диктует необходимость сохранять стимулирование.

Ниже я выделил основные моменты сегодняшнего заседания, к которым будет чувствительна европейская валюта:

⁃ Приблизительный прогноз ЕЦБ, когда может измениться ставка. На двух прошлый заседаниях была формулировка «ставки будут оставаться на прежнем уровне по крайней мере до лета/конца лета 2019 года. Соответственно рынок сошелся на сентябре 2019 и этот консенсус сейчас заложен в евро. Скорей всего формулировка останется такой же непрозрачной, так как условия в экономики слегка испортились, а курс на ужесточение уже взят. Поэтому здесь ожидается нейтральный эффект по евро.

⁃ Прогноз по завершению программы скупки активов. Согласно прошлой формулировке, ЕЦБ завершает программу в этом году. Наиболее вероятный сценарий — повторение формулировки без ощутимого воздействия на европейскую валюту.

⁃ Оценка текущего рост и его перспектив. На прошлом заседании Драги заложил довольно высокую планку в виде формулировок „broad-based expansion in the EU“ и „gradually rising inflation“. Откат фондовых рынков и последние данные соответственно создают серьезный вызов для ЕЦБ сохранять оптимизм. Любое отклонение вниз, например „incoming information points towards some moderation“ сделает евро очень больно.

⁃ Конечно же вопрос по ре-инвестированию доходов с облигаций, достигших срока погашения. На прошлом заседании Драги заявил, что это будет тема для дискуссий на одном из заседаний до конца года. То есть сегодня или в декабре. Когда ЕЦБ завершит программу покупки бондов, он продолжит покупать, но только на деньги, поступающие как купонный доход и выплаченный номинал по текущим активам (бондам). Вопрос соответственно в том, облигациям какого срока погашения отдаст предпочтение ЕЦБ — краткосрочным или долгосрочным?

Если будет более-менее конкретный намек, куда пойдет ЕЦБ, за ним и рынок. Но покупки бондов инструмент больше технический, это не политика ставок которая ориентирована на широкий класс экономических агентов поэтому должна быть предсказуема. Поэтому в целях эффективности, Драги вероятно попытается отстоять гибкость инструмента и будет уклончиво отвечать на этот вопрос.

⁃ Вопрос по Италии. Очень маловероятно, что ЕЦБ сделает намек о прямой поддержке итальянского рынка бондов, через ту же политику реинвестирования. В таком случае евро должно взлететь. Однако скорей всего последуют общие фразы о мудрой фискальной политике, необходимости придерживаться общих правил ЕС и т.д.

Исходя из предположений выше, можно ориентироваться на нейтральную реакцию EURUSD на заседание либо умеренное давление вниз ближе к уровню 1.1350-1.13.

Торговые условия по EURUSD можно посмотреть здесь.

Новости тг-канал

Новости тг-канал