SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Tickmill | Пузырь американского долга. Должен ли он отпугивать инвесторов?

- 18 июня 2019, 13:42

- |

Все иностранные держатели американского долга – включая «официальных» покупателей таких как центральные банки и государственные организации и частных инвесторов увеличили вложения в него, несмотря на ускорение темпов роста заимствований правительством США. Согласно TIC данным (Treasury International Capital), ежемесячно публикуемым ФРС, иностранцы в совокупном объеме приобрели облигаций на 253 млрд. долларов за период апрель 2018 – апрель 2019, доводя инвестиции до 6.43 трлн. долларов в абсолютном выражении.

Однако понятно, что истинная привлекательность американского долга для иностранцев вскрывается при сравнении относительных темпов роста вложений данной группы инвесторов с общим темпом роста долга. За тот же период вложения иностранцев увеличились на 4%, в то время как совокупный объем долга увеличился на 960 млрд. долларов до 22 трлн. долларов или в относительном выражении на 4.5%. Таким образом привлекательность долга для иностранцев незначительно снизилась.

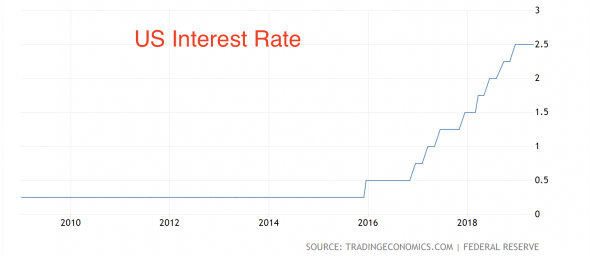

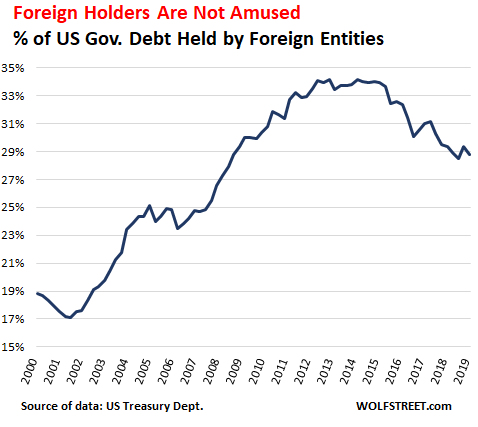

В долгосрочной перспективе доля долга во владении иностранными инвесторами снижается – с пикового уровня в 34% в 2015 году до 28.8% в 2019, что примерно отражает цикл ужесточения политики инициированной ФРС в конце 2015 года:

Два крупнейших кредитора США – Китай и Япония. Их «зависимость» от американского долга объясняется годами накопленного профицита в торговле с США, которые были предусмотрительно «припаркованы» в американских безрисковых бумагах. За 12 месяц вложения Китая в долг сократились на 69 млрд. долларов до 1.1 трлн. В анализе спекуляций о манипулировании Китаем своими вложениями в американский долг (рычаг воздействия в торговой войне и т. д.), о перспективах дедоларизации, необходимо понимать, что для колебаний в портфеле есть объективная причина – они хорошо коррелируют с приступами оттока капитала в КНР, как например видно из эпизода бегства капитала в 2016 году:

Продавая ликвидный бумаги Китай может использовать средства для стабилизации курса юаня.

Япония же, будучи политическим союзником США в Азии, является «ответственным инвестором» в американский долг, а отрицательные ставки гарантируют что данный инструмент будет пользоваться популярностью среди японских институциональных инвесторов.

Доля других крупных инвесторов в американский долг значительно отстает от Китая и Японии, однако для многих из них можно выделить еще одну объективную причину популярности американских облигаций – они пользуются статусом налоговых гаваней для частных и корпоративных субъектов. Швейцария, Люксембург, Каймановы острова, Бельгия, Гонконг – занимают верхние строчки в списке инвесторов. В Бельгии, например располагается Euroclear – клиринговый центр, который управляет значительными активами доверенных лиц. Особенности финансовых услуг этих стран предполагает акцент на консервативности в инвестировании и в их портфеле могут преобладать наиболее ликвидные активы, такие как американские облигации.

Остальную часть прироста долга взяли на себя правительственные учреждения и… нет не ФРС, она сейчас освобождает баланс активов от долга (хотя и владеет крупной порцией). Институциональные и частные инвесторы США скупили 876 млрд. долларов облигаций за период, причем основной спрос формируют банки (500 млрд. долларов), в кредитной деятельности которых наложено ограничение в виде нормы резервирования. Я напомню, что часть депозитов, которые привлекают банки, должна быть зарезервирована (для удовлетворения ежедневных нужд инвесторов по снятию средств) в виде денег в банковских хранилищах (vault cash), либо в виде резервов на счету ФРС, либо… в высоколиквидных активах (HQLA assets) коими и являются гособлигации. Отсюда и формируется, опять же объективно обоснованный спрос.

С падением доходности по облигациям до недавних 2.09% видно, что несмотря на высокие темпы заимствований, облигации расходятся как горячие пирожки.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

4 комментария

0

Кинут вас, счастливых держателей американского долга, в один прекрасный день, «мама» сказать не успеете)))

- 18 июня 2019, 14:17

0

Vlаdimi®, кинут все всех по всему миру и они не первыми будут

- 18 июня 2019, 14:29

0

Добрый человек, ну или так. «Нет теперь закона»©)))

- 18 июня 2019, 14:32

0

А зачем кидать, если гарантами обязательств США выступают тактические командования? Кому надо, прекрасно выучили и помнят судьбу Ирака и Ливии. А демократия она такая — где она есть, решает госдеп. Китай щас пошкварчит на сковородке и не хотя и по секрету выполнит все хотелки США: кто платит, тот и…

- 18 июня 2019, 14:52

Новости тг-канал

Новости тг-канал