Блог компании Tickmill | Очередной “индикатор рецессии” от кривой доходности и S&P 500

- 29 августа 2019, 15:54

- |

Доходность 30-летних облигаций казначейства США переписала отрицательный рекорд, упав до 1.907% в среду. Движению не предшествовали ни экономические, ни политические шоки, а рывок произошел в активе, который занимает почти 8% самого ликвидного рынка в мире.

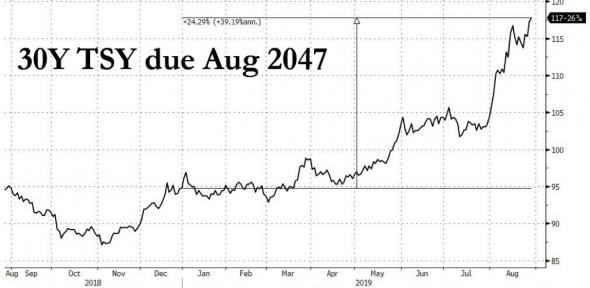

Может показаться что изменение доходности с начала 2019 года с 2.85% до 1.9% не является существенным (да и зачем вкладываться актив с падающей ставкой), однако из-за самой большой дюрации (наибольшая чувствительность цены к ставке), 30-летние облигации казначейства оказались одним из самых прибыльных активов в мире, показав доходность 24.29% с начала года:

Хотя облигации казначейства с более коротким сроком погашения также ощущали высокий спрос (доходность 10-летних снижалась в моменте до 1.444%), наиболее агрессивные покупки наблюдались на дальнем конце кривой доходности. Объем торгов составил 140% от нормы.

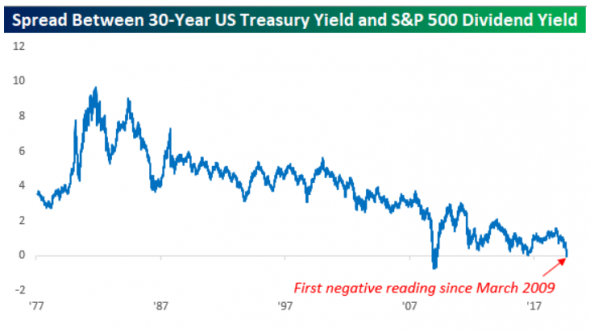

Ну и конечно, куда же без очередного индикатора рецессии? Доходность 30-летних опустилась ниже средней дивидендной доходности S&P500. Как вы наверно догадались, это происходит впервые с 2009 года:

Собственно, можно также заметить, что в долгосрочной перспективе тренд нисходящий – инвесторы последовательно соглашались на более низкую фиксированную доходность в бондах, осознавая, что эра высоких ставок остается позади из-за замедления темпов роста ВВП, роста нерасположенности к риску и вероятно ожиданий еще более массивного QEво время следующей рецессии. В целом резкий переход спреда в отрицательную зону сообразен с идеей, что эти три тенденции просто усилились, т. е. это скорее не индикатор, а просто сопутствующее явление.

Ярким примером осознания того, что ультранизкие ставки — новая долгосрочная реальность является комментарий Стивена Мнучина о том, что казначейство всерьез рассматривает возможность начала выпуска 50-летних и 100-летних облигаций.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

Новости тг-канал

Новости тг-канал

вот и экономические кризисы — туда-же))