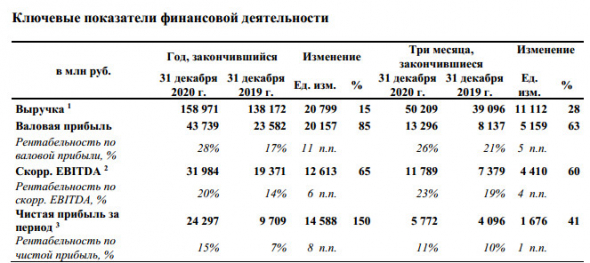

Русагро выкатили годовую отчетность по МСФО. Сейчас все начнут рассказывать какой мегапрекрасный отчет, но я бы хотел обратить внимание и на негативные моменты. Для начала сухих цифр. За 2020-й год:

- Выручка за период составила 159 млрд руб. ($2.2 млрд долларов США ), увеличение г/г на 20 799 млн руб. (+15%)

- Скорректированный показатель EBITDA 32 млрд руб. ($442 млн ), увеличение г/г на 12.613 млрд (+65%)

- Рентабельность по EBITDA возросла с 14% до 20%

- Чистая прибыль составила 24.3 млрд руб. ($336 млн), увеличение на 14.6 млрд руб. (+150%)

- Чистый долг на 31 декабря 2020 г. составил 68.900 млрд ($933 млн)

- Соотношение Чистый долг/ Скорректированный показатель EBITDA = 2,15x.

Ну, вроде все прекрасно. Рекордная выручка (+15%) к 19-му году, рекордная ебитда (+31%) к 15-му году, рекордная ЧП (+2.5%) к 15-му году. Компания заработала 905р прибыли на акцию (фантастический P/E=5) — напомню, что торгуются все-таки расписки, 5 адр=1 акции. Так откуда у меня вначале поста концентрация на негативе? Так потому, что всё это прекрасно прогнозировалось: достаточно посмотреть на 3й квартал и динамику отросших цен. Тем не менее: все ключевые сегменты (окромя с/х) за 4й квартал показали с

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций