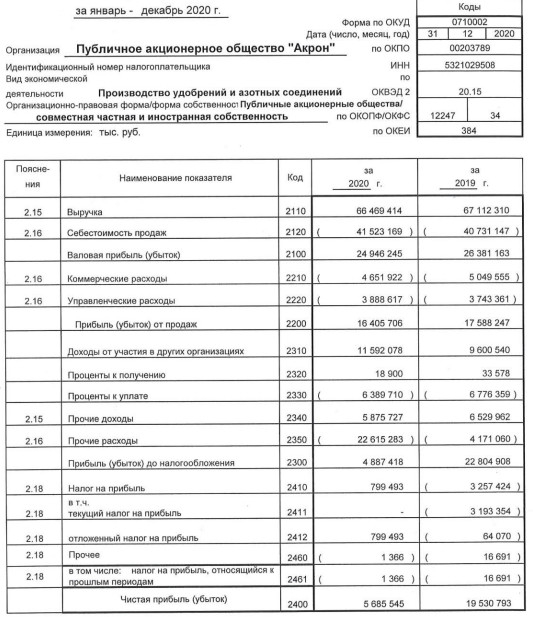

Прибыль Акрона за 20 г РСБУ составила 5,7 млрд руб

отчет

Авто-репост. Читать в блоге >>>

| Число акций ао | 37 млн |

| Номинал ао | 5 руб |

| Тикер ао |

|

| Капит-я | 598,9 млрд |

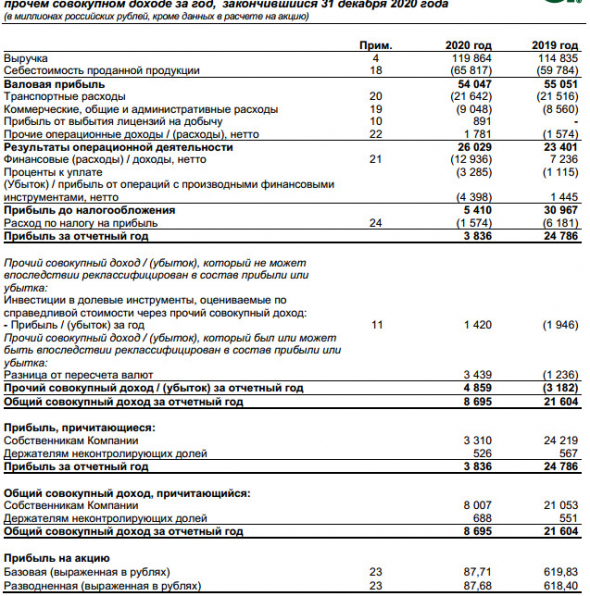

| Выручка | 198,1 млрд |

| EBITDA | 60,7 млрд |

| Прибыль | 30,4 млрд |

| Дивиденд ао | – |

| P/E | 19,7 |

| P/S | 3,0 |

| P/BV | 3,0 |

| EV/EBITDA | 11,6 |

| Див.доход ао | 0,0% |

| Акрон Календарь Акционеров | |

| 29/05 ГОСА по дивидендам за 2024 год | |

| Прошедшие события Добавить событие | |

Одной картинкой почему я переложился из Фосагро в Акрон.

К тому же сейчас рост и того больше стал

zzznth,

Я бы ещё читывал убыток от курсовых разниц в балансе от роста дол., как в 2020г.

Patrol98, а на что он влияет? ну будет чистая прибыль побольше (поменьше). ЧП же ни на что не влияет, а если анализировать её как фин показатель, то в данном случае куда корректнее смотреть на скорректированную чп

zzznth,

1. Если курсовые разницы превышаю прибыль от реализации (у Акрона за 9м.), значит есть значительный валютный долг и он растёт с ростом курса, как и стоимость его обслуживания.

2. С прошлого года ФНС активно занялась схемой ухода от налогов (занижения прибыли) через займы от основных акционеров (основной акционер, через контролируемые офшоры, выдаёт займ, и через проценты и курсовые разницы выводит прибыль, оставляя с «носом» ФНС и остальных акционеров). Часто практикуемая схема в РФ.))

Когда из отчётности у меня возникают такие подозрения, то стараюсь обходить стороной.

Patrol98, чот вы какую-то сложную схему придумали...

Вот у Акрона большой долг (например по мульту долг/ебитда)? Мне кажется, что нет. Доля валютной выручки приэтом даже больше чем доля валюты в кредитах. Так что говорить о какой-то опасной ситуации отнюдь не приходится.

А если сравнивать курсовые разницы с прибылью, то у _любой_ компании имеющей хотя бы средний долг, в период сильного ослабления курса (что собственно мы и наблюдали) будет описанная ситуация.

Одной картинкой почему я переложился из Фосагро в Акрон.

К тому же сейчас рост и того больше стал

zzznth,

Я бы ещё читывал убыток от курсовых разниц в балансе от роста дол., как в 2020г.

Patrol98, а на что он влияет? ну будет чистая прибыль побольше (поменьше). ЧП же ни на что не влияет, а если анализировать её как фин показатель, то в данном случае куда корректнее смотреть на скорректированную чп

zzznth,

1. Если курсовые разницы превышаю прибыль от реализации (у Акрона за 9м.), значит есть значительный валютный долг и он растёт с ростом курса, как и стоимость его обслуживания.

2. С прошлого года ФНС активно занялась схемой ухода от налогов (занижения прибыли) через займы от основных акционеров (основной акционер, через контролируемые офшоры, выдаёт займ, и через проценты и курсовые разницы выводит прибыль, оставляя с «носом» ФНС и остальных акционеров). Часто практикуемая схема в РФ.))

Когда из отчётности у меня возникают такие подозрения, то стараюсь обходить стороной.

Одной картинкой почему я переложился из Фосагро в Акрон.

К тому же сейчас рост и того больше стал

zzznth,

Я бы ещё читывал убыток от курсовых разниц в балансе от роста дол., как в 2020г.

Patrol98, а на что он влияет? ну будет чистая прибыль побольше (поменьше). ЧП же ни на что не влияет, а если анализировать её как фин показатель, то в данном случае куда корректнее смотреть на скорректированную чп

Одной картинкой почему я переложился из Фосагро в Акрон.

К тому же сейчас рост и того больше стал

zzznth,

Я бы ещё читывал убыток от курсовых разниц в балансе от роста дол., как в 2020г.

Считаем, что «Акрон» продолжит оставаться сильной дивидендной историей, а доходность останется на уровне 8,5%. Сохраняем умеренно-позитивный взгляд на акции с целевым уровнем 6638 руб./акцию, рекомендация – «держать».Промсвязьбанк

«ВТБ Капитал» ждет кратного роста EBITDA и прибыли Акрона в IV квартале, один из лучших результатов в отрасли

Роман Ранний,

ВТБ то может и ждет… Но по факту: прибыль упала на 84,5% год к году.

Группа в прошлом году завершила реализацию трех инвестпроектов: строительство нового агрегата азотной кислоты, строительство установки гранулирования карбамида и модернизацию агрегата «Аммиак-4». Одновременно продолжалась реализация проекта «Карбамид №6+», завершение которого запланировано на второй квартал 2021 года.

глава совета директоров:

Для обеспечения будущего роста мы приступили к реализации еще трех проектов. Два из них на новгородской площадке: строительство производства кальциевой селитры мощностью 100 тысяч тонн в год и модернизация агрегата «Аммиак-3» с увеличением его мощности на 200 тысяч тонн в год. Ввод в эксплуатацию этих проектов запланирован на 2022 и 2023 годы соответственно

В соответствии с интересами наших акционеров, группа «Акрон» сохраняет приверженность стабильной выплате дивидендов. В общей сумме за 2020 год на дивиденды было направлено 228 миллионов долларов США. Ориентир по выплате не менее 200 миллионов долларов США за календарный год сохраняется

Однако в 2021 году рекомендации совета директоров по распределению большей части этой суммы ожидаются ближе к концу года. Рассчитываем, что смещение выплат вместе с ограниченным размером капитальных вложений позволят нам снизить долговую нагрузку

«ВТБ Капитал» ждет кратного роста EBITDA и прибыли Акрона в IV квартале, один из лучших результатов в отрасли