Надежда на высокие дивиденды поддержала акции Алроса - Финам

«АЛРОСА» представила финансовые результаты за 4 квартал и весь 2020 год, которые разошлись с прогнозами. Благодаря отложенному спросу, накопленному за то время, пока алмазный рынок был парализован из-за пандемии, продажи компании в 4 квартале выросли относительно 3 квартала 2020 года в 3,4 раза, а относительно 4 квартала 2019 года в 2,1 раза. Хотя в целом за 12 месяцев 2020 года объемы продаж снизились в годовом сравнении на 4%.

Выручка 4 квартала 2020 года составила 98,6 млн рублей. Она увеличилась почти вдвое в квартальном и более чем в полтора раза в годовом сравнении. Хотя в целом за 12 месяцев 2020 года выручка снизилась на 7% и составила 221,5 млрд рублей. Что не слишком разошлось с последними прогнозами.

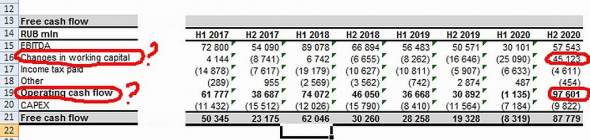

Годовой показатель EBITDA (87,6 млрд рублей) оказался ниже наших ожиданий, равно как и чистая прибыль (32,2 млрд рублей). Зато компании удалось очень сильно — до 79,5 млрд рублей — увеличить свободный денежный поток благодаря росту продаж, а также более значительному, чем ожидалось сокращению объемов капитальных вложений. Компании также удалось гораздо сильнее ожиданий снизить уровень долговой нагрузки. В 4 квартале «АЛРОСА» рассчиталась по оставшейся части выпуска еврооблигаций в сумме $494 млн, размещенного в 2010 году по ставке 7,75% годовых, и досрочно погасила два банковских кредита на общую сумму $275 млн. Коэффициент «Чистый долг/EBITDA» на конец года сократился до 0,36х по сравнению с прогнозируемым 0,7х.

Оба показателя очень важны для расчета будущих дивидендов, поскольку по действующей дивидендной политике «АЛРОСА» при долговой нагрузке ниже 0,5х распределяет на дивиденды 100% свободного денежного потока. То есть по итогам года на дивиденды может пойти сумма, вдвое превышающая годовую чистую прибыль компании.

Таким образом, дивиденды могут составить около 11 рублей на акцию, а дивидендная доходность – около 11% к цене акций по вчерашнему закрытию биржи. Решение по дивидендам будет приниматься позднее. Но ожидания смогут поддержать котировки акций «АЛРОСА».

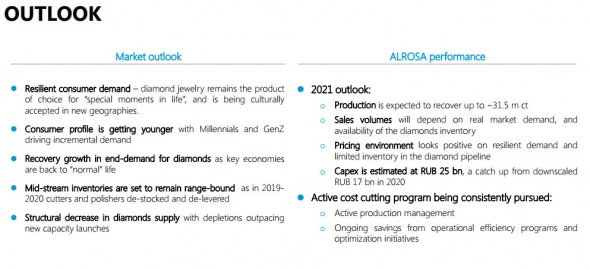

Вместе с тем мы считаем, что высокие темпы роста показателей, обусловленные отложенным спросом, компании будет сложно поддерживать в будущем, когда он будет исчерпан, и рынки придут в равновесие. В долгосрочном плане на рынок алмазов будет давить динамика производства и снижение себестоимости искусственных камней.

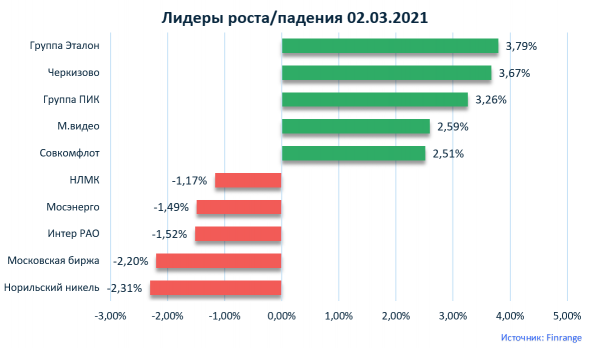

В настоящее время у нас нет среднесрочной рекомендации по акциям «АЛРОСА» в связи с пересмотром оценки компании. Под влиянием резкого роста продаж акции «АЛРОСА» уже взлетели до уровней, близких к исторически максимальным значениям. Однако ожидаемые в будущем результаты компании вряд ли будут соответствовать такой оценке ее капитализации. Высокая дивидендная доходность может поддерживать акции до времени закрытия реестра. Но поддерживать такую же доходность в будущем вряд ли получится.

Калачев Алксей

«Финам»

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций