Интерфакс:«Как и предполагал аналитик „ВТБ Капитала“ (MOEX: VTBC) Илья Питерский, MSCI

учла итоги SPO „АЛРОСА“ сразу же после его проведения, не дожидаясь ближайшей

ребалансировки индексов. Аналитик оценивал новый вес акций „АЛРОСА“ в индексе

MSCI Russia на уровне 2%.

Как писал И.Питерский в обзоре 4 июля, в случае SPO также будет повышен вес

акций „АЛРОСА“ в глобальном индексе FTSE, что обеспечит приток в эти бумаги $27

млн через биржевые фонды (ETF) семейства Vanguard.

MVIS Indices (бывший Market Vectors Index Solutions) тоже учтет SPO

»АЛРОСА". Приток в акции «АЛРОСА» через VanEck Vectors Russia ETF (RSX, бывший

Market Vectors Russia ETF), по оценкам И.Питерского, составит $16 млн. Итоги

ближайшего пересмотра индексов MVIS будут объявлены во вторую пятницу сентября."

| Число акций ао | 7 365 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 444,1 млрд |

| Выручка | 239,1 млрд |

| EBITDA | 78,6 млрд |

| Прибыль | 21,2 млрд |

| Дивиденд ао | 2,49 |

| P/E | 21,0 |

| P/S | 1,9 |

| P/BV | 1,2 |

| EV/EBITDA | 7,0 |

| Див.доход ао | 4,1% |

| АЛРОСА Календарь Акционеров | |

| Прошедшие события Добавить событие | |

АЛРОСА акции

-

Быстренько тарим акцульку, приток от фондов ожидается.

Быстренько тарим акцульку, приток от фондов ожидается.

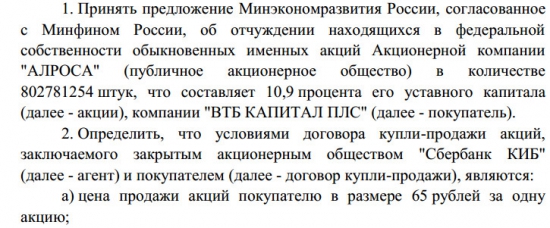

Oppenheimer Funds Inc., the asset management unit of Lazard Ltd. and sovereign wealth investors were among buyers of shares in Alrosa PJSC in Russia’s biggest state-asset sale in three years, according to two people with knowledge of the deal. Mubadala Development Co. PJSC, Abu Dhabi Investment Authority and Charlemagne Capital Ltd. also took part in the offering, said the people, who asked not to be identified because the information isn’t public. The sovereign Russian Direct Investment Fund also bought a «small» stake, it said in a statement, without disclosing the size. Russia raised 52.2 billion rubles ($813 million) in the sale of 10.9 percent of the diamond miner, the government said on Monday.

Oppenheimer Funds Inc., the asset management unit of Lazard Ltd. and sovereign wealth investors were among buyers of shares in Alrosa PJSC in Russia’s biggest state-asset sale in three years, according to two people with knowledge of the deal. Mubadala Development Co. PJSC, Abu Dhabi Investment Authority and Charlemagne Capital Ltd. also took part in the offering, said the people, who asked not to be identified because the information isn’t public. The sovereign Russian Direct Investment Fund also bought a «small» stake, it said in a statement, without disclosing the size. Russia raised 52.2 billion rubles ($813 million) in the sale of 10.9 percent of the diamond miner, the government said on Monday.

http://www.bloomberg.com/news/articles/2016-07-11/oppenheimer-lazard-said-to-be-among-buyers-of-alrosa-shares Сбербанк и ВТБ заработали на приватизации Алросы

Сбербанк и ВТБ заработали на приватизации АлросыКак сообщает Рейтер со ссылкой на источник, знакомый с ситуацией, госбанки заработали около 1,8 процента суммы сделки, которая составила 52,2 миллиарда рублей. Максимальный лимит вознаграждения был ограничен российским правительством 2 процентами суммы сделки. Россия продала 10,9 процента акций Алросы по цене 65 рублей за штуку с дисконтом 3,8 процента к рынку.

Про Алросу из дивидендного обзора Ларисы Морозовой:

Про Алросу из дивидендного обзора Ларисы Морозовой:Министерство финансов РФ выступило с инициативой о пролонгации нормы выплат дивидендов Группы «Алроса» за 2016 года в размере не менее 50% от консолидированной чистой прибыли. Об этом сообщил журналистам заместитель министра экономического развития РФ — руководитель Росимущества Дмитрий Пристансков.

«Сейчас мы находимся в стадии проработки соответствующего проекта акта правительства», — отметил Пристансков.

Очевидно, что по дивидендам Алроса такое решение будет являться поощрительным призом для инвесторов, которые решили участвовать в приватизации пакета Алроса .

В пятницу закрыта книга заявок на покупку акций 10,9% акций «Алросы», первой приватизируемой компании в этом году. Спрос на акции компании превысил предложение, рассказывали участники рынка, знакомые с ходом размещения. В понедельник, 11 июля, первый заместитель председателя правительства РФ Игорь Шувалов и также глава Росимущества Дмитрий Пристансков объявят о результатах приватизации.

«Алроса» 7 июля объявила о начале ускоренного формирования книги заявок на участие в продаже 10,9% уставного капитала, или 802,7 миллиона акций. В этот же день книга заявок была полностью собрана, то есть спрос инвесторов, желающих купить акции компании сравнялся с предложенным объемом. 8 июля же их спрос превысил предложение. После размещения в собственности Российской Федерации останется 33,1% акций компании.

По словам аналитиков, цена размещения колеблется в диапазоне 62,5-65 руб. за одну акцию, то есть с дисконтом от рыночной цены. 8 июля акции «Алроса» торговались у отметки 68,53 рубля.

Думается, что обещание сохранения выплат дивидендов на более высоком, чем в прошлые годы уровне склонило инвесторов подавать заявки ближе к верхней ценовой планке. Чего не пообещаешь, чтобы пополнить бюджет.

Кто сколько купил Алросы?

Кто сколько купил Алросы?

По сообщению из ВТБ Капитал, разбивка следующая:

Российские инвесторы — 35% объема размещения

европейские инвесторы — 35%

инвесторы из Азии и Ближнего Востока — 25%

американские инвесторы — 5%Интересно отметить эволюцию инвесторов: когда мы размещали компанию в 2013 году, доля американских инвесторов в структуре спроса составляла около 40%, в нынешней сделке их место заняли российские инвесторы и инвесторы с Ближнего Востока и Азии

Промсвязьбанк: Участие РФПИ в сделке по продаже акций "АЛРОСА" свидетельствует о том, что спрос на бумаги был не столь существенным

Промсвязьбанк: Участие РФПИ в сделке по продаже акций "АЛРОСА" свидетельствует о том, что спрос на бумаги был не столь существеннымЭта новость свидетельствует о том, что в целом круг инвесторов определен. По информации СМИ, акции компании будут размещены в пятницу. Основной покупатель — РФПИ и ряд фондов, идущих вместе с ним. Участие РФПИ свидетельствует о том, что все-таки спрос на акции «АЛРОСА» был не столь существенным. На этом фоне будет интересно узнать, какие западные фонды поучаствовали в размещении.

Атон считает что Алроса сохраняет долгосрочный потенциал

Атон считает что Алроса сохраняет долгосрочный потенциалАкции «АЛРОСА» вчера закрылись на отметке 68,7 руб./акция при том, что им могла быть оказана некоторая поддержка перед размещением — мы видим потенциал снижения с цены размещения, ранее упоминавшийся в прессе (71 руб./акция). Несмотря на краткосрочные риски снижения котировок, мы находим долгосрочную инвестиционную историю «АЛРОСА» привлекательной — она торгуется с коэффициентом EV/EBITDA, равным 4,3х (против 7,9х у диверсифицированных производителей) и предлагает дивидендную доходность до 10% при коэффициенте выплат 50%. Также возможно увеличение веса компании в индексе MSCI.

Объем спроса на акции АК "АЛРОСА" (MOEX: ALRS) превысил предложение примерно в два раза, сообщили «Интерфаксу» два источника, близких к сделке. «Книга заявок переподписана примерно вдвое, большая доля иностранцев среди заявок», — сказал один из собеседников агентства. Он отметил, что это предварительные данные, итоги сбора заявок на текущий момент еще подводятся.

Объем спроса на акции АК "АЛРОСА" (MOEX: ALRS) превысил предложение примерно в два раза, сообщили «Интерфаксу» два источника, близких к сделке. «Книга заявок переподписана примерно вдвое, большая доля иностранцев среди заявок», — сказал один из собеседников агентства. Он отметил, что это предварительные данные, итоги сбора заявок на текущий момент еще подводятся. Алроса разместит акции в рамках приватизации на 4% ниже рынка по цене 65 рублей за штуку (Блумберг).

Алроса разместит акции в рамках приватизации на 4% ниже рынка по цене 65 рублей за штуку (Блумберг).

После продажи госпакета free float вырастет с 23% до 34%. Книга заявок закрыта. Цену размещения объявят в понедельник утром.

Книга заявок закрыта. Цену размещения объявят в понедельник утром.

(РИА Новости)Книга заявок переподписана примерно вдвое, большая доля иностранцев среди заявок

Источник Интерфакса

Торговая идея аналитиков ФГ "БКС" Кирилла Таченникова и Олега Петропавловского:

Торговая идея аналитиков ФГ "БКС" Кирилла Таченникова и Олега Петропавловского:

покупать акции АЛРОСА против продажи ADR Норникеля

открытие коротких позиций в ADR «Норникеля» в данном случае выступает, скорее, как источник для финансирования парной идеи.

Норильский никель не подходит для коротких позиций вне pair trade.Мы открываем парную рекомендацию «покупать акции „АЛРОСА“ против ADR „Норникеля“ в ожидании опережающей динамики акций алмазной компании в результате переоценки инвесторами этих бумаг в сторону повышения после приватизации. У „Норильского никеля“ отсутствуют краткосрочные драйверы роста, при этом дивиденды могут оказаться волатильными из-за недавних изменений в дивидендной политике компании.

Ре-рейтинг акций „АЛРОСА“ после SPO будет вызван устранением риска навеса предложения этих бумаг на рынке в преддверии приватизации, увеличением доли в свободном обращении до 34% (всего на 1% ниже, чем у бенчмарка сектора „Норникеля“) и повышением ликвидности. Кроме того, позитивным для акций АЛРОСы станет вероятное повышение их веса в индексе MSCI Russia после SPO.

Мы ожидаем, что вес акций „АЛРОСА“ в индексе MSCI Russia будет повышен после SPO с текущих 1,4% до 2% (на 3,4% ниже, чем у „Норникеля“)

Не видим существенных драйверов для роста котировок ADR „Норильского никеля“ на данном этапе. Все проекты компании долгосрочны, и объемы выпуска не покажут заметного роста до 2020 года. Дивиденды — в настоящее время единственный фактор, привлекающий инвесторов, однако недавно „Норникель“ изменил дивидендную политику, привязав объем выплат к долгу. Таким образом, размер дивидендов может быть весьма волатильным. Акции „АЛРОСА“ стоят значительно дешевле ADR „Норникеля“ по сравнительным коэффициентам. Котировки акций „АЛРОСА“ покажут более сильную динамику, чем котировки ADR „Норникеля“ на горизонте 3-4 месяцев. 1. Алросу тарят счас под дивы и пересмотр MSCI

1. Алросу тарят счас под дивы и пересмотр MSCI

2. В другой стороны такой ажиотаж — кажется что все и так уже закупились Алросой

Москва. 7 июля. ИНТЕРФАКС-АФИ - Заявки на акции «АЛРОСА» (MOEX: ALRS) в

Москва. 7 июля. ИНТЕРФАКС-АФИ - Заявки на акции «АЛРОСА» (MOEX: ALRS) в

рамках SPO пока подаются в диапазоне 62,5-65 руб. за одну ценную бумагу,

сообщили «Интерфаксу» несколько источников, знакомых с ходом сделки.

АЛРОСА - факторы роста и падения акций

- Алроса ожидает снижения добычи алмазов в мире в течение следующих 7 лет. Эксперты говорят об исчерпании запасов в мире с 2025 года. (13.02.2022)

- Дефицит алмазов на рынке в 2022 году (даже без учета устранения Алросы с рынка при помощи санкций) (30.05.2022)

- В 2022 году в США ожидается рекордное число свадеб за последние 40 лет (30.05.2022)

- Алроса производит как правило мелкие камни, происхождение которых сложнее отследить (30.05.2022)

- С 2023г возобновились отчетности по продажам и добыче алмазов, выплата дивидендов. (20.09.2024)

- Монопродуктовая компания, которая никак не развивается, не диверсифицируется и целиком зависит от мировой алмазной конъюнктуры (13.11.2020)

- Крупнейшие ювелирные сети мира отказались от бриллиантов из российских алмазов (30.05.2022)

- Компания под санкциями. С 2022 года не отчитывается по продажам. Есть большие проблемы со сбытом. (30.05.2022)

- Крупнейшая в мире платформа по торговле бриллиантами RapNet исключила из своей торговой системы российские бриллианты, которые составляли 1/3 оборота. (30.05.2022)

- США: запрет на импорт российских алмазов и бриллиантов. (Исключение для бриллиантов, которые сделаны из российских алмазов в других странах, например, Индии) (30.05.2022)

АЛРОСА - описание компании

АК «АЛРОСА» (ИНН 1433000147) является одной из крупнейших алмазодобывающих компаний мира, на ее долю приходится 97% всех алмазов РФ и около 25% мировой добычи. В состав компании входят: «ЕСО АЛРОСА», «Бриллианты АЛРОСА», а также Айхальский, Мирнинский, Удачнинский и Нюрбинский ГОК. Крупнейшими акционерами АК «АЛРОСА» являются Росимущество с долей в уставном капитале в 43.9256% акций и Республике Саха (Якутия) — 25% акций. В свободном обращении находятся 23.0739% АК «АЛРОСА»

Крупнейшие добывающие дочки Алросы:

ООО «Алмазы Анабара»

ООО «Севералмаз»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций