| Bank of America Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Bank of America акции

-

На этой неделе 34 млн. акций Bank of America были куплены Berkshire Hathaway за $800 млн. Тем самым компания Уоррена Баффетта увеличила свою долю в банке до 11,3% акций, который сейчас оценивается в $24,1 млрд. Покупка большего количества акций BofA произошла после того, как Berkshire продала подавляющую часть своей доли в Goldman Sachs в начале 2020 г., сократила свои позиции в JPMorgan Chase, а также сократила свои обязательства перед американскими банками Bancorp и Bank of New York Mellon.

На этой неделе 34 млн. акций Bank of America были куплены Berkshire Hathaway за $800 млн. Тем самым компания Уоррена Баффетта увеличила свою долю в банке до 11,3% акций, который сейчас оценивается в $24,1 млрд. Покупка большего количества акций BofA произошла после того, как Berkshire продала подавляющую часть своей доли в Goldman Sachs в начале 2020 г., сократила свои позиции в JPMorgan Chase, а также сократила свои обязательства перед американскими банками Bancorp и Bank of New York Mellon.

www.ft.com/content/96a06ac0-8200-43dc-9e51-317a32530a7a Сколько потратил Баффет на Bank of America. Акции сразу подорожали на 11,4%

Сколько потратил Баффет на Bank of America. Акции сразу подорожали на 11,4%

$816 млн — столько потратил Баффет на Bank of America. Акции сразу подорожали на 11,4%Фонд Уоррена Баффета Berkshire Hathaway скупил 34 млн акций Bank of America за посление несколько дней по средней цене в $24 за акцию.

Фонд Баффета принял решение закупиться акциями банка в тот момент, когда они упали на 32% с начала года. А после выхода новости акция выросла на 1,6%.

Но интересно другое 😏

В последние недели Баффета критиковали за то, что он так и не смог поучаствовать в ралли на рынке и пустить в дело огромное количество кэша Berkshire Hathaway, которое в первом квартале достигло астрономических $137 млрд. Фонд Баффета применил часть этих денег на покупку активов у Dominion Energy за $ 9,7 млрд в начале этого месяца.

А вот эти последние $800 млн в таком контексте выглядят, скорее, как ошибка округления

Авто-репост. Читать в блоге >>> Баффет делает ход

Баффет делает ход

За последние несколько дней Уоррен Баффет выкупил 34 млн акций Bank of America (NYSE: BAC ) по средней цене 24 доллара за акцию, в результате чего его доля в банковском гиганте превысила 11%.

За чем Баффет? Подозреваю что это сделка, а не инвестиция.

Мои индикаторы сигналят что покупка сейчас правильное действие.LONG (вероятно Баффет определяет что ценность выше, а риск низкий)

Живой график на tradingview

Баффет делает ход (покупка акция BAC)

Авто-репост. Читать в блоге >>> 💰Баффет совершил огромную инсайдерскую покупку (более 800 миллионов долларов) в $BAC

💰Баффет совершил огромную инсайдерскую покупку (более 800 миллионов долларов) в $BAC

Авто-репост. Читать в блоге >>> BANK OF AMERICA : СТОИТ ЛИ РАССМАТРИВАТЬ ?

BANK OF AMERICA : СТОИТ ЛИ РАССМАТРИВАТЬ ?Всем привет. Перед прочтением с Вас лайк и подписка!

У ВАС недавно вышел не самый худший отчет, но акцию из-за фона немного затоптали, лично я вчера спекулировал данной акцией и вполне удачно. Сейчас акция может сходить на 21.8 к закрытию гэпа, но и текущие уровни смотрятся особенно хорошо + сейчас многие инвесторы будут искать нишу, которая не выстрелила и ВАС это та акция, которая имеет огромный потенциал для выстрела, рассматриваю от текущих уровней В ДОЛГОСРОК!Итог: акцию вполне привлекательно рассматривать на текущих уровнях, данный банк максимум урежет дивиденды, но это краткосрочное явление и сейчас, на таких замечательных уровнях думаю можно пробовать набирать лесенкой позицию. У WFC отчет был намного хуже, но акция начала свое восстановление и думаю, что восстановление BAC не за горами. Спасибо за прочтение! Нажми на кнопку хорошо, мне будет приятно!

Авто-репост. Читать в блоге >>> Чистая прибыль Bank of America по GAAP за 6 мес. 2020 г. составила $7,543 млрд., что в 2 раза ниже по сравнению с $14,659 млрд. в предыдущем году. Чистый процентный доход снизился на 6,5% до $22,978 млрд. против $24,564 млрд. годом ранее.

Чистая прибыль Bank of America по GAAP за 6 мес. 2020 г. составила $7,543 млрд., что в 2 раза ниже по сравнению с $14,659 млрд. в предыдущем году. Чистый процентный доход снизился на 6,5% до $22,978 млрд. против $24,564 млрд. годом ранее.

newsroom.bankofamerica.com/system/files/Q2_2020_Bank_of_America_Financial_Results_Press_Release.pdf Bank of America проанализировал «трудное» положение «Газпрома»

Bank of America проанализировал «трудное» положение «Газпрома»

21:32, 28 июня 2020

«Газпром» оказался в особенно трудном положении, поскольку компания поставляла газ как на российский, так и на европейский рынки, что привело к существенному сокращению объема поставок на фоне обвала цен. Все это произошло на фоне пандемии COVID-19, которая усугубила и без того сложную ситуацию. К тому же в начале 2020 года на мировом газовом рынке наблюдался переизбыток СПГ, хранилища были переполнены, цены значительно снизились. Таковы основные выводы доклада Bank of America (BofA), посвященному деятельности компании «Газпром», с которым познакомилась «Лента.ру».

По оценкам аналитиков BofA, EBITDA «Газпрома» в этом году сократится на 42% преимущественно в связи со снижением объема экспорта на 20% и падением экспортных цен на 35%. Поскольку цены «Газпрома» отчасти зависимы от цен на нефть, указано в отчете банка, в настоящее время «Газпром» продает газ со значительной премией к спотовым рынкам, побуждая потребителей минимизировать заказы. Учитывая текущие уровни заполненности хранилищ и рост экспорта на 20% год-к-году, BofA считает, что цены и объемы поставок останутся под давлением на протяжении 2021 года.

Как следует из отчета Bank of America, в соответствии с официальной политикой дивиденды «Газпрома» могут сократиться до 5 рублей на акцию. Однако, учитывая дивидендные выплаты, банк ожидает, что компания сохранит размер дивидендов на уровне 8 рублей на акцию, что составляет 4% доходности. «Мы также ожидаем, что дивиденды будут полностью финансироваться за счет роста кредитного плеча до 3,2X чистый долг/EBITDA. По нашим ожиданиям компания не вернется к выплате дивидендов в размере 7-8% до 2021 года, подлежащих выплате в 2022 году», — подчеркивается в отчете.

Учитывая новую дивидендную политику «Газпрома», направленную на переход к выплате 50% дивидендов по МСФО к 2021 году, Bank of America не видит особого выбора для «Газпрома», кроме как резко увеличить кредитное плечо в ближайшие два года. «Принятая в прошлом году официальная дивидендная политика «Газпрома» предусматривает переход на выплату 40% по МСФО в 2020 году и 50% в 2021 году. Строгое следование этой политике приведет к тому, что дивидендная доходность «Газпрома» в 2020 году снизится до 5 рублей на акцию, или до 4%. Мы полагаем, что такие дивиденды будут финансироваться за счет кредитного плеча в течение следующих двух лет», — подчеркивают аналитики BofA. По их мнению, текущая дивидендная доходность «Газпрома» будет в 2 раза ниже среднеисторического уровня. По оценкам банка, дивиденды «Газпрома» не восстановятся до исторического уровня в 8% до 2021 года, к выплате в 2022 году.

Между тем, на состоявшемся годовом собрании акционеров «Газпрома» был утвержден размер дивидендов по результатам деятельности в 2019 году — 15,24 рубля на одну акцию. Таким образом, на выплату дивидендов будет направлено 360,784 миллиарда рублей или 30% прибыли, относящейся к акционерам «Газпрома»», по международным стандартам финансовой отчетности за 2019 год. Эти показатели аналитиками были охарактеризованы как беспрецедентные.

Газовый рынок столкнулся с серьезными структурными проблемами, такими как резкий глобальный переизбыток предложения и снижение цен задолго до того, как пандемия COVID-19 разрушила сырьевые рынки, отмечается в отчете BofA. Падение спроса, вызванное пандемией COVID-19 лишь, усугубило и без того напряженную ситуацию полагают аналитики банка. Произошло беспрецедентное событие: цены в Европе, США и Азии одновременно упали ниже 2 миллионов долларов за БТЕ.

По данным Woodmac, потребление газа на восьми основных европейских рынках снизилось почти на 16 миллиардов кубических метров, или 8% YTD в июне. На восемь упомянутых рынков приходится 75% потребления газа в Европе, поэтому разумно предположить, что в Европе потребление YTD в июне сократилось примерно на 20 миллиардов кубических метров (-8%). Снижение было вызвано главным образом экономическим спадом из-за закрытия предприятий и снижения производства электроэнергии на газе. В то же время экспорт «Газпрома» в Европу, согласно последним доступным данным по экспорту, в апреле сократился на 25%.

Уровень заполненности газовых хранилищ в Европе на данный момент на 70% выше, чем в среднем за последние 5 лет, полагают аналитики BofA. По их мнению, повышенный уровень хранения в основном обусловлен ожиданиями российско-украинского транзитного спора, который в итоге не реализовался. Хранение было также обусловлено более мягкими чем обычно зимними температурами. Высокий уровень хранения также означает, что Европа вряд ли будет принимать глобальные потоки СПГ в той же степени, как это было в прошлом году.

Согласно информации, представленной в последней презентации «Газпрома», компания сохраняет цены, привязанные к ценам на нефть, для 30% своих контрактов. Учитывая отставание контрактных цен на 6-9 месяцев, цены «Газпрома» на газ остались значительно выше спотовых цен в Европе, оказывая дополнительное давление на объемы.

Однако в период с 2021 по 2023 годов BofA ожидает существенного увеличения независимой добычи газа за счет увеличения добычи на новых месторождениях, таких как Роспан («Роснефть»), Северный Русский («Новатэк»), Харампур («Роснефть»). «Однако начиная с 2022 года мы возможно увидим новый импульс со стороны независимой добычи, в частности со стороны «Роснефти», с целью получения доли на рынке», — отмечается в отчете.

Европейские объемы «Газпрома», напротив, снизились почти на 30%. Таким образом, российский газ был вытеснен в результате снижения цен на экспорт СПГ и внутреннего производства. «Мы отмечаем, что исторически высокие инвестиции с непонятной доходностью привели к одному из самых низких показателей рентабельности инвестиций в отрасли для «Газпрома» в прошлом. Потенциальное повышение эффективности капитальных вложений еще предстоит увидеть», — утверждается в отчете Bank of America.

Между тем, «Газпром» надеется поставлять в Китай объемы газа, сравнимые с нынешними поставками в Европу. Об этом заявил глава компании Алексей Миллер в интервью, опубликованном на сайте «Газпрома».

Авто-репост. Читать в блоге >>> Совет директоров Bank of America объявил ежеквартальные дивиденды в размере $0,18 на одну акцию. Последний день покупки бумаг для получения дивидендов – 3 июня 2020 г. Годовая дивидендная доходность может составить 3,26%.

Совет директоров Bank of America объявил ежеквартальные дивиденды в размере $0,18 на одну акцию. Последний день покупки бумаг для получения дивидендов – 3 июня 2020 г. Годовая дивидендная доходность может составить 3,26%.

newsroom.bankofamerica.com/press-releases/corporate-and-financial-news/bank-america-declares-quarterly-stock-dividends-21 Bank of America показал устойчивые результаты - Фридом Финанс

Bank of America показал устойчивые результаты - Фридом Финанс

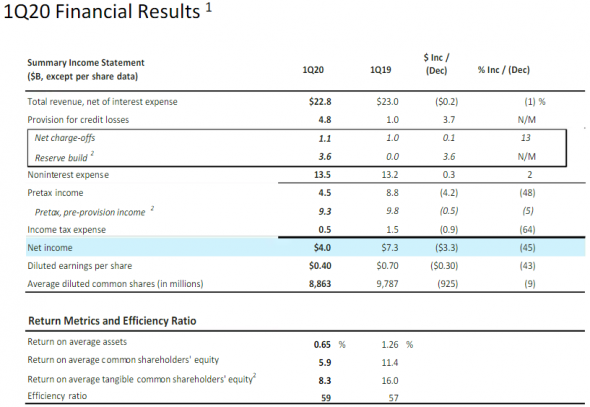

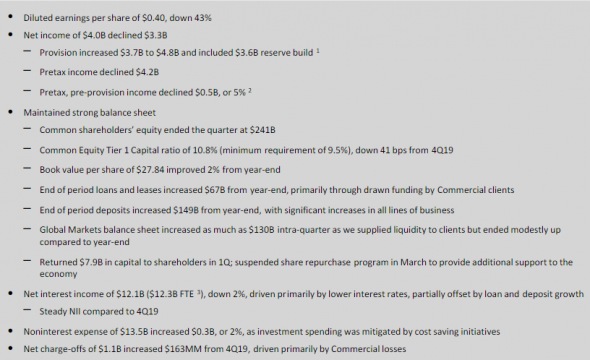

Второй банк в США по размерам активов Bank of America Corporation (BAC) представил результаты за первый квартал 2020 года. Разводненная прибыль на акцию снизилась на 43%, до $0,40. Чистая прибыль упала на 45%, до $4 млрд, на фоне начисления резервов под кредитные убытки, которые увеличились на 370%, до $4,8 млрд. Стоимость риска составила 1,81%, что ниже показателя пика прошлой рецессии (5,40%). При этом мы ожидаем, что основные начисления резервов придутся на второй-третий квартал, а в дальнейшем показатель начнет постепенно восстановливаться к докризисным показателям. На данный момент увеличение просроченной задолженности наблюдается только в сегменте кредитования юрлиц. Это обусловлено тем, что карантинные меры начались в марте, а их эффект будет отложенным. Объем просроченной задолженности физлиц на 31 марта сократился на 36% год к году и составил $2,4 млрд, для юрлиц это значение увеличилось на 42%, достигнув $1,9 млрд.

Чистая выручка Bank of America Corporation снизилась на 1%, до $22,8 млрд, в сравнении с первым кварталом 2019 года, что связано с падением чистого процентного дохода на 2% из-за уменьшения чистой процентной маржи до 2,33% (-7%) под влиянием пониженных ставок. Все основные операционные сегменты, кроме прочего (All Other), показали положительные результаты в части чистой прибыли, несмотря ее общее снижение за первый квартал 2020 года. Сегмент управления активами (Global Wealth and Investment Management) продемонстрировал рост чистой выручки на 2,4%, до $4,9 млрд, связанный с инвестиционным банкингом Global Markets увеличил не только чистую выручку (+25%, до $5,2 млрд), но и чистую прибыль (+65%, до $1,7 млрд). В других сегментах результаты ухудшились, в основном из-за начислений резервов под кредитные убытки.

Авто-репост. Читать в блоге >>> Вышел отчет Bank of America.

Вышел отчет Bank of America.

Полный отчет можно посмотреть и скачать здесь.

ru.scribd.com/document/456529738/BofA-Q1-2020#from_embed

Авто-репост. Читать в блоге >>> Прибыль 1 кв 2020г: $4,010 млрд (-45% г/г).

Прибыль 1 кв 2020г: $4,010 млрд (-45% г/г).

Bank of America Corporation

$22.4601 -1.2699 (-5.35%)

APR 15, 2020 9:38 AM ET

www.nasdaq.com/market-activity/stocks/bac

Bank of America Corporation

At February 18, 2020, there were 8,728,530,308 shares of Common Stock outstanding.

investor.bankofamerica.com/static-files/4c3b3e73-9d7b-4a46-b4e5-c402d0db65f1

Капитализация на 15.04.2020г: $196,043 млрд

Preferred Stock — Привилегированные акции

Series: B, E, F, G, L Convertible, T, U, V, W, X, Y, Z, AA, CC, DD, EE, FF, GG, HH;

Series: 1, 2, 3, 4, 5.

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=capitalsecurities#fbid=G_cSgOYSIvX

Капитализация на 15.04.2020г: ???

Общий долг на 31.12.2017г: $2,014.09 трлн

Общий долг на 31.12.2018г: $2,089.18 трлн

Общий долг на 31.12.2019г: $2,169.27 трлн

Общий долг на 31.03.2020г: $2,255.04 трлн

Выручка 2017г: $87,352 млрд

Выручка 1 кв 2018г: $23,070 млрд

Выручка 2018г: $91,020 млрд

Выручка 1 кв 2019г: $23,004 млрд

Выручка 2019г: $91,244 млрд

Выручка 1 кв 2020г: $22,767 млрд

Прибыль 1 кв 2017г: $5,337 млрд

Прибыль 2017г: $18,232 млрд

Прибыль 1 кв 2018г: $6,918 млрд (+30% г/г)

Прибыль 2018г: $28,147 млрд

Прибыль 1 кв 2019г: $7,311 млрд (+6% г/г)

Прибыль 6 мес 2019г: $14,659 млрд

Прибыль 9 мес 2019г: $20,436 млрд

Прибыль 2019г: $27,430 млрд

Прибыль 1 кв 2020г: $4,010 млрд (-45% г/г)

investor.bankofamerica.com/financial-information/quarterly-earnings

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=irol-news&nyo=0#fbid=4Z0Y6Wo85rC

Bank of America Corporation – Дивидендная история (Обыкновенные акции)

Declared Ex-Date Record Payable Amount

01/29/2020 03/05/2020 03/06/2020 03/27/2020 $0.18

10/22/2019 12/05/2019 12/06/2019 12/27/2019 $0.18

07/25/2019 09/05/2019 09/06/2019 09/27/2019 $0.18

04/24/2019 06/06/2019 06/07/2019 06/08/2019 $0.15

01/30/2019 30/04/2019 03/01/2019 03/29/2019 $0.15

investor.bankofamerica.com/stock-information/dividend-split-history?c=71595&p=irol-dividends#fbid=Hpb6YJFH1av

Bank of America объявляет дивиденды по привилегированным акциям

CHARLOTTE, N.C. — Apr. 7, 2020 — Bank of America Corporation объявляет, что Совет директоров утвердил регулярные денежные дивиденды по размещенным акциям или депозитарным акциям следующих серий привилегированных акций.:

investor.bankofamerica.com/news-releases/news-release-details/bank-america-declares-preferred-stock-dividends-13 Чистая прибыль Bank of America по GAAP за 3 мес. 2020 г. составила $4,01 млрд., что на 45,2% ниже по сравнению с $7,311 млрд. в предыдущем году. Выручка сократилась на 1% до $22,767 млрд. против $23,004 млрд. годом ранее.

Чистая прибыль Bank of America по GAAP за 3 мес. 2020 г. составила $4,01 млрд., что на 45,2% ниже по сравнению с $7,311 млрд. в предыдущем году. Выручка сократилась на 1% до $22,767 млрд. против $23,004 млрд. годом ранее.

newsroom.bankofamerica.com/system/files/Q1_2020_Bank_of_America_Financial_Results_Press_Release.pdf

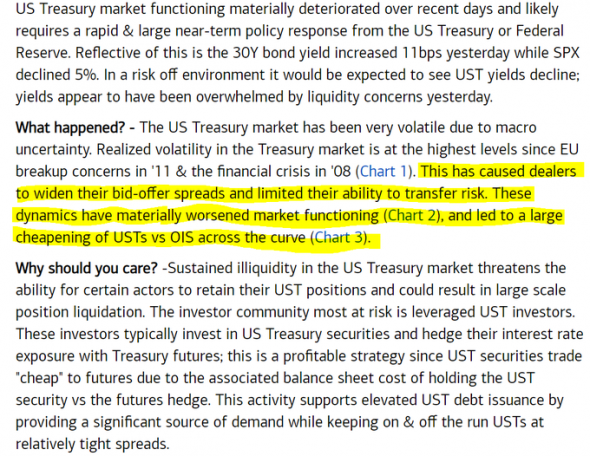

BofA. Деградация рынка ГКО, риск полномасштабного слива.

BofA. Деградация рынка ГКО, риск полномасштабного слива.

Bank of America со следующим предупреждением.

BofA: «функционирование казначейского рынка США существенно ухудшилось в последние дни и, вероятно, требует быстрого и масштабного реагирования на краткосрочную политику со стороны Казначейства США или Федеральной Резервной Системы .»

«Дилеры обеспокоены уровнем волатильности, невиданным с краха 2008 года, и своими ограниченными возможностями к минимизации риска. Это ведет к существенному усложнению функционирования финансовых рынков. В частности, ряд игроков может потерять свою способность сохранять свои позиции в ГКО США, что может привести к их широкомасштабным ликвидациям. Сложившаяся ситуация взывает к быстрым и масштабным вмешательствам печатного станка (ФРС)».

seekingalpha.com/news/3550960-treasury-market-deterioration-requires-fed-action-bofa

Авто-репост. Читать в блоге >>> Bank of America потерял 30%, но сначала отправил предупреждение

Bank of America потерял 30%, но сначала отправил предупреждение

Паника коронавируса в сочетании с чрезвычайным снижением ставки ФРС на 50 базисных пунктов привели к быстрому падению акций банков. Bank of America, один из «слишком крупных, чтобы обанкротиться», упал почти на 30% по сравнению с максимумом декабря 2019 года. Однако BAC находится в гораздо лучшей финансовой форме, чем десять лет назад. Фактически, компания казалась настолько хорошей инвестицией, что Уоррен Баффет сделал ее вторым по величине холдингом в портфеле Berkshire Hathaway. Тем не менее, акции упали с 35,72 до 25,10 долл. Менее чем за три месяца. Очевидно, что проблема не в фундаментале Bank of America. Чтобы подготовиться к этому краху, инвесторы должны были обратить внимание на настроение рынка. Это то, что мы сделали, когда в последний раз писали об этой акции. Посмотрите на графмк ниже, опубликованную 22 октября 2019 года.

За два полных месяца до того, как цена достигла пика, наш анализ волн Эллиотта выявил первые признаки. Акция росла в волне (5) импульсной модели, которая началась в 2011 году. Каждый импульс сопровождается коррекцией в другом направлении. Кроме того, волна (4) была треугольником, и треугольники предшествуют последней волне большей последовательности. Следовательно, мы подумали, что «волна (5) поднимет акции Bank of America до 35–36 долларов за акцию». С другой стороны, «следует ожидать трехволновую коррекцию обратно к поддержке волны (4) около $ 22» после окончания волны (5). Менее чем через три месяца обновленный график ниже показывает, что произошло.

За два полных месяца до того, как цена достигла пика, наш анализ волн Эллиотта выявил первые признаки. Акция росла в волне (5) импульсной модели, которая началась в 2011 году. Каждый импульс сопровождается коррекцией в другом направлении. Кроме того, волна (4) была треугольником, и треугольники предшествуют последней волне большей последовательности. Следовательно, мы подумали, что «волна (5) поднимет акции Bank of America до 35–36 долларов за акцию». С другой стороны, «следует ожидать трехволновую коррекцию обратно к поддержке волны (4) около $ 22» после окончания волны (5). Менее чем через три месяца обновленный график ниже показывает, что произошло.

Авто-репост. Читать в блоге >>> Пересмотрели прогнозы по ценам на нефть Brent и WTI в сторону понижения на $8.

Пересмотрели прогнозы по ценам на нефть Brent и WTI в сторону понижения на $8.

02.03.2020 18:02

Bank of America вслед за другими институтами понизил прогнозы по нефтяным ценам на 2020 год. В банке пересмотрели прогнозы по котировкам Brent и WTI в сторону понижения на 8 долларов – с 64 до 52 долларов за баррель и с 57 до 49 долларов за баррель соответственно.

Хотя рост добычи в США может замедлиться, а масштаб сокращения добычи ОПЕК — увеличиться, падение спроса, связанное с коронавирусом, в дальнейшем может ограничить отскок цен на нефть.

Фьючерсы на нефть Brent недавно торговались с повышением на 2,3%, по 50,83 доллара за баррель, а нефть WTI подорожала на 2,9% до 46,04 доллара за баррель. Ожидает понижения ставок и понизили прогноз мирового роста, ссылаясь на коронавирус.

Ожидает понижения ставок и понизили прогноз мирового роста, ссылаясь на коронавирус.

28.02.2020 22:50

В Bank of America ожидают, что последствия коронавируса вызовут замедление мирового роста до самых слабых темпов с 2009 года.

Банк понизил свой прогноз роста мирового ВВП до 2,8% против 3,1% ранее. Теперь он также ожидает, что в этом году экономика Китая замедлится до 5,2% против 5,6% ранее.

Если эти прогнозы оправдаются, что это будет самый медленный рост для Китая более чем за три десятилетия.

«Затянувшиеся перебои в Китае повредят мировым логистическим цепочкам. Слабый туристический поток будет еще одним сдерживающим фактором для Азии. Ограниченные вспышки, аналогичные ситуации в Италии, возможны во многих странах, что приведет к дальнейшим карантинам и к снижению доверия», — говорят в банке.

В BofA ожидают понижения ставок центральными банками уже в следующем месяце.

Продажи на рынках могут завершиться через несколько недель, если регуляторы вмешаются в ситуацию, говорят аналитики.

Bank of America ожидает, что ФРС понизит свою ключевую процентную ставку на 25 б.п. или 50 б.п. на мартовском заседании. В совокупности с налогово-бюджетным стимулированием в Китае и возможностью дополнительных мер ЕС эксперты Bank of America думают, что рискованные активы могут восстановиться.

“Опасения относительно ограниченных возможностей политики как это не странно усилят” влияние смягчения денежно-кредитной политики, отмечают в банке. Фьючерсы на ставки по федеральным фондам показывают, что рынки оценивают в 62% вероятность понижения ставок на 25 б.п. в следующем месяце и в 38% вероятность понижения ставок на 50 б.п.

Чрезвычайное понижение ставки до заседания будет зависеть от дисфункции внешнего рынка, но в Bank of America убеждены, что ФРС будет реагировать.

«Мы убеждены в действиях ФРС – обсуждать можно только время и масштабы», — считают они. Совет директоров Bank of America объявил ежеквартальные дивиденды в размере $0,18 на одну обыкновенную акцию. Последний день покупки бумаг для получения дивидендов – 4 марта 2020 г. Годовая дивидендная доходность может составить 2,17%.

Совет директоров Bank of America объявил ежеквартальные дивиденды в размере $0,18 на одну обыкновенную акцию. Последний день покупки бумаг для получения дивидендов – 4 марта 2020 г. Годовая дивидендная доходность может составить 2,17%.

investor.bankofamerica.com/news-releases/news-release-details/bank-america-declares-quarterly-stock-dividends-22#fbid=t69IDl_WRr_ Целевая цена акций Bank of America составляет около $37,93 - Фридом Финанс

Целевая цена акций Bank of America составляет около $37,93 - Фридом Финанс

Американский кредитор Bank of America зафиксировал снижение прибыли в минувшем квартале.

15 января второй по активам банк США Bank of America (BAC) сообщил о росте разводненной прибыли на акцию на 5% в годовом выражении, несмотря на катастрофические результаты третьего квартала 2019 года, когда было начислено надежное обесценение по совместному предприятию с First Data, которое занималось процессингом для Bank of America. В результате этого чистая прибыль Bank of America за 2019 год составила $27,4 млрд, сократившись на 3% г/г.

После того как СП First Data было приобретено Fiserv (NASDAQ: FISV) в июне 2019 года, компании объявили о раздельном развитии процессингового бизнеса. Процессинговое обслуживание Fiserv будет осуществлять до 2023 года, а в дальнейшем Bank of America придется либо искать нового партнера для совместного предприятия (который, в отличие от Fiserv, обслуживает меньшее число конкурентов), либо организовывать процессинг самостоятельно. В течение 2019 года происходила консолидация компаний, обслуживающих платежи: Fiserv приобрела First Data, Fidelity National Information Services (NYSE: FIS) приобрела Worldpay, и Global Payments (NYSE: GPN) приобрела Total System Services.

Авто-репост. Читать в блоге >>> Прибыль 2019г: $27,430 млрд (-3% г/г).

Прибыль 2019г: $27,430 млрд (-3% г/г).

Bank of America Corporation

On October 25, 2019, there were 8,995,107,401 shares of Bank of America Corporation Common Stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/70858/000007085819000057/bac-930201910xq.htm

Капитализация на 14.01.2020г: $317,707 млрд

Preferred Stock — Привилегированные акции

Series: B, E, F, G, L Convertible, T, U, V, W, X, Y, Z, AA, CC, DD, EE, FF, GG, HH;

Series: 1, 2, 3, 4, 5.

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=capitalsecurities#fbid=G_cSgOYSIvX

Капитализация на 14.01.2020г: ???

Общий долг на 31.12.2017г: $2,014.09 трлн

Общий долг на 31.12.2018г: $2,089.18 трлн

Общий долг на 30.09.2019г: $2,157.94 трлн

Общий долг на 31.12.2019г: $2,169.27 трлн

Выручка 2017г: $87,352 млрд

Выручка 9 мес 2018г: $68,343 млрд

Выручка 2018г: $91,020 млрд

Выручка 9 мес 2019г: $68,895 млрд

Выручка 2019г: $91,244 млрд

Прибыль 2017г: $18,232 млрд

Прибыль 9 мес 2018г: $20,869 млрд

Прибыль 2018г: $28,147 млрд (+54% г/г)

Прибыль 1 кв 2019г: $7,311 млрд

Прибыль 6 мес 2019г: $14,659 млрд

Прибыль 9 мес 2019г: $20,436 млрд

Прибыль 2019г: $27,430 млрд (-3% г/г)

www.sec.gov/Archives/edgar/data/70858/000007085820000003/bac-12312019ex993.htm#s9D6BD1B7D31F5077AFED9880451D309C

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=irol-news&nyo=0#fbid=4Z0Y6Wo85rC

Bank of America Corporation – Дивиденднаяистория, Обыкновенные акции

Declared Ex-Date Record Payable Amount

10/22/2019 12/05/2019 12/06/2019 12/27/2019 $0.18

07/25/2019 09/05/2019 09/06/2019 09/27/2019 $0.18

04/24/2019 06/06/2019 06/07/2019 06/08/2019 $0.15

01/30/2019 30/04/2019 03/01/2019 03/29/2019 $0.15

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=irol-dividends#fbid=Hpb6YJFH1av Bank of America - Прибыль 2019г: $27,430 млрд (-3% г/г)

Bank of America - Прибыль 2019г: $27,430 млрд (-3% г/г)Bank of America Corporation

On October 25, 2019, there were 8,995,107,401 shares of Bank of America Corporation Common Stock outstanding.

https://www.sec.gov/ix?doc=/Archives/edgar/data/70858/000007085819000057/bac-930201910xq.htm

Капитализация на 14.01.2020г: $317,707 млрд

Preferred Stock — Привилегированные акции

Series: B, E, F, G, L Convertible, T, U, V, W, X, Y, Z, AA, CC, DD, EE, FF, GG, HH;

Series: 1, 2, 3, 4, 5.

http://investor.bankofamerica.com/phoenix.zhtml?c=71595&p=capitalsecurities#fbid=G_cSgOYSIvX

Капитализация на 14.01.2020г: ???Общий долг на 31.12.2015г: $1,922 трлн

Общий долг на 31.12.2016г: $ трлн

Общий долг на 30.06.2017г: $914,432 млрд

Общий долг на 30.09.2017г: $927,117 млрд

Общий долг на 31.12.2017г: $2,0014.09 трлн

Общий долг на 31.12.2018г: $2,089.18 трлн

Общий долг на 30.09.2019г: $2,157.94 трлн

Общий долг на 31.12.2019г: $2,169.27 трлн

Выручка 2017г: $87,352 млрд

Выручка 9 мес 2018г: $68,343 млрд

Выручка 2018г: $91,020 млрд

Авто-репост. Читать в блоге >>> ЕЦБ может развернуть курс политики в 2020г. Ждет роста евро до 1,15.

ЕЦБ может развернуть курс политики в 2020г. Ждет роста евро до 1,15.

13.01.2020 21:06

Европейский центральный банк может спровоцировать рост евро, если позднее в 2020 году он откажется от ультрамягкой денежно-кредитной политики, считают в Bank of America.

«Мы видим риск того, что позднее в этом году ЕЦБ может неожиданно занять жесткую позицию, и мы в целом считаем, что в остальном баланс рисков в целом смещен в сторону понижения курса доллара США», — говорят аналитики Bank of America.

Они ожидают, что пара евро/доллар к концу 2020 года вырастет до 1,15 против 1,1128 в настоящее время ввиду ослабления доллара, так как смягчение торговой напряженности между США и Китаем приведет к мировой рефляции.

Ожидается, что первая фаза соглашения между США и Китаем будет подписана в среду.

Прибыль 3 кв 2019г: $5,777 млрд (-19% г/г); Прибыль 9 мес 2019г: 20,436 млрд (-2% г/г).

Прибыль 3 кв 2019г: $5,777 млрд (-19% г/г); Прибыль 9 мес 2019г: 20,436 млрд (-2% г/г).

Bank of America Corp

(NYSE: BAC)

$29.73 +0.59 (+2.02%)

Oct 15, 2019 6:30 PM EDT

http://investor.bankofamerica.com/phoenix.zhtml?c=71595&p=irol-stockquote&cm_re=EBZ-Corp_SocialResponsibility-_-About_Us-_-EI38LT000F_About_Us_Stock_Quote#fbid=G_cSgOYSIvX

Bank of America Corporation

On July 26, 2019, there were 9,308,300,536 shares of Bank of America Corporation Common Stock outstanding.

https://www.sec.gov/ix?doc=/Archives/edgar/data/70858/000007085819000042/bac-630201910xq.htm

Капитализация на 15.10.2019г: $276,736 млрд

Preferred Stock — Привилегированные акции:

Series: B, E, F, G, L Convertible, T, U, V, W, X, Y, Z, AA, CC, DD, EE, FF, GG, HH;

Series: 1, 2, 3, 4, 5.

http://investor.bankofamerica.com/phoenix.zhtml?c=71595&p=capitalsecurities#fbid=G_cSgOYSIvX

Капитализация на 15.10.2019г: ???

Общий долг 31.12.2017г: $2,014.09 трлн

Общий долг 31.12.2018г: $2,089.18 трлн

Общий долг на 30.06.2019г: $2,124.48 трлн

Выручка 2016г: $83,701 млрд

Выручка 9 мес 2017г: $66,916 млрд

Выручка 2017г: $87,352 млрд

Выручка 9 мес 2018г: $68,343 млрд

Выручка 2018г: $91,247 млрд

Выручка 9 мес 2019г: $68,895 млрд

Прибыль 9 мес 2016г: $13,210 млрд

Прибыль 2016г: $17,822 млрд

Прибыль 1 кв 2017г: $5,337 млрд

Прибыль 6 мес 2017г: $10,443 млрд

Прибыль 9 мес 2017г: $15,867 млрд (+20% г/г)

Прибыль 2017г: $18,232 млрд

Прибыль 1 кв 2018г: $6,918 млрд

Прибыль 6 мес 2018г: $13,702 млрд

Прибыль 9 мес 2018г: $20,869 млрд (+32% г/г)

Прибыль 2018г: $28,147 млрд

Прибыль 1 кв 2019г: $7,311 млрд

Прибыль 6 мес 2019г: $14,659 млрд

Прибыль 9 мес 2019г: $20,436 млрд (-2% г/г)

http://investor.bankofamerica.com/financial-information/quarterly-earnings

Bank of America Corporation – Дивиденднаяистория

Declared Ex-Date Record Payable Amount

07/25/19 09/05/19 09/06/18 09/27/19 $0.18

04/24/19 06/06/19 06/07/18 06/08/19 $0.15

01/30/19 30/04/19 03/01/19 03/29/19 $0.15

10/24/18 12/06/18 12/07/18 12/28/18 $0.15

07/26/18 09/06/18 09/07/18 09/28/18 $0.15

04/25/18 05/31/18 06/01/18 06/29/18 $0.12

01/31/18 03/01/18 03/02/18 03/30/18 $0.12

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=irol-dividends#fbid=Hpb6YJFH1av

Прогноз: Прибыль Bank of America в 3 кв покажет снижение на 12,12% г/г

Прогноз: Прибыль Bank of America в 3 кв покажет снижение на 12,12% г/гOCT 9, 2019 5:45 PM EDT

Bank of America (BAC) опубликует отчет за третий квартал 16 октября 2019 года. В этот день, согласно прогнозам, BAC сообщит о прибыли в размере $5,40 миллиардов или $0,58 на акцию, что покажет снижение на 12,12% по сравнению с прошлым годом. Выручка должна составить $22,20 миллиардов, что на 25,4% меньше, чем в прошлом году.

Аналитики ожидают, что годовая прибыль составит $25,23 миллиардов или $2,71 на акцию при выручке $90,80 миллиардов – что покажет увеличение годовой прибыли на 3,83% и уменьшение выручки на 0,49%, соответственно, по сравнению с прошлым годом.

Авто-репост. Читать в блоге >>>

Bank of America - факторы роста и падения акций

Bank of America - описание компании

Bank of America Corporation

investor.bankofamerica.com/phoenix.zhtml?c=71595&p=quarterlyearnings#fbid=c7XqWMObrQZ

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций