| Число акций ао | 462 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 184,1 млрд |

| Опер.доход | – |

| Прибыль | 48,0 млрд |

| Дивиденд ао | 50,63 |

| Дивиденд ап | 0,44 |

| P/E | 3,8 |

| P/B | 0,9 |

| ЧПМ | 6,9% |

| Див.доход ао | 12,8% |

| Див.доход ап | 0,5% |

| Банк Санкт-Петербург Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

ао: 394.97₽ -0.04%ап: 83.8₽ +21.71%

-

Банк Санкт-Петербург отчет 2017. Что я вижу?

Банк Санкт-Петербург отчет 2017. Что я вижу?

Ну чё, отчитался у нас самый дешевый публично торгуемый банк. См. таблицу:

В чем проблема у БСПБ?

Да, прибыль выросла и P/E стал =4. Дешево. Но банк почему-то никогда не платил норм. дивидендов. Видимо усиливал капитальную позицию, апофеозом чего стала допэмиссия в мае 2017 года. Таким образом банк пополнил нормативы капитала до комфортных уровней.

К качеству прибыли БСПБ тоже есть вопросы:

- кредитный портфель почти не вырос

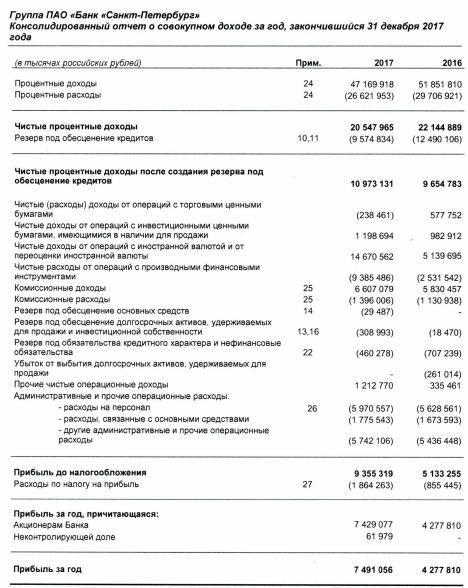

- чистый процентный доход упал -1,6 млрд (у Сбера и ВТБ вырос)

- комисс доход упал -0,5 млрд

- прибыль выросла за счет спекуляций (+2 млрд) и снижения резервирования (+1,3 млрд)

Сильна вовлеченность банка в операции РЕПО = 74,5 млрд руб. Я в этом не разбираюсь, скажите, это точно безрисково?:)

В отличие от явного тренда в ВТБ и Сбере, БСПБ не привлек огромного халявного фондирования в виде новых депозитов от юрлиц, бегущих из БОМПов.

В общем резюме такое:

- банк выглядит дешевым

- но прибыль не выглядит устойчивой

- традиционный банк. бизнес сокращается

- акционеры не верят уже похоже в то что можно чето поделать

- дивидендной политики нормальной почему-то нет, не понимаю почему

На днях писал про приток халявного дармового фондирования в ВТБ в размере +1,5 трлн в виде депозитов от юрлиц.

На днях писал про приток халявного дармового фондирования в ВТБ в размере +1,5 трлн в виде депозитов от юрлиц.

У Банка Санкт-Петербург такой халявы нет.

Юрики стремаются перекладывать депозиты в БСПБ

Корп депозиты выросли за год всего со 145 до 147 млрд руб

депозиты физиков +18 млрд руб

Много БСПБ в РЕПО дает:

Много БСПБ в РЕПО дает:

1 Долговые торговые ценные бумаги заложенные по РЕПО и предоставленные в заем: 22,9 → 47,1 млрд руб

2 Долговые инвестиционные бумаги для продажи, заложенные по РЕПО и предоставленные в заем: 38,9 → 26,4 млрд руб

Кстати, чем 1 от 2 отличаются?

Всего в РЕПО отдано бумаг на 74,5 млрд руб

Тимофей Мартынов,

БСП на дивы напрвляяет 21% от прибыли полученной по рсбу.

Марэк, чето очень мало относительно прибыли

Тимофей Мартынов,

Копейки здесь, а не дивы.

По итогам 2017г где-то по 1,8 руб. получается.

Марэк, как считал? Изменения мажоритариев за год:

Изменения мажоритариев за год:

Менеджмент 52,5% → 50,64%

Савельев А.В. 23,7% → 24,95%

УК Верные друзья 28,74% → 25,53%

East Capital 7,4% → 6,69%

ЕБРР 5,49% → 4,83%

free float 34,61% → 37,84%

Короче бегут с баркаса все крупные акционеры. Менеджмент тоже сокращает долю — это так себе

В общем вся прибавка к прибыли за 2017 год сформирована из:

В общем вся прибавка к прибыли за 2017 год сформирована из:

1. снижения расходов на создание резервов

2. увеличение доходов от спекуляций

комисс и процентный доход сокращаются, т.е. традиционный банк сжимается и тем более не растет — вот что плохо Слабоват отчет.

Слабоват отчет.

кредитный портефль такой же 357 млрд (58% активов)

(-) чистые процентные доходы -1,6 млрд — процентные доходы падают больше чем процентные расходы в отличие от госбанков

(-) комисс доходы -0,5 млрд

(+) резерв под обесценивание -1,3 млрд руб

(+) спекуляции валютой и др цб +2 млрд руб

Много странного дохода по операциям с валютой и убытка по производным

Вообще масштаб операций с ценными бумагами говорит о том, что БСПБ это больше инвестбанк, а инвесторы этого не любят

НАБСОВЕТ БАНКА «САНКТ-ПЕТЕРБУРГ» ДАСТ РЕКОМЕНДАЦИИ ПО ДИВИДЕНДАМ В АПРЕЛЕ, ОНИ БУДУТ СООТВЕТСТВОВАТЬ ДИВИДЕНДНОЙ ПОЛИТИКЕ — ЗАМПРЕД

НАБСОВЕТ БАНКА «САНКТ-ПЕТЕРБУРГ» ДАСТ РЕКОМЕНДАЦИИ ПО ДИВИДЕНДАМ В АПРЕЛЕ, ОНИ БУДУТ СООТВЕТСТВОВАТЬ ДИВИДЕНДНОЙ ПОЛИТИКЕ — ЗАМПРЕД Банк Санкт-Петербург - чистая прибыль +75% и достигла наивысшего результата за всю историю банка, 7,5 млрд рублей за 2017 год,

Банк Санкт-Петербург - чистая прибыль +75% и достигла наивысшего результата за всю историю банка, 7,5 млрд рублей за 2017 год,Банк «Санкт-Петербург» показал лучшую прибыль по МСФО за всю историю

Ключевые показатели:- Чистая прибыль выросла на 75% и достигла наивысшего результата за всю историю Банка 7,5 млрд рублей за 2017 год, в том числе 1,8 млрд рублей составила чистая прибыль 4 квартала 2017 года;

- Рентабельность капитала составила 11,4% за 2017 год;

- Стоимость риска опустилась до 2,7% за 2017 год, наименьшего уровня за последние 3 года;

- Розничный кредитный портфель вырос за 2017 год на 30,8% и составил 71,2 млрд рублей.

пресс-релиз

отчет

Банк Санкт-Петербург отчитается завтра, 22 марта и проведет телеконференцию

Банк Санкт-Петербург отчитается завтра, 22 марта и проведет телеконференцию

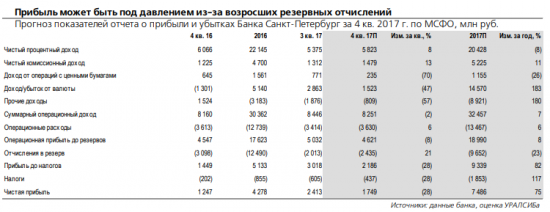

Менее активные торговые операции должны способствовать росту маржи.

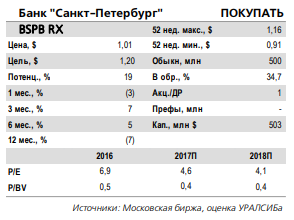

Банк Санкт-Петербург завтра опубликует отчетность за 4 кв. 2017 г. по МСФО и проведет телефонную конференцию. Чистая прибыль, по нашим оценкам, снизится на 28% за квартал (консенсус- прогноз оптимистичнее на 6%), а ROAE составит 10% против 14,6% в 3 кв. Банк уже отмечал уменьшение вклада трейдинговых операций в процентные расходы, и мы ждем дальнейшего роста чистого процентного дохода – на 8% квартал к кварталу. ЧПМ может прибавить 20 б.п. относительно предыдущего квартала. Впрочем, за полный год это все равно предполагает снижение ЧПД на 8%. Комиссионный доход, напротив, может увеличиться как квартал к кварталу, так и год к году – на 13% и 11% соответственно. Расходы должны показать сезонный рост, однако наш прогноз почти не предполагает увеличения относительно 4 кв. 2016 г. За весь 2017 г. расходы, согласно нашим расчетам, вырастут на 6%, что соответствует ожиданиям менеджмента (плюс 6–7%).

Стоимость риска, по-видимому, окажется на верхней границе прогнозного диапазона.

Стоимость риска, по всей видимости, еще не сможет сохранить нисходящий тренд – мы ждем 2,8% за квартал против 2,3% в 3 кв. (консенсус- прогноз равен 2,6%). Это означает, что за весь год стоимость риска может оказаться на отметке 2,7%, то есть на верхней границе данного ранее прогнозного диапазона. Рост кредитования с учетом данных по РСБУ может быть порядка 2% за квартал и 1% за полный год (руководство ожидает стабильного уровня год к году). Розничный кредитный портфель, по нашим оценкам, вырастет примерно на 27% год к году (прогноз составляет более 30%).

Возможны уточняющие комментарии по прогнозу на текущий год.

Менеджмент уже представил прогнозы на этот год (рост кредитования на 5%, увеличение расходов на 5–10%, стоимость риска в размере 2–2,5% и ROAE на уровне 12–14%), но может дать уточняющие комментарии. Мы по-прежнему видим некоторый фундаментальный потенциал роста в акциях банка, однако рентабельность капитала порядка 11% за 2017 г. и ее улучшение на несколько п.п. в 2018 г. сами по себе могут быть недостаточными, чтобы вызвать повышенный интерес к бумагам БСПб.

Уралсиб поступила инфа о дате собрания акционеров БСПБ

поступила инфа о дате собрания акционеров БСПБ

24.05.2018 14:00 — собрание

29.04.2018 — закрытие реестра 22 марта Банк объявит о финансовых результатах по МСФО за 2017 год

22 марта Банк объявит о финансовых результатах по МСФО за 2017 год

Конференц-звонок с инвесторами и аналитиками состоится 22 марта в 16:00 по московскому времени. В конференц-звонке примут участие Константин Баландин, заместитель председателя Правления, Константин Носков, вице-президент-директор Дирекции стратегического развития, и Елена Демичева, управляющий директор, Investor Relations.

Телефонная конференция проводится на английском языке.

Номер для участников: +44 330 336 9105

Conference ID: 6486125

Мероприятие: BSPB FY 2017 IFRS Results

Мы просим Вас регистрироваться за 5–10 минут до начала конференции.

Вебкаст будет доступен в Интернете в прямой трансляции, а затем в записи по адресу:

www.audio-webcast.com/cgi-bin/visitors.ssp?fn=visitor&id=5243 Банк Санкт-Петербург - котировки сохраняют некоторый потенциал роста

Банк Санкт-Петербург - котировки сохраняют некоторый потенциал роста

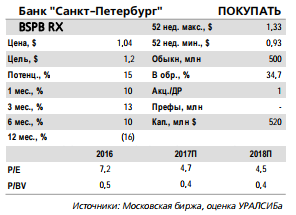

Наблюдательный совет одобрил новую трехлетнюю стратегию

Цель по достижению 15-процентного ROAE остается в силе. Наблюдательный совет Банка Санкт-Петербург 1 февраля одобрил новую стратегию на 2018–2020 гг. В ходе августовских встреч с аналитиками менеджмент уже представил основные параметры этой стратегии, которые остались неизменными – целевой ROAE 15% и фокус на транзакционном бизнесе, доходы от которого могут вырасти на 50%, а их доля в общей выручке – увеличиться с 32% до 38%. Банк планирует нарастить активы на 18% к 2020 г. и утроить рыночную капитализацию (до 75 млрд руб.). Предполагается расширять кредитование (розничное и корпоративное) в массовом сегменте, при этом соотношение Кредиты/Депозиты должно остаться ниже 100% (против 93% на 3 кв. 2017 г.).

Опережающий рост в рознице сохранится. Банк таргетирует стоимость риска ниже 2%, соотношение Расходы/Доходы порядка 40% и рост расходов в пределах 5%, чему должна способствовать еще большая переориентация на онлайн-банкинг. Корпоративные кредиты планируется нарастить за три года на 30 млрд руб. (примерно плюс 10% к уровню 2017 г.), розничные – на 38 млрд руб. (плюс 50% к уровню 2017 г.). Корпоративные счета при этом могут прибавить 15–17%, розничные депозиты – 7–8%. Потребкредитование и кредитные карты, согласно оценкам менеджмента, в 2020 г. составят 28% от розничного портфеля против 20% в 2017 г.

Видим потенциал улучшения нашего прогноза на 2018 г. в части расходов. Руководство также сообщило, что банк выполнил требование АСВ по увеличению капитала минимум на 7,3 млрд руб. в рамках программы докапитализации через ОФЗ. Так, со времени заключения договора с АСВ прибыль банка составила 6,1 млрд руб., и еще 3,2 млрд руб. в капитал первого уровня добавила допэмиссия (в 3 кв. 2017 г. банк провел SPO). В связи с этим БСПб больше не должен выполнять требование по ограничению оплаты труда персонала. На текущий год банк прогнозирует рост кредитного портфеля на 5%, стоимость риска в пределах 2–2,5% и ROAE 12–14%. Наша текущая модель предполагает рентабельность капитала в 2018 г. на уровне около 10% при стоимости риска чуть выше 2%. Впрочем, мы видим потенциал улучшения прогноза по показателю Расходы/Доходы. Котировки еще сохраняют некоторый потенциал роста до нашей целевой цены. Банк опубликует отчетность за 4 кв. по МСФО 22 марта.

Уралсиб Банк Санкт-Петербург - акции банка могут показать хорошую динамику после публикации позитивных результатов по МСФО

Банк Санкт-Петербург - акции банка могут показать хорошую динамику после публикации позитивных результатов по МСФО

Банк Санкт-Петербург утвердил стратегию на 2018-2020

Стратегия утверждена Наблюдательным советом. Она предусматривает следующие целевые показатели к 2020: увеличить активы банка на 17,6% с 2017 до 700 млрд руб., оставшись в числе 20 крупнейших российских банков; нарастить акционерный капитал на 34% до 95 млрд руб., повысив ROE ДО 15% с 12% в 2017 и увеличить выручку от транзакционного бизнеса на 50% до 15 млрд руб. В результате банк ставит задачу увеличить свою рыночную капитализацию в три раза до 75 млрд руб. к 2020, что будет соответствовать мультипликатору P/BV 0,8x против текущего показателя 0,4x.

Банк не пояснил, каким образом будут достигаться эти целевые показатели. Стратегия предполагает умеренный рост кредитного портфеля банка, но фокусируется на быстром росте комиссионного дохода. Это то, на чем сосредоточены и другие крупные банки. Определенно, акции банка могут продемонстрировать существенный рост с текущего уровня, как только инвесторы почувствуют, что стратегия банка реализуется по плану. В настоящий момент его акции самые дешевые в финансовом секторе, и мы считаем, что они могут показать хорошую динамику, если банк опубликует позитивные результаты по МСФО за 4К17-1П18.

АТОН

Банк Санкт-Петербург - факторы роста и падения акций

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Банк больше других выиграл от повышения ставок, т.к. много дешевого фондирования и большая часть кредитов по плавающим ставкам. (14.12.2024)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Доходы банка могут снизится по мере снижения ставок ЦБ (14.12.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

[email protected]

+7 812 332 78 36

Руслан Васильев Управляющий директор Investor Relations

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций