SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

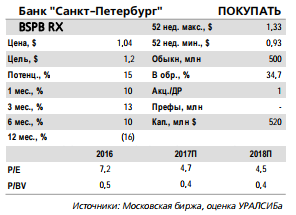

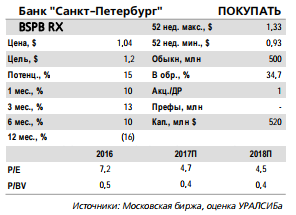

Новости рынков | Банк Санкт-Петербург - котировки сохраняют некоторый потенциал роста

- 05 февраля 2018, 14:31

- |

Наблюдательный совет одобрил новую трехлетнюю стратегию

Цель по достижению 15-процентного ROAE остается в силе. Наблюдательный совет Банка Санкт-Петербург 1 февраля одобрил новую стратегию на 2018–2020 гг. В ходе августовских встреч с аналитиками менеджмент уже представил основные параметры этой стратегии, которые остались неизменными – целевой ROAE 15% и фокус на транзакционном бизнесе, доходы от которого могут вырасти на 50%, а их доля в общей выручке – увеличиться с 32% до 38%. Банк планирует нарастить активы на 18% к 2020 г. и утроить рыночную капитализацию (до 75 млрд руб.). Предполагается расширять кредитование (розничное и корпоративное) в массовом сегменте, при этом соотношение Кредиты/Депозиты должно остаться ниже 100% (против 93% на 3 кв. 2017 г.).

Опережающий рост в рознице сохранится. Банк таргетирует стоимость риска ниже 2%, соотношение Расходы/Доходы порядка 40% и рост расходов в пределах 5%, чему должна способствовать еще большая переориентация на онлайн-банкинг. Корпоративные кредиты планируется нарастить за три года на 30 млрд руб. (примерно плюс 10% к уровню 2017 г.), розничные – на 38 млрд руб. (плюс 50% к уровню 2017 г.). Корпоративные счета при этом могут прибавить 15–17%, розничные депозиты – 7–8%. Потребкредитование и кредитные карты, согласно оценкам менеджмента, в 2020 г. составят 28% от розничного портфеля против 20% в 2017 г.

Цель по достижению 15-процентного ROAE остается в силе. Наблюдательный совет Банка Санкт-Петербург 1 февраля одобрил новую стратегию на 2018–2020 гг. В ходе августовских встреч с аналитиками менеджмент уже представил основные параметры этой стратегии, которые остались неизменными – целевой ROAE 15% и фокус на транзакционном бизнесе, доходы от которого могут вырасти на 50%, а их доля в общей выручке – увеличиться с 32% до 38%. Банк планирует нарастить активы на 18% к 2020 г. и утроить рыночную капитализацию (до 75 млрд руб.). Предполагается расширять кредитование (розничное и корпоративное) в массовом сегменте, при этом соотношение Кредиты/Депозиты должно остаться ниже 100% (против 93% на 3 кв. 2017 г.).

Опережающий рост в рознице сохранится. Банк таргетирует стоимость риска ниже 2%, соотношение Расходы/Доходы порядка 40% и рост расходов в пределах 5%, чему должна способствовать еще большая переориентация на онлайн-банкинг. Корпоративные кредиты планируется нарастить за три года на 30 млрд руб. (примерно плюс 10% к уровню 2017 г.), розничные – на 38 млрд руб. (плюс 50% к уровню 2017 г.). Корпоративные счета при этом могут прибавить 15–17%, розничные депозиты – 7–8%. Потребкредитование и кредитные карты, согласно оценкам менеджмента, в 2020 г. составят 28% от розничного портфеля против 20% в 2017 г.

Видим потенциал улучшения нашего прогноза на 2018 г. в части расходов. Руководство также сообщило, что банк выполнил требование АСВ по увеличению капитала минимум на 7,3 млрд руб. в рамках программы докапитализации через ОФЗ. Так, со времени заключения договора с АСВ прибыль банка составила 6,1 млрд руб., и еще 3,2 млрд руб. в капитал первого уровня добавила допэмиссия (в 3 кв. 2017 г. банк провел SPO). В связи с этим БСПб больше не должен выполнять требование по ограничению оплаты труда персонала. На текущий год банк прогнозирует рост кредитного портфеля на 5%, стоимость риска в пределах 2–2,5% и ROAE 12–14%. Наша текущая модель предполагает рентабельность капитала в 2018 г. на уровне около 10% при стоимости риска чуть выше 2%. Впрочем, мы видим потенциал улучшения прогноза по показателю Расходы/Доходы. Котировки еще сохраняют некоторый потенциал роста до нашей целевой цены. Банк опубликует отчетность за 4 кв. по МСФО 22 марта.Уралсиб

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания