| Число акций ао | 462 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 183,7 млрд |

| Опер.доход | – |

| Прибыль | 48,0 млрд |

| Дивиденд ао | 50,63 |

| Дивиденд ап | 0,44 |

| P/E | 3,8 |

| P/B | 0,9 |

| ЧПМ | 6,9% |

| Див.доход ао | 12,8% |

| Див.доход ап | 0,6% |

| Банк Санкт-Петербург Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

-

Отличный Отчет оказался у Банка. Гораздо лучше ожиданий.

Отличный Отчет оказался у Банка. Гораздо лучше ожиданий.

Банк «Санкт-Петербург» за прошлый год заработал 9,05 млрд руб. чистой прибыли по МСФО, что на 21% больше показателей 2017 г.

В IV квартале 2018 г. по МСФО у Банка 2,6 млрд руб. чистой прибыли.

Дивиденды ожидаются по правилам новой дивидендной политики, а именно: владельцы простых акций должны получить не менее 20% чистой прибыли по МСФО, а владельцы префов должны получить 11% от номинала бумаг.

Суммарно на дивы по итогам 2018 года может быть потрачено 1,8 млрд. руб., что почти в 2 раза выше суммы выплат за 2017 год. Это безусловно радует инвесторов и акционеров Банка.

Дивы ожидаются больше 3 рублей, что соответствует дивидендной доходности в 6-7% годовых. Акции Банка малоликвидны на Бирже, но необходимый пакет частник сможет набрать легко.

В банковском секторе акции Банка являются неплохой идеей. Также за год Банку удалось привлечь средств клиентов на 21%, что выше рынка в 2 раза. Операционные расходы не увеличиваются, растет прибыль от операций на финансовых рынках растет, рентабельность капитала тоже растет.

С такой Чистой прибылью Банк Санкт-Петербург выплатит дивиденды в размере 3,59 руб/акцию, или 6,7%. При этом теоретически есть возможность поднять дивиденд выше, вплоть до 14%.

Сергей Быков, для меня как раз основной вопрос в том, почему они все время столько прибыли направляют в капитал.

Боюсь, есть что-то, чего мы не знаем

P/B = 0,35. Также говорит о серьёзной недооценённости БСПБ.

Сергей Быков, либо указывает на то, что рынок не верит в качество активов, которые легко могут имеющийся капитал «подмыть» скорректировал прогноз по дивидендам БСПБ

скорректировал прогноз по дивидендам БСПБ

smart-lab.ru/dividends/

было 3,4 стало 3,6 руб на акцию

ДД = 6,7%

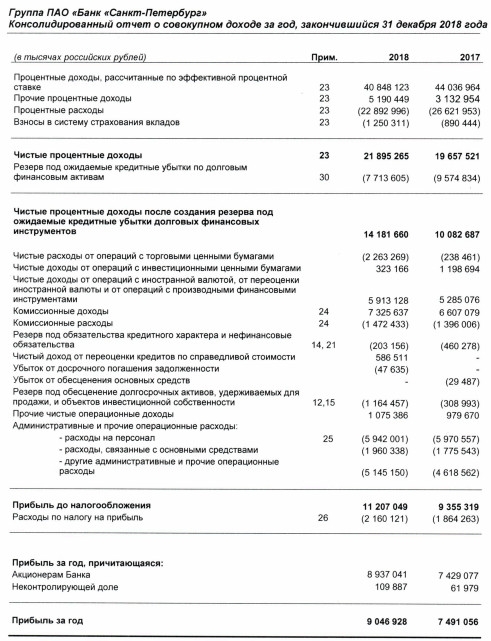

ПАО Банк Санкт-Петербург представил финансовую отчетность за 2018 год по МСФО. Чистые процентные доходы Банка выросли на 11,4% по сравнению с 2017 годом и составили 21,9 млрд.руб.

Чистая прибыль за 2018 год увеличилась на 20,8% по отношению к прошлому году и достигла 9 млрд. рублей. Прибыль на одну акцию составила 17,98 руб., что по отношению к цене обыкновенной акции на конец 2018 года равно 40%.

Собственный капитал, причитающийся акционерам Банка, вырос на 6% по сравнению с 2017 годом. Рентабельность собственного капитала Банка составила 12,8%, а рентабельность продаж достигла 41%. По мультипликаторам акции Банка сильно недооценены и торгуются гораздо ниже балансовой стоимости.

Кредитный портфель Банка увеличился на 5% по сравнению с 2017 годом. Четверть кредитного портфеля Банка составили кредиты, выданные частным лицам, за 2018 год их прирост составил 18% к уровню прошлого года. Следует отметить, что на долю просроченных кредитов частников, задержка платежа по которым составляет более 90 дней, приходится 3,7%, из них по ипотечным кредитам – 1,6%.

Наиболее сильно увеличилась доля кредитов и авансов, выданных предприятиям тяжелого машиностроения и судостроения + 38%, а также организациям на бюджетном финансировании + 71% к уровню 2017 года.

Средства клиентов, размещенные на депозитах, увеличились на 15% по сравнению с прошлым годом. Основную долю, порядка 61%, составили денежные средства физических лиц. Причем приток денег на срочные вклады составил +20%, на текущие счета +25% по сравнению с 2017 годом.

Наибольшую долю в структуре доходов и наибольшую прибыль принес сегмент «Розничные банковские операции», ориентированный на обслуживание физических лиц. Второе и третье место в структуре доходов достались сегменту «Операции на финансовых рынках», ориентированному на торговые операции с финансовыми инструментами, иностранной валютой и ПФИ и сегменту «Корпоративные банковские операции», ориентированному на обслуживание ЮЛ.

В соответствии с Положением о дивидендной политике Банка Санкт-Петербург, сумма средств, направляемая на выплату дивидендов по обыкновенным акциям, должна составлять не менее 20 % чистой прибыли отчетного года по МСФО.

Таким образом, дивидендные выплаты по итогам работы за 2018 год могут составить около 3,6 руб. на акцию (прогноз). По отношению к цене обыкновенной акции на конец 2018 года, дивидендная доходность может достигнуть 8,1%. Тем, кому посчастливилось зайти в актив по более низкой цене, можно рассчитывать на большую доходность. Однако следует учесть, что размер дивидендов может быть скорректирован на фоне выполнения целевых значений по достаточности капитала.

Материал является личным мнением автора, не является рекламой, и не может расцениваться как руководство к каким-либо действиям.

Елена Яцкова, тут мнения особо не видно, комментарий больше похож на пресс-релиз самого банка:) ПАО Банк Санкт-Петербург представил финансовую отчетность за 2018 год по МСФО. Чистые процентные доходы Банка выросли на 11,4% по сравнению с 2017 годом и составили 21,9 млрд.руб.

ПАО Банк Санкт-Петербург представил финансовую отчетность за 2018 год по МСФО. Чистые процентные доходы Банка выросли на 11,4% по сравнению с 2017 годом и составили 21,9 млрд.руб.

Чистая прибыль за 2018 год увеличилась на 20,8% по отношению к прошлому году и достигла 9 млрд. рублей. Прибыль на одну акцию составила 17,98 руб., что по отношению к цене обыкновенной акции на конец 2018 года равно 40%.

Собственный капитал, причитающийся акционерам Банка, вырос на 6% по сравнению с 2017 годом. Рентабельность собственного капитала Банка составила 12,8%, а рентабельность продаж достигла 41%. По мультипликаторам акции Банка сильно недооценены и торгуются гораздо ниже балансовой стоимости.

Кредитный портфель Банка увеличился на 5% по сравнению с 2017 годом. Четверть кредитного портфеля Банка составили кредиты, выданные частным лицам, за 2018 год их прирост составил 18% к уровню прошлого года. Следует отметить, что на долю просроченных кредитов частников, задержка платежа по которым составляет более 90 дней, приходится 3,7%, из них по ипотечным кредитам – 1,6%.

Наиболее сильно увеличилась доля кредитов и авансов, выданных предприятиям тяжелого машиностроения и судостроения + 38%, а также организациям на бюджетном финансировании + 71% к уровню 2017 года.

Средства клиентов, размещенные на депозитах, увеличились на 15% по сравнению с прошлым годом. Основную долю, порядка 61%, составили денежные средства физических лиц. Причем приток денег на срочные вклады составил +20%, на текущие счета +25% по сравнению с 2017 годом.

Наибольшую долю в структуре доходов и наибольшую прибыль принес сегмент «Розничные банковские операции», ориентированный на обслуживание физических лиц. Второе и третье место в структуре доходов достались сегменту «Операции на финансовых рынках», ориентированному на торговые операции с финансовыми инструментами, иностранной валютой и ПФИ и сегменту «Корпоративные банковские операции», ориентированному на обслуживание ЮЛ.

В соответствии с Положением о дивидендной политике Банка Санкт-Петербург, сумма средств, направляемая на выплату дивидендов по обыкновенным акциям, должна составлять не менее 20 % чистой прибыли отчетного года по МСФО.

Таким образом, дивидендные выплаты по итогам работы за 2018 год могут составить около 3,6 руб. на акцию (прогноз). По отношению к цене обыкновенной акции на конец 2018 года, дивидендная доходность может достигнуть 8,1%. Тем, кому посчастливилось зайти в актив по более низкой цене, можно рассчитывать на большую доходность. Однако следует учесть, что размер дивидендов может быть скорректирован на фоне выполнения целевых значений по достаточности капитала.

Материал является личным мнением автора, не является рекламой, и не может расцениваться как руководство к каким-либо действиям.

Банк Санкт-Петербург - во 2 п/г будет секьюритизировать ипотечные бумаги на сумму до 10 млрд руб

Банк Санкт-Петербург - во 2 п/г будет секьюритизировать ипотечные бумаги на сумму до 10 млрд руб

Банк "Санкт-Петербург" во втором полугодии 2019 года планирует секьюритизировать ипотечные бумаги на сумму до 10 миллиардов рублей.

зампред правления банка Константин Баландин:«Второе полугодие. Чуть-чуть, может, побольше. Я думаю так, до 10 миллиардов»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={DA2D7EBA-A0B2-430F-BC6F-26DF1EA6446E}

читать дальше на смартлабе Цель по бумагам банка Санкт-Петербург - 60 рублей - Финам

Цель по бумагам банка Санкт-Петербург - 60 рублей - Финам

Российский рынок не пестрит особыми идеями.

Но сейчас выделяются бумаги банка «Санкт-Петербург» ввиду позитивной отчетности, которая была опубликована сегодня утром. Чистая прибыль банка выросла до исторического максимума. Это может создать позитивное трендовое движение по акциям.

Входить мы рекомендуем на 20% от портфеля. Цель по бумагам – 60 рублей.

Бикташев Расим

ГК «ФИНАМ»

читать дальше на смартлабе Банк Санкт-Петербург - дивиденды за 2018 г могут вырасти в 2,2 раза, до 1,8 млрд руб

Банк Санкт-Петербург - дивиденды за 2018 г могут вырасти в 2,2 раза, до 1,8 млрд руб

Дивиденды банка "Санкт-Петербург" по итогам 2018 года в связи с принятием новой дивидендной политики могут составить 1,8 миллиарда рублей — это в 2,21 раза больше по сравнению с выплатами за 2017 год.

пресс-служба банка:«Рекордную прибыль в 9 миллиардов рублей по МСФО важно рассматривать с учетом новой дивидендной политики банка „Санкт-Петербург“, которая была принята 29 ноября 2018 года. Если раньше дивиденды платились на уровне 20% из прибыли по РСБУ, то в этом году сама база для выплат акционерам увеличится более чем на 50%»

«По старой дивидендной политике акционеры должны были бы получить 1,04 миллиарда рублей в виде дивидендов, а по новой, в случае одобрения итоговой выплаты набсоветом и годовым собранием акционеров на уровне 20%, она составит 1,8 миллиарда рублей. По сравнению с выплатой 811,5 миллиона рублей дивидендов в 2017 году это в 2,21 раза больше»,

https://emitent.1prime.ru/News/NewsView.aspx?GUID={70989A47-F78A-4000-98BF-917108B71347}

читать дальше на смартлабе Конкурс отчетов на нашем форуме акций каждый день!

Конкурс отчетов на нашем форуме акций каждый день!

В понедельник были отчеты Энел и ФСК. По первому суперкомментарий написал Konstantin , по второму снова приз берет alexandrE, хотя мы ему уже и давали приз за камент по РСБУ отчету ФСК!

Вчера вышли отчеты ЛСР и МТС. Пока не выбирал победителя.

Сегодня комментируем: Фосагро, КуйбышевАзот, Банк Санкт-Петербург, Росбанк, X5 Retail.

Особое внимание на неликвиды! Думаю, там будет проще взять приз, написав всего 1 достойный комментарий до конца дня!:)))

smart-lab.ru/forum/PHOR

smart-lab.ru/forum/KAZT

smart-lab.ru/forum/ROSB

smart-lab.ru/forum/BSPB

smart-lab.ru/forum/FIVE

лучшие комментарии к каждому из отчетов, написанные сегодня до конца дня, зарабатывают ₽1000!

оххх боюсь разорюсь!:))

читать дальше на смартлабе

Тимофей Мартынов, там так сходу посчитать можно далеко не все… ибо все остальное это сложение показателей по счетам…

Тимофей Мартынов, там так сходу посчитать можно далеко не все… ибо все остальное это сложение показателей по счетам…

Smoketrader, а есть какие то способы исходя из публичной отчетности оценить качество активов?

а то у нас куча банков живет живет, а потом бабах, оказывается что кредиты выдавались связанным юрлицам и тп

Тимофей Мартынов, качество в публичке сложновато оценить. Скорее кэптивность — увеличение/снижение.

На самом деле, то что я описал отчасти затрагивает этот вопрос...

Т.е. норматив Н3 по формулам пересчета — «сглаживает» активы и пассивы. Получается зачастую, что Н3 существенно больше, чем прямое соотношение ЛАТ и ОВТ. А, к примеру, у кэптивных банков (Тойота, БНП Париба, АйСиБиСи) Н3 = отношению ЛАТ/ОВТ...

При этом, высокое соотношение ЛАТ к ОВТ — выше 140 — я бы считал «техническим». Тем более, что если пересчитывать по балансовым счетам, то реально ликвидных активов меньше… И соотношение к пассивам — хуже.

Также надо смотреть структуру кредитного портфеля по срокам и суммам. Так можно «обнаружить» схематоз.

Длинные бонды нерезов — зачастую это схема вывода капитала.

Суборд в капитале — на какие средства живет банк? Свои или чьи-то?

У БСПб доля суборда в капитале (200.7/000 — строки в 135ф) = 20,33%.

Нормально. Понятийная норма до 30%, до 40% — наблюдение. Выше — хуже.

У МКБ, к примеру эта доля в районе 38% давно болтается.

Smoketrader, блин, так сходу тяжело врубится.

Надо сесть и внимательно все посчитать Тимофей Мартынов, качество в публичке сложновато оценить. Скорее кэптивность — увеличение/снижение.

Тимофей Мартынов, качество в публичке сложновато оценить. Скорее кэптивность — увеличение/снижение.

На самом деле, то что я описал отчасти затрагивает этот вопрос...

Т.е. норматив Н3 по формулам пересчета — «сглаживает» активы и пассивы. Получается зачастую, что Н3 существенно больше, чем прямое соотношение ЛАТ и ОВТ. А, к примеру, у кэптивных банков (Тойота, БНП Париба, АйСиБиСи) Н3 = отношению ЛАТ/ОВТ...

При этом, высокое соотношение ЛАТ к ОВТ — выше 140 — я бы считал «техническим». Тем более, что если пересчитывать по балансовым счетам, то реально ликвидных активов меньше… И соотношение к пассивам — хуже.

Также надо смотреть структуру кредитного портфеля по срокам и суммам. Так можно «обнаружить» схематоз.

Длинные бонды нерезов — зачастую это схема вывода капитала.

Суборд в капитале — на какие средства живет банк? Свои или чьи-то?

У БСПб доля суборда в капитале (200.7/000 — строки в 135ф) = 20,33%.

Нормально. Понятийная норма до 30%, до 40% — наблюдение. Выше — хуже.

У МКБ, к примеру эта доля в районе 38% давно болтается.

Банк СПб:

Текущее состояние по банковской отчетности (101ф, 123ф, 135ф.)

Мгновенная ликвидность:

Ликвидные активы — 205,5 млрд., Обязательства до востребования — 326,6 млрд. ЛА/ОВ = 62,93% (так себе, но не критично).

Текущая ликвидность (до 30 дней):

ЛАТ — 160,3 млрд., ОВТ — 268,2 млрд. = 59,77% (низковато)

Н3 — 135,27% (сглаженные доп.формулами ЛАТ и ОВТ) — Н3 — обязательный норматив, и будь он не сглажен — все бы регулярно «вылетали»...

В целом, банки присылают обоснование для пересчета низкого ЛАТ или Н3, основанное на 180-И (корректировка на портфель ц.б., оцениваемых по амортизируемой стоимости).

Хотя, при пересчете по счетам Ликвидные активы плюс Защищенный капитал составляют у банка всего 223,4 млрд., тогда как Суммарные обязательства порядка 581,4 млрд.

С т.з. оперативного управления необеспеченными сделками или авансовыми расчетами с банком нужно принимать во внимание низкие соотношения данных показателей.

Также, у БСПб, по отчетности на 01.02.19 — отрицательная позиция на рынке МБК -63,2 млрд., что не критично, поскольку перекрывается высоколиквидными активами.

Доля просрочки в составе ссуд порядка 4% и более-менее стабильна со средней 18,1 млрд. за 6 отчетных периодов.

Вцелом, состояние достаточно стабильное. Хотя, есть некоторая озабоченность относительно ликвидности. Через неделю выйдет в публичный доступ отчетность на 01.03.19 — посмотрим изменения.

Smoketrader, а есть какие то способы исходя из публичной отчетности оценить качество активов?

а то у нас куча банков живет живет, а потом бабах, оказывается что кредиты выдавались связанным юрлицам и тп Банк СПб:

Банк СПб:

Текущее состояние по банковской отчетности (101ф, 123ф, 135ф.)

Мгновенная ликвидность:

Ликвидные активы — 205,5 млрд., Обязательства до востребования — 326,6 млрд. ЛА/ОВ = 62,93% (так себе, но не критично).

Текущая ликвидность (до 30 дней):

ЛАТ — 160,3 млрд., ОВТ — 268,2 млрд. = 59,77% (низковато)

Н3 — 135,27% (сглаженные доп.формулами ЛАТ и ОВТ) — Н3 — обязательный норматив, и будь он не сглажен — все бы регулярно «вылетали»...

В целом, банки присылают обоснование для пересчета низкого ЛАТ или Н3, основанное на 180-И (корректировка на портфель ц.б., оцениваемых по амортизируемой стоимости).

Хотя, при пересчете по счетам Ликвидные активы плюс Защищенный капитал составляют у банка всего 223,4 млрд., тогда как Суммарные обязательства порядка 581,4 млрд.

С т.з. оперативного управления необеспеченными сделками или авансовыми расчетами с банком нужно принимать во внимание низкие соотношения данных показателей.

Также, у БСПб, по отчетности на 01.02.19 — отрицательная позиция на рынке МБК -63,2 млрд., что не критично, поскольку перекрывается высоколиквидными активами.

Доля просрочки в составе ссуд порядка 4% и более-менее стабильна со средней 18,1 млрд. за 6 отчетных периодов.

Вцелом, состояние достаточно стабильное. Хотя, есть некоторая озабоченность относительно ликвидности. Через неделю выйдет в публичный доступ отчетность на 01.03.19 — посмотрим изменения.

Банк Санкт-Петербург - лучшая прибыль в 2018 г по МСФО за всю историю

Банк Санкт-Петербург - лучшая прибыль в 2018 г по МСФО за всю историюДанные Консолидированной отчетности по МСФО за 2018 год банк Санкт-Петербург

Ключевые показатели:- Чистая прибыль выросла на 21% и достигла 9,0 млрд рублей, наивысшего результата за всю историю Банка;

- Стоимость риска опустилась до 1,9%, наименьшего уровня за последние 5 лет;

- Чистый процентный доход составил 21,9 млрд рублей, что выше результата 2017 года на 11,4%;

- Чистый комиссионный доход составил 5,9 млрд рублей, что выше результата 2017 года на 12,3%;

https://www.bspb.ru/news/2019/03/20/

читать дальше на смартлабе Распишу основные данные:

Распишу основные данные:

Капитализация 26,6 млрд. руб.

Активы 673,4 млрд. руб.

Кредитный портфель 371 млрд. руб. Рост на 3.7% г/г.

Депозиты 406,7 млрд. руб. Увеличились на 15.2%

Наличность 37,2 млрд. руб.

Капитал 75,6 млрд. руб. Рост на 6,7%

Чистая прибыль 9,05 млрд. руб. Рост на 20.7%

Мультипликаторы:

ROE = 12%. А было 11,4%. Банк генерирует 12 копеек прибыли на 1 рубль капитала. Это не очень много.

P/E = 2,92. Указывает на сильную недооценённость банка.

P/B = 0,35. Также говорит о серьёзной недооценённости БСПБ. Рынок оценивает компанию почти втрое дешевле чем стоят внутренние ресурсы компании

С такой Чистой прибылью Банк Санкт-Петербург выплатит дивиденды в размере 3,59 руб/акцию, или 6,7%. При этом теоретически есть возможность поднять дивиденд выше, вплоть до 14%.

Продолжаю держать акции этого банка. По мультипликаторам он остаётся сильно недооценённым. Дивиденды в этом году были увеличены вдвое. Руководство банка заявило что будет вести политику направленную на увеличение капитализации. Поэтому полагаю дивиденды за 2019 год могут быть ещё выше. Также было объявлено что наблюдательный совет два раза в год будет рассматривать вопрос обратного выкупа акций. Банк намерен аннулировать выкупленные акции. Все эти меры способны оказать положительное влияние на котировки. Ожидаю цену 60р за акцию на горизонте в полгода.

Вышел отчёт www.bspb.ru/investors/financial-statements/IFRS/IFRS_2018_rus.pdf

Вышел отчёт www.bspb.ru/investors/financial-statements/IFRS/IFRS_2018_rus.pdf

Из него можно судить что Чистая прибыль увеличилась на 20,7%, до 9 046 928 000 руб, а собственный капитал банка увеличился на 6.7%, до 75,6 млрд. руб.

Вряд ли отчетность банка Санкт-Петербург станет большим сюрпризом для рынка - Альфа-Банк

Вряд ли отчетность банка Санкт-Петербург станет большим сюрпризом для рынка - Альфа-Банк

Банк «Санкт-Петербург» завтра представит финансовые результаты за 4К18 по МСФО и проведет телефонную конференцию с менеджментом. Хотя мы ожидаем, что маржа за 4К18 будет находиться под давлением в результате повышения стоимости фондирования, поддержку сильному росту чистой прибыли (+42% г/г при ROAE 13,3%) может оказать сильный доход от трейдинга и снижение отчислений в резервы.

Учитывая что наш прогноз чистой прибыли на 2% превышает консенсус-прогноз, мы сомневаемся, что отчетность станет большим сюрпризом для рынка. В то же время любые комментарии менеджмента по дивидендным выплатам за 2018 г. и потенциальному выкупу акций рынок воспримет позитивно.

При коэффициенте достаточности капитала N1.2 на уровне 9,25% на 1 февраля (10,3% с учетом аудированной чистой прибыли за 2018 г., что выше целевого для банка уровня, равного 9,75%), мы считаем, что банк может направить на дивиденды 20% чистой прибыли по МСФО и рассмотреть еще один обратный выкуп акций. При этом мы считаем, что дивидендная доходность составит 7% на трехмесячном горизонте (против исторических 2-3%). В то же время оценки стоимости банка по-прежнему низкие: 0,3x 2019П P/BV и 2,6x 2019П P/E предполагают дисконт 20-30% к средним мультипликаторам 2017-2018 гг.

читать дальше на смартлабе Банк Санкт-Петербург: позиция по капиталу достаточно комфортная для выплаты дивидендов и выкупа акций

Банк Санкт-Петербург: позиция по капиталу достаточно комфортная для выплаты дивидендов и выкупа акцийСтоимость риска может оказаться ближе к нижней границе прогнозного диапазона менеджмента. Банк Санкт-Петербург завтра опубликует отчетность за 4 кв. 2018 г. по МСФО. Мы прогнозируем рост чистой прибыли на 18% за квартал (при этом она может остаться чуть ниже локального максимума, достигнутого во 2 кв.), рынок ориентируется на такую же динамику. ROAE может составить 13% в 4 кв. против 11% в 3 кв. и 14% (это также локальный максимум) во 2 кв.Мы полагаем, что банк увеличил ЧПМ на 10 б.п. за квартал до 4% и при этом снизил стоимость риска примерно до 2% (-20 б.п. за квартал), что предполагает годовой показатель, соответствующий нижней границе прогнозного диапазона менеджмента (2–2,2%).

Расходы/Доходы по итогам года может превысить 40%. Чистые комиссии могли замедлить рост год к году с 13% в 3 кв. до 10%, за весь год это предполагает рост на 12% (что соответствует оценкам менеджмента по увеличению показателя более чем на 10%). Коэффициент Расходы/Доход может превысить прогнозируемые менеджментом 40% по итогам года. Наша оценка – 42% как за год, так и за квартал. Рост расходов по итогам года может составить около 6%. Судя по отчетности по РСБУ, квартал не был отмечен активным ростом корпоративных кредитов, несмотря сделанные ранее комментарии менеджмента о более конкурентном, чем прежде, уровне ставок (впрочем, на динамику могли повлиять списания).

читать дальше на смартлабе

Банк Санкт-Петербург - факторы роста и падения акций

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Банк больше других выиграл от повышения ставок, т.к. много дешевого фондирования и большая часть кредитов по плавающим ставкам. (14.12.2024)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Доходы банка могут снизится по мере снижения ставок ЦБ (14.12.2024)

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

[email protected]

+7 812 332 78 36

Руслан Васильев Управляющий директор Investor Relations

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций