| Число акций ао | 1 898 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 3,4 млрд |

| Опер.доход | 3,2 млрд |

| Прибыль | 0,7 млрд |

| Дивиденд ао | – |

| P/E | 5,0 |

| P/B | 0,8 |

| ЧПМ | – |

| Див.доход ао | 0,0% |

| КарМани (СТГ) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

КарМани (СТГ) акции

-

Можно пояснить, что значит акции будут предлагаться поэтапно? Это будет как торги на бирже в стакане? Только будут вылезать офера постепенно и дороже и больше? Чтоб купить надо заранее подать заявку или 3 июля просто брать на бирже с оферов?

Можно пояснить, что значит акции будут предлагаться поэтапно? Это будет как торги на бирже в стакане? Только будут вылезать офера постепенно и дороже и больше? Чтоб купить надо заранее подать заявку или 3 июля просто брать на бирже с оферов? CarMoney - параметры листинга

CarMoney - параметры листингаНа прошлой неделе мы с вами хорошенько прожарили компанию CarMoney, которая готовится выйти на Московскую биржу. Сделали фундаментальный анализ и поговорили о перспективах бизнеса. Вчера стало известно о параметрах планируемого листинга. Их то мы сегодня и разберем.

Итак, 3 июля инвесторам станут доступны к покупке обыкновенные акции ПАО «СмартТехГрупп» под торговым тикером CARM. СТГ принадлежит 100% актива ООО МФК «КарМани», работающего под брендом финтех-сервиса CarMoney. Оценка компании составляет 6 млрд рублей и 10% от текущего капитала будет размещено на бирже.

Привлеченные от продажи акций средства будут направлены на реализацию долгосрочной стратегии развития и улучшения уровня достаточности капитала. Получится своего рода «кэш ин», что является максимально правильным решением в данном случае. Динамично развивающемуся бизнесу требуется дополнительная ликвидность, которая позволит нарастить денежные потоки и улучшить эффективность.

Акции будут предлагаться поэтапно с начальной ценой в 2,37 руб. и вплоть до 3,16 руб. Всего будет размещена 21 заявка. То есть продажи будут осуществляться поэтажно, лесенкой. Количество предложенных акций на каждой ступени будет расти, поэтому если хотите приобрести акции по более выгодной цене, стоит поспешить с покупкой.

Авто-репост. Читать в блоге >>> CarMoney - параметры листинга

CarMoney - параметры листингаНа прошлой неделе мы с вами хорошенько прожарили компанию CarMoney, которая готовится выйти на Московскую биржу. Сделали фундаментальный анализ и поговорили о перспективах бизнеса. Вчера стало известно о параметрах планируемого листинга. Их то мы сегодня и разберем.

Итак, 3 июля инвесторам станут доступны к покупке обыкновенные акции ПАО «СмартТехГрупп» под торговым тикером CARM. СТГ принадлежит 100% актива ООО МФК «КарМани», работающего под брендом финтех-сервиса CarMoney. Оценка компании составляет 6 млрд рублей и 10% от текущего капитала будет размещено на бирже.

Привлеченные от продажи акций средства будут направлены на реализацию долгосрочной стратегии развития и улучшения уровня достаточности капитала. Получится своего рода «кэш ин», что является максимально правильным решением в данном случае. Динамично развивающемуся бизнесу требуется дополнительная ликвидность, которая позволит нарастить денежные потоки и улучшить эффективность.

Акции будут предлагаться поэтапно с начальной ценой в 2,37 руб. и вплоть до 3,16 руб. Всего будет размещена 21 заявка. То есть продажи будут осуществляться поэтажно, лесенкой. Количество предложенных акций на каждой ступени будет расти, поэтому если хотите приобрести акции по более выгодной цене, стоит поспешить с покупкой.

Авто-репост. Читать в блоге >>> CarMoney выходит на биржу

CarMoney выходит на биржу

CarMoney выходит на Московскую биржу с акциями на 600 млн рублей.

Компания специализируется на кредитах под залог автомобилей.

Инвестором компании является Людмила Очеретная, бывшая жена Владимира Путина.

Схема размещения акций не является IPO, а представляет собой прямой листинг.

Финансовые показатели CarMoney за 2022 год: выручка 2,48 млрд рублей, чистая прибыль 391 млн рублей.

Оценка стоимости компании составляет 6,5 млрд рублей.

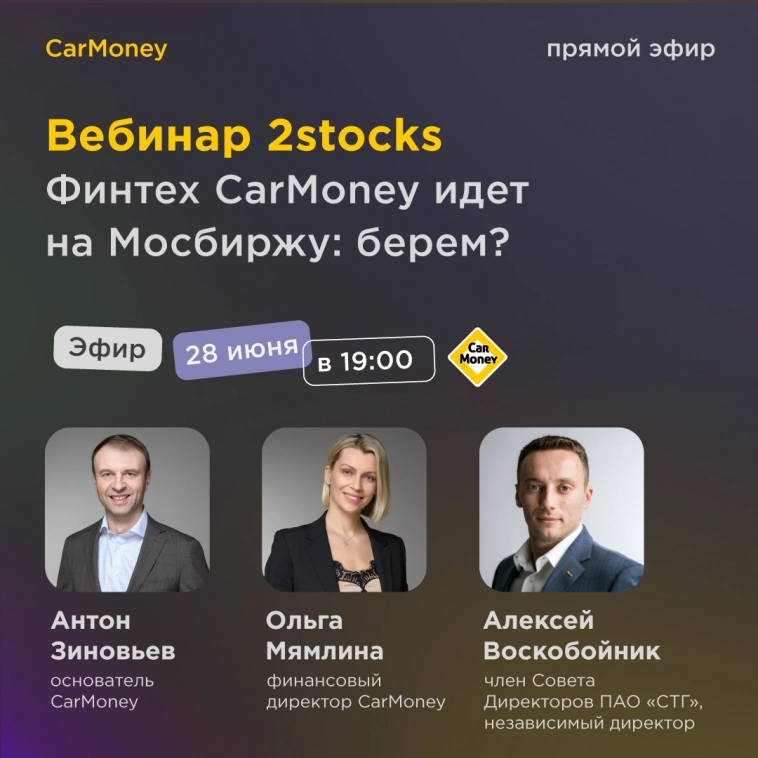

Авто-репост. Читать в блоге >>> Про акции CarMoney на вебинаре 2stocks

Про акции CarMoney на вебинаре 2stocksСегодня в 19:00 Сергей Попов a.k.a malishok в прямом эфире разберет:

– какие перспективы у финтеха на инвестиционном рынке;

– зачем компании деньги инвесторов;

– почему выдача займов под залог авто – это устойчивый и предсказуемый бизнес.Финтех CarMoney идет на Мосбиржу: берем? – регистрируемся и присоединяемся к вебинару. Менеджмент финтеха ответит на все вопросы.

Авто-репост. Читать в блоге >>> До DPO на Мосбирже остается 4 дня!

До DPO на Мосбирже остается 4 дня!А это значит, что у Антона Зиновьева и Ольги Мямлиной еще есть время, чтобы рассказать

– о деталях размещения акций CarMoney;

– про задачи компании на фондовом рынке

и познакомить инвесторов с особенностями сегмента автозаймов.Спикеры уже готовятся к прямому эфиру, который начнется в 17:00. А чат-бот уже собирает ваши вопросы. На самые интересные обязательно ответят в трансляции.

Авто-репост. Читать в блоге >>> SmartTechGroup / ПАО «СмартТехГрупп» — материнская компания финтех-сервиса CarMoney.

SmartTechGroup / ПАО «СмартТехГрупп» — материнская компания финтех-сервиса CarMoney.

Учреждена в октябре 2022 года.

Головной офис — в г. Москве.

smarttechgroup.pro/about

СмартТехГрупп – мсфо

СмартТехГрупп – мсфо

Номинал 1 руб

1 897 728 046 + 600 000 000 (05.06.2023г) = 2 497 728 046 обыкновенных акций

www.e-disclosure.ru/portal/event.aspx?EventId=5QHkDrLqZ0OzXhSbv-CCYXg-B-B

smarttechgroup.pro/disclosure/ustav-i-pravoustanavlivayushie-documenty

Всего будет размещена 21 заявка в широком ценовом диапазоне с начальной ценой 2,37 рублей за акцию и конечной – 3,16 рублей за акцию.

carmoney.ru/o-kompanii/nashi-novosti/pao-smarttekhgrupp-carmoney-obyavlyayet-o-parametrakh-planiruyemoy-prodazhi-yego-aktsionerami-obyknovennykh-aktsiy-v-ramkakh-listinga-na-mosbirzhe

Капитализация, по средней цене размещения 2,77 руб – 03.07.2023г: 6,919 млрд руб

Общий долг на 31.12.2021г: 2,954 млрд руб

Общий долг на 31.12.2022г: 3,112 млрд руб

Общий долг на 31.03.2023г: 3,249 млрд руб

Выручка 2021г: 2,455 млрд руб

Выручка 1 кв 2022г: 566,28 млн руб

Выручка 2022г: 2,477 млрд руб

Выручка 1 кв 2023г: 666,46 млн руб

Прибыль 2021г: 249,43 млн руб

Прибыль 1 кв 2022г: 58,15 млн руб

Прибыль 2022г: 389,82 млн руб

Прибыль 1 кв 2023г: 127,95 млн руб

smarttechgroup.pro/disclosure/finansovaya-otchetnost

e-disclosure.ru/portal/company.aspx?id=38808

Публичное акционерное общество «СмартТехГрупп», www.smarttechgroup.pro, (сокращенное фирменное наименование – ПАО «СТГ», далее также – «Компания», а совместно с принадлежащим ему на 100% дочерним обществом и единственным существенным активом ООО МФК «КарМани», работающим под брендом финтех-сервис CarMoney, – «Группа»), объявляет о параметрах планируемой продажи его акционерами обыкновенных акций Компании в рамках листинга на Московской бирже.

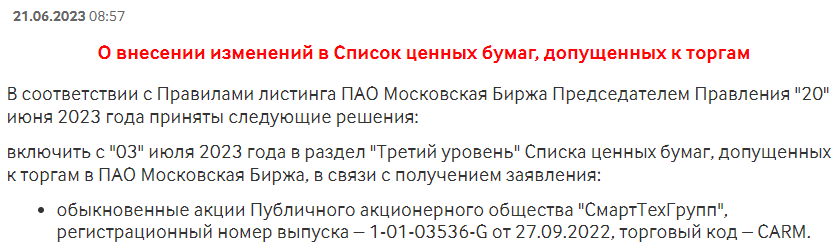

Продавцом акций выступит специально уполномоченная компания. Общий объем предложенных акций будет эквивалентен 600 млн рублей, что составит порядка 10% от текущего капитала ПАО «СТГ». 21 июня обыкновенные акции ПАО «СТГ» были включены в список ценных бумаг, допущенных к торгам ПАО «Московская Биржа» с 3 июля 2023 года. Торговый код (тикер) — CARM. Торги и расчеты будут проводиться в российских рублях.

Акции Компании будут предлагаться с поэтапным, заранее установленным увеличением цены и объема каждого транша. Всего будет размещена 21 заявка в широком ценовом диапазоне с начальной ценой 2,37 рублей за акцию и конечной – 3,16 рублей за акцию.

Антон Зиновьев, основатель финтех-сервиса CarMoney и акционер ПАО «СТГ», прокомментировал:

carmoney.ru/o-kompanii/nashi-novosti/pao-smarttekhgrupp-carmoney-obyavlyayet-o-parametrakh-planiruyemoy-prodazhi-yego-aktsionerami-obyknovennykh-aktsiy-v-ramkakh-listinga-na-mosbirzhe

Беседа с эмитентом

Беседа с эмитентомСегодня член Совета АВО Александр Рыбин провел прямой эфир с эмитентом CarMoney по вопросу IPO 3 июля 2023 г.

Смотрите запись эфира на нашем канале в Youtube

Авто-репост. Читать в блоге >>> CarMoney вернулись с параметрами директ листинга

CarMoney вернулись с параметрами директ листингаОбщий объём предложенных акций будет эквивалентен 600 млн рублей, что составит порядка 10% от текущего капитала. Акции будут предлагаться с поэтапным, заранее установленным увеличением цены и объёма каждого транша. Всего будет размещена 21 заявка в широком ценовом диапазоне с начальной ценой 2,37 рублей за акцию и конечной – 3,16 рублей за акцию. Если бы равными долями, то средняя была бы 2,765 рублей за акцию. Но поэтапное повышение, скорее всего, средняя посчитана как 3 рубля (200 млн акций). Лотность не сообщается, думаю, что будет либо 100 (более вероятно), либо 1000 (менее вероятно) штук в лоте. Хотя в приложении Альфы пока что указан цена 2,34 и 1 лот = 1 шт. Но это ничего не значит.

🧮 При оценке компании в 5,3 млрд они себя оценивают в 6 млрд. Ну, это нормально. Наверное.

При учёте довольно скромного объёма полагаю, что продадут все акции. Например, на IPO Genetico предложила инвесторам на первичном размещении 10 млн акций (12% от капитала компании) по 17,88 за штуку и привлекла 178,8 млн, а её рыночная капитализация в день размещения составила ₽1,48 млрд.

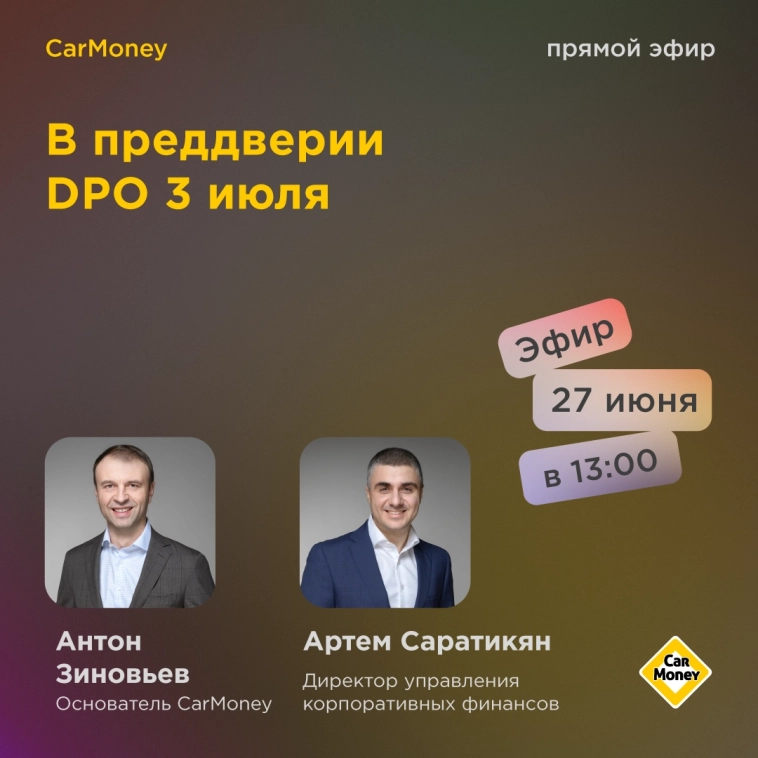

Авто-репост. Читать в блоге >>> CarMoney в прямом эфире GoodBonds

CarMoney в прямом эфире GoodBondsОбсудим выход на биржу и параметры размещения с основателем финтеха Антоном Зиновьевым и директором управления корпоративных финансов Артемом Саратикяном.

Присоединяйтесь: t.me/GoodBonds?videochat

Эфир уже сегодня в 13:00.

Авто-репост. Читать в блоге >>> CarMoney объявляет о параметрах планируемой продажи его акционерами обыкновенных акций в рамках листинга на Мосбирже - пресс-релиз компании

CarMoney объявляет о параметрах планируемой продажи его акционерами обыкновенных акций в рамках листинга на Мосбирже - пресс-релиз компанииПАО «СмартТехГрупп» (CarMoney) объявило о планируемой продаже 10% своих акций на Московской бирже. Общий объем предложенных акций составит 600 млн рублей. Акции будут размещены поэтапно с ценовым диапазоном от 2,37 до 3,16 рублей за акцию.

Средства, привлеченные от продажи, будут направлены на развитие дочерней компании CarMoney. Рынок займов под залог автомобилей в России оценивается в 1,9 трлн рублей, и CarMoney видит потенциал для роста на 94% незанятого рынка.

Авто-репост. Читать в блоге >>> CarMoney объявляет параметры продажи обыкновенных акций в рамках листинга на Мосбирже

CarMoney объявляет параметры продажи обыкновенных акций в рамках листинга на Мосбирже

Торги начнутся 3 июля под тикером CARM.Общий объем предложенных акций эквивалентен 600 млн рублей. Это составит порядка 10% от текущего капитала компании.

Акции будут размещаться с поэтапным, заранее установленным увеличением цены и объема каждого транша.

На бирже ожидается 21 заявка с начальной ценой – 2,37 рублей за акцию и конечной – 3,16 рублей за акцию.

Организаторами размещения выступают АО «Открытие Брокер» и АО ИФК «Солид».

Подробнее

Авто-репост. Читать в блоге >>> Инвестиционная история CarMoney

Инвестиционная история CarMoneyФинтех уже 6 лет на рынке инвестиций.

В 2017 году компания разместила первый выпуск облигаций на Московской бирже на сумму 300 млн рублей.

Потом:

🔸 в 2018-ом был второй выпуск на 300 млн;

🔸 3-й выпуск облигаций в 2019-ом на сумму 250 млн рублей;

🔸 4-й — на сумму 400 млн в 2021-ом;

🔸 и 5-й выпуск облигаций на 275 млн рублей в 2022-ом.Также в 2017 году CarMoney заключила самую крупную частную инвестиционную сделку России в отрасли (по версии Inc. Russia) и привлекла $10 млн в капитал.

В начале 2023 года материнская компания финтеха привлекла 229 млн рублей в ходе закрытого раунда на платформе Rounds. CarMoney стала первой в своем сегменте, кто использовал такой инструмент.

CarMoney всегда выполняет свои обязательства перед инвесторами. В 2022 году компания погасила первый и третий выпуски облигаций.А в этом году и второй. Доходы за четвертый и пятый выпуски выплачиваются в полном объеме и в срок.

Выплаченный купонный доход по выпускам на 31 декабря 2022 году достиг 630 млн. А всего инвесторы получили уже более 2 млрд рублей дохода.

Авто-репост. Читать в блоге >>> Доход за 9-й купонный период 5-го выпуска облигаций выплачен!

Доход за 9-й купонный период 5-го выпуска облигаций выплачен!

📌 Общий размер выплат – 3, 858 млн рублей.

📌 Размер купона на одну облигацию – 14,05 рублей.

📌 Общее количество ценных бумаг, по которым осуществлены выплаты – 274 622.

Облигация МФК КарМани 02 (RU000A1058U6)Полная информация о выплатах здесь

Авто-репост. Читать в блоге >>> Топ ключевых новостей рынка финансов и инвестиций

Топ ключевых новостей рынка финансов и инвестицийВстречайте дайджест самых важных и интересных новостей рынка за прошедшую неделю ✨

1. На российском рынке появится первый инвестфонд на замещающие облигации. Запустить его готовится «Тинькофф»

2. Мосбиржа допустила к торгам акции владельца финтеха CarMoney

3. Шесть лизинговых компаний готовятся разместить облигации на Мосбирже

4. ЦБ перечислил возможные изменения в правилах тестирования новичков рынка

5. Владельцам ИИС-3 могут разрешить снимать со счета деньги для покупки жилья

6. Аналитики представили критерии для проверки качества инвестрекомендаций

7. Инвесторы гадают на ИТ и ИИ

8. Noventiq сообщила о планах завершить делистинг с Мосбиржи в октябре

9. Первая компания с китайскими корнями привлекла финансирование на Мосбирже

10. Ассоциация инвесторов заявила о неправильном взимании налога с дивидендов

Авто-репост. Читать в блоге >>> CarMoney: 5 баллов из 5

CarMoney: 5 баллов из 5Наш финтех-сервис первым на рынке автозаймов полностью автоматизировал весь клиентский путь. Для удобной и быстрой работы есть мобильное приложение, которым пользуются 380 тысяч пользователей. Средняя оценка в App Store и Google Play – 4,8.

Мы постоянно совершенствуем технологические решения и адаптируемся к меняющемуся рынку. Клиенты ценят такой подход и приходят в CarMoney за повторными займами. У нас наименьшее количество жалоб среди всех МФО, а индекс потребительской лояльности – 81%.

Любая жалоба официально регистрируется и рассматривается в максимально короткие сроки, а заёмщики получают развернутый ответ. Мы оперативно решаем любую проблему.

Наш финтех-сервис контролирует качество обслуживания. Индекс удовлетворенности клиентов 5 баллов из 5. 90% отмечают легкую и удобную подачу обращения.

Авто-репост. Читать в блоге >>>

Про деньги, инвестиции, выход на биржу и потенциал рынка автозаймов

Про деньги, инвестиции, выход на биржу и потенциал рынка автозаймовСегодня в 18:00 основатель CarMoney Антон Зиновьев, финансовый директор финтеха Ольга Мямлина и член совета директоров ПАО «СТГ» Алексей Воскобойник выйдут в прямой эфир с Евгением Коганом. Только честные инсайды и актуальные новости из мира финансов.

Авто-репост. Читать в блоге >>> CarMoney: к вызовам готовы

CarMoney: к вызовам готовыЗалоговая модель CarMoney – одна из самых устойчивых на рынке займов

Наличие залога даже в кризис позволяет:

🔸 не ужесточать требования к заемщикам;

🔸 не поднимать ставки по займам;

🔸 не снижать объемы выдач.2022 год в очередной раз показал: мы готовы к вызовам. Рост стоимости авто стал позитивным фактором. Вместе с ценой автомобиля выросла ценность для собственников. В результате обеспеченность портфеля стала больше, а просрочек и дефолтов со стороны клиентов – меньше.

Сейчас мы оцениваем потенциал рынка займов под залог авто в 2 трлн рублей. Примерно 7 млн легковых автомобилей подходят под все наши требования.

Авто-репост. Читать в блоге >>> "CarMoney" #CARM анонсировал свое предстоящее IPO.

"CarMoney" #CARM анонсировал свое предстоящее IPO.🚗 «CarMoney» #CARM - ведущий российский онлайн-сервис микрозаймов под залог автомобиля, анонсировал свое предстоящее IPO на Московской бирже.

🔎 Ключевые показатели и детали IPO:

▫️ Компания планирует привлечь на IPO около 4.5 млрд рублей, оценивая свою стоимость в 30 млрд рублей.

▫️ Объем предложения акций на IPO составляет около 15% от уставного капитала, что составляет около 4.5 миллионов акций.

▫️ Средства, привлеченные от IPO, будут использоваться для развития основного бизнеса, включая увеличение портфеля займов под залог автомобиля.

▫️ Главными акционерами компании являются основатели компании и группа инвесторов, включая «Ростелеком» и «Систему».

▫️ Компания показала уверенный рост в последние годы, с увеличением выручки до 3.5 млрд рублей и чистой прибыли до 300 млн рублей в 2022 году.

🟢 Драйверы роста:

🔹 «CarMoney» является лидером в нише микрозаймов под залог автомобиля, продемонстрировав высокие темпы роста в прошлые годы.

🔹 Компания обладает устойчивой бизнес-моделью, показывающей высокую прибыльность.

Авто-репост. Читать в блоге >>> Инвестируйте вместе с CarMoney!

Инвестируйте вместе с CarMoney!Потенциал рынка займов под залог авто – 2 трлн рублей. Под наши требования подходят примерно 25 млн легковых автомобилей. Часть из них уже в залоге, но 17 млн авто доступны для займа.

Мы первыми заняли эту нишу и работаем в ней уже 7 лет.

Присоединяйтесь к команде CarMoney – вместе мы можем больше.

Авто-репост. Читать в блоге >>> Не IPO, но прямой листинг CarMoney на Мосбирже

Не IPO, но прямой листинг CarMoney на МосбиржеКарМани знакома инвесторам по облигациям, теперь вот они будут листиться на Мосбирже. Облигации, к слову, доступны только квалифицированным инвесторам, а акции будут доступны всем, что в целом хорошо. Во-первых, новая компания третьего эшелона для разноообразия, во-вторых, сама сфера в целом и компания в частности довольно интересны.

CarMoney – частная российская финтех-компания по предоставлению услуг займов под залог автомобилей. Зарегистрирована как микрофинансовая компания, имеет соответствующую лицензию и подлежит регулированию со стороны ЦБ РФ. Лидер в сегменте рынка по количеству выданных займов.

Авто-репост. Читать в блоге >>>

КарМани (СТГ) - факторы роста и падения акций

- В планах нарастить прибыль до 2 млрд рублей (09.01.2024)

- В планах менеджмента нарастить капитализацию до 20 млрд рублей (09.01.2024)

- Средний ROE за последние 3 года около 20% и компания стоит дороже собственного капитала (есть банки дешевле) (09.01.2024)

- Компания последние годы стабильно увеличивала собственный капитал (вклады новых собственников). (09.01.2024)

- Компания таргетирует маржинальность, из-за чего в кризисные годы могут значительно сократиться объемы выдач новых займов (09.01.2024)

КарМани (СТГ) - описание компании

CarMoney — онлайн-сервис автозаймов.Старт торгов на Московской Бирже 3 июля 2023.

Размещение прошло в форме прямого листинга.

Изначально предполагалось, что компания предложит 10% капитала «Смарттехгрупп» и выставит 21 заявку на продажу с минимальной ценой в 2,34 рубля и максимальной — 3,16 рубля за акцию.

Число акций: 1 898 млн

Прогноз Открытие research по чистой прибыли Кармани

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций