| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 082,5 млрд |

| Выручка | 990,0 млрд |

| EBITDA | 341,3 млрд |

| Прибыль | 171,9 млрд |

| Дивиденд ао | 309,93 |

| P/E | 6,3 |

| P/S | 1,1 |

| P/BV | 2,3 |

| EV/EBITDA | 3,0 |

| Див.доход ао | 24,0% |

| Северсталь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Северсталь акции

-

📊 СЕВЕРСТАЛЬ – БЕНЕФИЦИАР РОСТА ЦЕН НА ЖЕЛЕЗНУЮ РУДУ. #сектор #CHMF

📊 СЕВЕРСТАЛЬ – БЕНЕФИЦИАР РОСТА ЦЕН НА ЖЕЛЕЗНУЮ РУДУ. #сектор #CHMF

Северсталь не только полностью обеспечена железной рудой, но и продает 30% от собственного потребления. Компания на 130% обеспечена рудой и продает излишки остальным металлургическим компаниям. Рост цен на руду приводит к росту выручки Северстали (CHMF (https://neo.putinomics.ru/dashboard/chmf/moex)).

Железная руда выросла на 21% с начала года и рост может продолжиться. Цены на руду растут (https://t.me/AK47pfl/5264) на фоне роста спроса из Китая вследствие политики по и ухудшения эпидемиологической ситуации в Бразилии – второго экспортера руды в мире.

Суммарно выручка Северстали в 2020 году может увеличиться на 2% только от продажи руды. По итогам 2019 года продажи железной руды и окатышей составили $688 млн., что составляет 8.4% выручки компании. При текущих ценах железной руды выручка от продажи железной руды вырастет на 24%, а суммарная выручка может увеличиться на 2%, что скажется на дивидендных выплатах компании.

@AK47pfl Северсталь - падение прибыли на 80% по МСФО за первое полугодие 2020 года

Северсталь - падение прибыли на 80% по МСФО за первое полугодие 2020 годаВыручка за второй квартал снизилась на 10,5%, вкупе с первым кварталом ускорилось до -20% до 228 млрд рублей. Причиной послужило сокращение объемов продаж и снижения цен реализации стальной продукции. 2020 год не самый лучший для металлургов. На показатели негативно повлиял коронакризис и снижение производственной активности. Напомню, что более 27% выручки приходится на экспорт в Европу, где сильно пострадали производственные предприятия.

Компании во втором квартале не удалось сдержать рост операционных расходов. Как следствие падение прибыли практически в два раза до 32,8 млрд рублей. Часть потерь было компенсировано прибылью от курсовых разниц в размере $168 млн во втором квартале, в виде пересчета задолженности по долговым обязательствам.

Первое полугодие для компании выдалось тяжелым. Рост операционных расходов и снижение выручки стали поводом увеличить чистый долг до $2 млн. Однако, коэффициент NetDebt/EBITDA находится на уровне 0.8x, что является хорошим показателем. В третьем квартале, при условии отсутствия второй волны пандемии мы можем увидеть восстановление пром. производства и объемов продаж. Северсталь отличная компания с большим запасом прочности.

Так, отчетность компании прокомментировал Александр Шевелев, генеральный директор АО «Северсталь Менеджмент»:

«Финансовое положение Северстали остается устойчивым при коэффициенте чистый долг/EBITDA на уровне 0.8x. Как следствие, Совет Директоров сохраняет уверенность в перспективах Компании, что дает ему основание рекомендовать дивиденды за второй квартал 2020 года в размере 15.44 рублей на одну обыкновенную акцию».

Этим приятным аккордом наверное следует завершить разбор. По текущим котировкам квартальные дивиденды сулят доходность в 1,7%. Я приобрел акции компании Северсталь еще в начале июля, о чем оперативно писал в ИнвестТема | Чат. Продолжаю удерживать Северсталь, отдавая ей предпочтение перед ММК и НЛМК.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

Авто-репост. Читать в блоге >>> ВТБ:

ВТБ:

Акции Северстали по коэффициенту EV/EBITDA на 2021 г. торгуются на уровне 5,1x, ожидаемая дивидендная доходность по ним за 2020–2021 гг. составляет 10–11%, что выше, чем по акциям сопоставимых российских компаний. По бумагам Северстали подтверждаем рекомендацию Покупать и прогнозную цену на 12 месяцев в 17 долл. за одну ГДР. В связи с волатильностью валютного курсы мы устанавливаем прогнозную цену на 12 месяцев по обыкновенным акциям на уровне 1200 руб.

НЛМК и Северсталь по итогам 2К20: формирование дивидендного watchlist

НЛМК и Северсталь по итогам 2К20: формирование дивидендного watchlist

НЛМК – чуть лучше ожиданий за счет более высоких цен реализации

Выручка сократилась на 22% г/г до 2,2 млрд долларов вслед за снижением средних цен реализации. Как я говорил, худший микс (рост доли полуфабрикатов) и снижением экспортного нетбэка (рост доли экспорта в более далекую Азию, чем Европу), а также снижение продаж в сортовом и американском дивизионах негативно отразятся на выручке. EBITDA сократилась на 21% г/г исключительно из-за снижения выручки, что было частично нивелировано девальвацией рубля и снижением издержек на американском дивизионе, который на удивление оказался рентабельным на уровне EBITDA (1%).

Менеджмент отмечает, что в России спрос восстановился (хорошо для цен реализации), а в США спрос на сталь остается слабым особенно со стороны автомобильного и энергетического отраслей (видимо не V-shaped recovery все-таки). Тем не менее на прошлой неделе US Steel впервые с мая подняла цены на плоский прокат. Учитывая рекордно низкие цены на г/к прокат в США сейчас, трудно представить их еще ниже, когда американские металлурги работают себе в убыток.

Авто-репост. Читать в блоге >>> Северсталь. Обзор финансовых показателей за 2-ой квартал 2020 года

Северсталь. Обзор финансовых показателей за 2-ой квартал 2020 годаСеверсталь опубликовала финансовые результаты за 2-ой квартал 2020 года. Показатели слабые, но это было понятно и из операционного отчета.

В обзоре операционных показателей я делал прогноз финансовых результатов компании, который оказался достаточно точным.

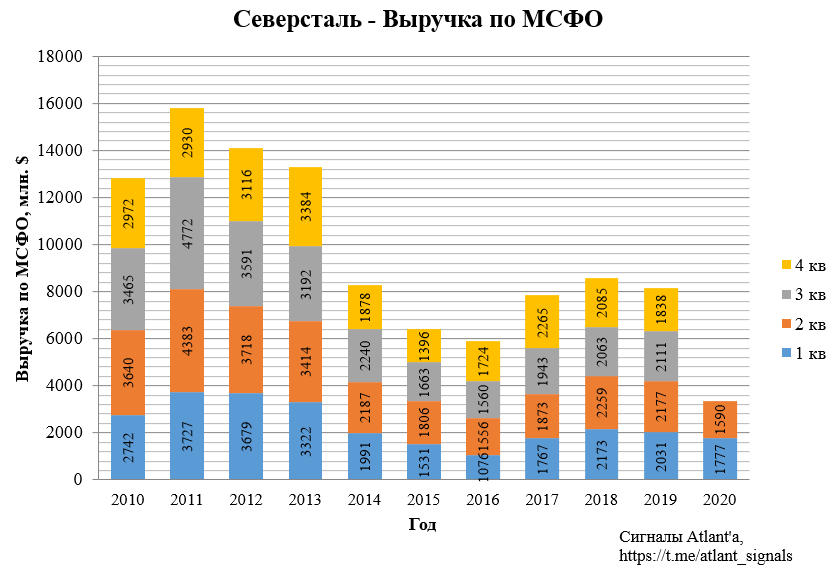

Выручка составила 1590 млн. долларов (мой прогноз был 1575 млн.) и снизилась на 10,5% к 1-му кварталу 2020 года и на 27,0% ко 2-му кварталу 2019 года.

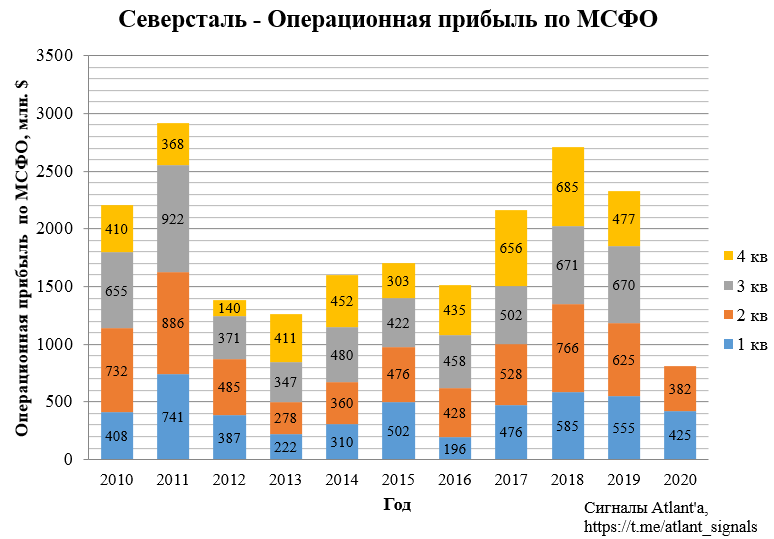

Операционная прибыль составила 382 млн. долларов (мой прогноз был 403 млн.) и снизилась на 10,1% к 1-му кварталу 2020 года и на 38,9% ко 2-му кварталу 2019 года.

Авто-репост. Читать в блоге >>> Северсталь и НЛМК могут успешно противостоять негативным факторам, влияющим на спрос на сталь - Альфа-Банк

Северсталь и НЛМК могут успешно противостоять негативным факторам, влияющим на спрос на сталь - Альфа-Банк

Компании «Северсталь» и НЛМК вчера представили свои финансовые результаты за 2К20 по МСФО. Обе компании продемонстрировали сравнительно похожее снижение выручки на фоне снижения средних цен реализации и объемов продаж.

EBITDA НЛМК стала положительным сюрпризом, оказавшись почти на 8% выше ожиданий рынка, тогда как квартальный СДП «Северстали» значительно вырос на фоне высвобождения оборотного капитала. Обе компании повысили рентабельность. Себестоимость слябов на консолидированной основе опустилась до $184/т в случае с «Северсталью» и до $200/т – в случае НЛМК.

Совокупный долг в целом не изменился, несмотря на значительные капиталовложения и выплаты дивидендов в размере 100% от свободного денежного потока. Соотношение чистого долг/EBITDA на конец 2К20 составил 0,8x у обеих компаний. По итогам объявления результатов за 2К20 общая сумма объявленных дивидендов по компаниям может составить примерно $590 млн, что вселяет оптимизм на фоне пандемии.

Мы подтверждаем наш позитивный взгляд на обе компании. На наш взгляд, «Северсталь» и НЛМК с их высокой операционной эффективностью и уровнем вертикальной интеграции, а также гибкой структурой продаж могут успешно противостоять негативным факторам, влияющим на спрос на сталь.

Красноженов Борис

«Альфа-Банк»

Авто-репост. Читать в блоге >>> Доходность дивидендов Северстали за 2020 год может составить 10% - Sberbank CIB

Доходность дивидендов Северстали за 2020 год может составить 10% - Sberbank CIB

«Северсталь» вчера опубликовала финансовые результаты за 2К20 по МСФО, которые в целом совпали с консенсус-прогнозом и нашими оценками.

EBITDA компании снизилась на 10% с уровня 1К20 и составила $501 млн при рентабельности 32% (на уровне предыдущего квартала) на фоне падения выручки на 11% по сравнению с предыдущим кварталом. Ослабление рубля и снижение цен на коксующийся уголь (самообеспеченность этим сырьем у «Северстали» составляет около 80%, так что она является покупателем угля в чистом выражении) поддержали чистую прибыль, т. к. интегрированная себестоимость слябов уменьшилась на 12% по сравнению с 1К20 до $184/т — минимального уровня с 2016 года.

Свободный денежный поток увеличился до $190 млн при доходности 1,8%. Позитивной динамике свободного денежного потока способствовало восстановление оборотного капитала на сумму $46 млн и небольшое уменьшение капиталовложений (на 4% с уровня 1К20 до $331 млн). Компания подтвердила прогноз капиталовложений по итогам года на уровне $1,45 млрд, т. е. показатель за 1П20 ($675 млн) соответствует 47% плана на весь год.

Авто-репост. Читать в блоге >>> НЛМК более оптимистично оценил перспективы внутреннего рынка, чем Северсталь - Sberbank CIB

НЛМК более оптимистично оценил перспективы внутреннего рынка, чем Северсталь - Sberbank CIB

НЛМК вчера представил сильные результаты за 2К20 по МСФО, которые в части EBITDA превысили консенсус-прогноз на 8%.

Несмотря на то что выручка относительно предыдущего квартала упала на 12%, EBITDA уменьшилась лишь на 2% до $582 млн при рентабельности 27%. Динамика российского подразделения по производству стального проката и горнодобывающего дивизиона была на уровне наших ожиданий. Денежная себестоимость слябов относительно 1К20 снизилась на 7% до $200 на тонну. Хорошую динамику показал американский дивизион группы: несмотря на снижение выручки на 37% по сравнению с 1К20, его EBITDA повысилась с минус $22 млн в 1К20 до плюс $3 млн на фоне увеличения спреда между ценами на готовую стальную продукцию и на слябы. По мнению НЛМК, его американское подразделение выйдет на уровень безубыточности или будет генерировать небольшой убыток при условии, что спотовые цены в 3К20 удержатся на текущих уровнях.

Свободный денежный поток составил $304 млн при доходности на уровне 2,5%; как мы и ожидали, это самая высокая доходность среди российских производителей стального проката. Благодаря улучшению рыночной конъюнктуры НЛМК повысил прогноз капиталовложений на этот год с $0,9-0,95 млрд до $1,0-1,1 млрд, что почти совпадает с первоначальным корпоративным прогнозом, объявленным в прошлом году ($1,2 млрд). В 1П20 НЛМК потратил $507 млн, что составляет 46-50% корпоративного прогноза капиталовложений. НЛМК ожидает увеличения оборотного капитала в 2П20 примерно на $50-100 млн на фоне повышения цен на сталь, формирования запасов металлолома накануне зимы и увеличения складских запасов железной руды из-за ремонтно-профилактических работ на фабрике окомкования.

Авто-репост. Читать в блоге >>> В третьем квартале можно рассчитывать на улучшение операционных показателей Северстали - Промсвязьбанк

В третьем квартале можно рассчитывать на улучшение операционных показателей Северстали - Промсвязьбанк

EBITDA Северстали во II квартале упала на 9,7%, до $501 млн

Показатель EBITDA Северстали во II квартале сократился на 9,7% к предыдущему кварталу, до $501млн. Свободный денежный поток (FCF) за отчетный период составил $190 млн ($54 млн кварталом ранее). Выручка компании понизилась на 10,5%, до $1,59 млрд, при среднем прогнозе в $1,609 млрд (падение на 9,5%).

Компания представила результаты чуть хуже ожиданий. Выручка Группы во 2 кв. 2020г. сократилась на 10,5% кв./кв. из-за снижения цен реализации стальной продукции на 2-10% кв./кв. и сокращения объемов продаж на 7% кв./кв. Ухудшение наблюдается в падении EBITDA Группы на 9,7% кв./кв. и на 33,5% г/г. Рентабельность по этому показателю относительно предыдущего квартала незначительно подросла с 31,2% до 31,5%, что отражает снижение выручки при негативном влиянии макроэкономических факторов, правда частично сглаженным более низкой себестоимостью продаж. Свободный денежный поток (FCF) по сравнению с 1кв. 2020г увеличился с 54 до 190 млн долл. благодаря позитивным изменениям в оборотном капитале. С точки зрения долговой нагрузки общий долг Группы увеличился на 1% кв./кв. до 2 590 млн. долл. Коэффициент Чистый долг/EBITDA остается на приемлемом уровне в 0,8x и до конца года по заявлениям менеджмента не превысит 1,0x. Северсталь выгодно отличается устойчивым финансовое положением благодаря достаточной накопленной ликвидности и низкой долговой нагрузке при высокой рентабельности, что позволяет выплачивать дивиденды в 100% FCF (по итогам 2кв. дивиденд на акцию может составить 15,44 руб.). Благодаря оживлению внутреннего спроса начиная с июня, в 3кв. стоит рассчитывать на улучшение операционных показателей, что при восстановлении ценовых условий на рынке поддержит и финансовый результат.

Промсвязьбанк

Авто-репост. Читать в блоге >>> 📊 СЕВЕРСТАЛЬ ВЫИГРЫВАЕТ ОТ РОСТА ЦЕН НА РУДУ, КОТОРЫЙ МОЖЕТ ПРОДОЛЖИТЬСЯ. #сектор #CHMF

📊 СЕВЕРСТАЛЬ ВЫИГРЫВАЕТ ОТ РОСТА ЦЕН НА РУДУ, КОТОРЫЙ МОЖЕТ ПРОДОЛЖИТЬСЯ. #сектор #CHMF

Северсталь — единственный российский металлург, который выигрывает от растущих цен на железную руду. Цены на руду растут на фоне роста спроса из Китая и ухудшения эпидемиологической ситуации в Бразилии.

Железная руда выросла на 21% с начала года. Рыночная стоимость железной руды превысила (https://www.vedomosti.ru/business/articles/2020/07/22/835108-zheleznaya-ruda) $112 за 1т и вплотную приблизилась к рекордным значениям годичной давности в $120 за 1 т. Себестоимость добычи железной руды у крупнейших добывающих компаний составляет $13 за 1 т, валовая рентабельность при нынешнем уровне цен превышает 700%.

Железная руда будет расти и дальше за счет снижения экспорта руды из Бразилии, которая занимает 21.5% рынка. Поставки руды из Бразилии с 5 по 12 июля упали на 23% до 5.3 млн т. Бразилия сейчас занимает (https://www.rbc.ru/society/23/07/2020/5f18ca869a79471392b4a112) второе место в мире по суммарному числу заражений и по числу ежедневных заражений. Скорого увеличения экспорта Бразилии железной руды ожидать не стоит, а вслед за этим цены на железную руду останутся на высоком уровне.

Северсталь имеет сильное преимущество перед остальными металлургами. Северсталь (CHMF (https://neo.putinomics.ru/dashboard/chmf/moex)) обеспечена рудой на 130% и выигрывает от повышения цен на руду. Остальные металлурги обеспечены рудой слабее и даже страдают от роста цен (см. картинку). Компания получит более успешные результаты в секторе из-за роста цен на железную руду.

@AK47pfl

24.07.2020 Posco повышает прогноз по производству стали

Как сообщает ArgusMedia, южнокорейская компания Posco частично восстанавливает темпы производства, ожидая, что возобновление промышленной активности в Китае и других странах повлечет за собой восстановление спроса на сталь во второй половине этого года из-за спада, вызванного пандемией Covid-19. В настоящее время Posco планирует произвести 35,3 млн тонн стали и продать в этом году 33,8 млн тонн стали. Эти цели остаются на 3,8% и 3,4% ниже, соответственно, чем первоначальные прогнозы компании на 2020 год, до вспышки вируса, но они на 3,5% и 4,3% выше, чем прогнозы Posco в апреле.

По словам Posco, увеличение внутренних продаж и рост экспорта в Китай помогут повысить цены на продукцию. Цены на нескольких экспортных рынках уже выросли на 20-30% по сравнению с самыми низкими уровнями кризиса Covid-19, и компания видит большие шансы на дополнительный рост цен, поскольку поддержка со стороны государства повышает спрос на сталь в Китае, а глобальный спрос демонстрирует признаки восстановления.

Posco также видит признаки жизни в автомобильной промышленности, один из сегментов, наиболее пострадавших от пандемии. Автопроизводители в текущем квартале восстанавливают производство и компания заявила, что спрос на автомобильные стальные листы во второй половине этого года будет примерно на 10% выше, чем в апреле-июне.

В более долгосрочной перспективе компания стремится повысить свою конкурентоспособность по стоимости путем вывода своих самых старых доменных печей. По словам Posco, его печь «Pohang № 1» будет закрыта в следующем году, и она может закрыть или обновить свою печь «Pohang № 2» уже в 2025 году.

Компания стремится повысить свою конкурентоспособность на фоне растущего торгового протекционизма и перенасыщенных рынков стали. Как известно, по финансовым показателям последний квартал был одним из самых тяжелых за всю историю Posco. Источник: MetalTorg.Ru

24.07.2020 Железорудные фьючерсы в Китае двинулись вниз

Как сообщает агентство Reuters, в четверг фьючерсы на железную руду в Даляне снизились, поскольку снижение рентабельности металлургических заводов в Китае перевесило надежды на сезонный рост спроса. Закупки руды в Китае обычно увеличиваются после сезона дождей.

Наиболее активный сентябрьский контракт на железную руду на Китайской товарной бирже в Даляне снизился на 0,4% до 844,50 юаня ($120,48) за тонну к полуденному перерыву после роста в течение двух сессий.

Самый активный августовский контракт на Сингапурской бирже переместился между положительными и отрицательными территориями и вырос на 0,3% до $107,62 за тонну к утренним торговым операциям.

«Хотя есть признаки стабилизации у сталепроизводителей, но они остаются подавленными, и мы считаем, что это должно усилиться, чтобы иметь какое-либо существенное повышение темпов производства», — сказал аналитик из Hui Heng Tan. товарный брокер Marex Spectron, Сингапур.

Китайские заводы сталкиваются с проблемой снижения рентабельности из-за растущей стоимости сырья, причем эталонные спотовые цены на железную руду в среду достигли самого высокого уровня почти за год — $113,50 за тонну, по данным SteelHome.

Китайские стальные фьючерсы также видят разницу между прибылью и убытками: фьючерсы на арматуру на Шанхайской фьючерсной бирже выросли на 0,2% к полуденному перерыву.

«В настоящее время на юге все еще идут сильные дожди, и стихийное бедствие по-прежнему носит серьезный характер», — отмечают аналитики Sinosteel Futures Co Ltd в Пекине. «Тем не менее, рынок ожидает лучшего (стального) спроса после окончания сезона дождей», — сказали они, предвидя «неослабный энтузиазм» среди предприятий по производству большего количества.

Г/к стальной рулон вырос на 0,2%, а нержавеющая сталь упала на 1,3%.

Коксующийся уголь вырос на 0,8%, в то время как кокс превзошел рост на 2,3%. Источник: REUTERS Северсталь отчет 2 квартал

Северсталь отчет 2 квартал

За полугодие выручка упала на 20%, Ебитда на 25%, и все равно рентабельность по Ебитда осталась отличной, всё ещё выше 30%. Денежный поток сильно сократился, но он есть, четверть миллиона долларов компания принесла, причем из них почти 200 млн во втором квартале, т.е. похоже на восстановление. Немного поднялся чистый долг, с 0.6 ебитды до 0.8, и это не помешало начислить в целом неплохие дивиденды. В целом очень даже неплохо компания прошла полгода, несмотря на общий негативный фон, падение спроса на металлы вместе с ценами. Компания смотрит вперёд с оптимизмом, производство в Китае и спрос на металлы понемногу восстанавливается. Плюсом будут инфраструктурные проекты в нашей стране, мосты будут строить, сталь будет нужна, думаю что Северсталь поучаствует.

Из нашей тройки металлургов (+ НЛМК и ММК) Северсталь мне нравится больше всех: вертикальная интегрированность и инновационность. Кандидат №1 из сектора в долгосрочные портфели.

Авто-репост. Читать в блоге >>> Северсталь - поставит около 320 тыс т ТБД Газпрому, прогнозирует значение показателя чистый долг/EBITDA в районе 1х

Северсталь - поставит около 320 тыс т ТБД Газпрому, прогнозирует значение показателя чистый долг/EBITDA в районе 1х

заместитель гендиректора «Северстали» по экономике и финансам Алексей Куличенко о тендере «Газпром инвеста»:

«Контракт больше предусматривает отгрузку в 2021-2022 гг. 25% у нас от разыгранной суммы. В тоннаже составляет около 320 тыс. т»

о прогнозе чистый долг/EBITDA:

Компания не планирует выходить на рынок заимствований.«Мы ориентируемся, что будем в районе [значения] 1x [показателя] чистый долг/EBITDA к концу года»

«У нас нет потребности краткосрочной. Во втором полугодии у нас нет планов и потребности занимать. Нам имеет смысл выходить на рынок не ранее первой половины следующего года»,

«Северсталь» также сохраняет свой прогноз по капитальным затратам на 2020 г. в $1,45 млрд.

Ориентир прироста показателя EBITDA по году — 10-15%.

источник

источник

Авто-репост. Читать в блоге >>> Северсталь - прогнозирует снижение спроса на сталь в России на 6-9%

Северсталь - прогнозирует снижение спроса на сталь в России на 6-9%

замгендиректора Северстали по экономике и финансам Алексей Куличенко.«Базовый сценарий у нас, что это будет минус 9% по итогам года. Но, возможно, если мы увидим, что степень восстановления лучше, соответствует последним трендам, может быть мы будем говорить про минус 6-7%. То есть, я думаю, что в диапазоне 6-9% это может быть реалистично»

«Мы считаем, что российский спрос продолжит (в третьем квартале — ред.) восстановление и будет лучше, чем во втором квартале, но с точки зрения трендов к прошлому году, мы все-таки считаем, что полностью падение не будет преодолено, и мы видим продолжающееся снижение рынка год к году»

источник

Авто-репост. Читать в блоге >>> Прохождение негативного периода с малым падением EBITDA - сильный результат для Северстали - Велес Капитал

Прохождение негативного периода с малым падением EBITDA - сильный результат для Северстали - Велес Капитал

Финансовые результаты «Северстали» практически совпали с ожиданиями рынка в части выручки и EBITDA, но оказались выше по чистой прибыли. В отчетном периоде компания отразила снижение выручки на 11% к/к до $1 609 млн (консенсус-прогноз: $1 590 млн) и EBITDA на 10% к/к до $505 млн (консенсус-прогноз: $501 млн). Чистая прибыль составила $391 млн (консенсус-прогноз отсутствует), что в 5.4 раза выше уровня предыдущего квартала из-за курсовых разниц.

Основное негативное влияние на результаты оказали снижение цен на сталь и объема продаж металлопродукции на 7% к/к на фоне карантинных ограничений. На уровне операционной прибыли поддержку результатам оказал рост среднего курса рубля к доллару с 66 до 72 руб./$.

Чистый долг «Северстали» существенно вырос за отчетный период: с $1 528 млн на начало до $2 006 млн на конец периода. Соотношение «Чистый долг/EBITDA» выросло с 0,6 до 0,8. Этот показатель находится близко к пороговому значению 1.0, после прохождения которого норма дивидендных выплат снижается. Однако мы полагаем, что мировой рынок стали, и российский рынок в частности, прошли самый слабый период во втором квартале, после чего началось восстановление. Таким образом, мы ожидаем, что в следующих отчетных периодах EBITDA компании вырастет, и соотношение «Чистый долг/EBITDA» снизится при прочих равных.

Авто-репост. Читать в блоге >>> Северсталь: финансовые результаты за II кв. 2020 г. по МСФО. Падение дивидендов, как мы и говорили

Северсталь: финансовые результаты за II кв. 2020 г. по МСФО. Падение дивидендов, как мы и говорилиСеверсталь опубликовала финансовые результаты за II кв. 2020 г. по МСФО. Выручка металлурга сократилась на 28% по сравнению с аналогичным передом прошлого года – до $1,590 млн. на фоне слабых операционных результатов и снижения цен реализуемой продукции.

Чистая прибыль Северстали за отчётный период снизилась на 18% – до $391. При этом, падение прибыли могло быть сильнее, если бы не доходы по курсовым разницам из-за валютных обязательств. Положительная валютная переоценка обусловлена укреплением рубля во II кв. 2020 г. приблизительно с 80 до 70 руб. за доллар.

Авто-репост. Читать в блоге >>> Северсталь - квартальный дивиденд упал на 42%

Северсталь - квартальный дивиденд упал на 42%

Дивиденды за II кв 2020

• ₽15,44 на акцию, -42% г/г

• Текущая ДД выплаты: 1,8%

• Закрытие реестра: 8 сен 2020

• Последний день покупки: 4 сен 2020

Дивидендная политика

При соотношении чистый долг/EBITDA 0,5-1х компания платит 100% свободного денежного потока (FCF). Сумма квартальных выплат составит около ₽13 млрд, что соответствует FCF Северстали за период.

Результаты

Из-за падения цен на сталь Северсталь в I полугодии 2020 сократила выручку в $ на 20% г/г, а чистую прибыль — на 49% и свободный денежный поток — на 63%. Снижение дивидендов было ожидаемым.

Долг

Из-за сокращения доходов и выплаты больших дивидендов коэффициент чистый долг/EBITDA с начала года вырос с 0,6x до 0,86x. Превышение порога в 1x может привести к сокращению коэффициента выплат дивидендов со 100% до 50% от FCF. Это серьезный риск для дивидендного рейтинга компании.

Авто-репост. Читать в блоге >>> ⚡️#CHMF

⚡️#CHMF

СЕВЕРСТАЛЬ ЖДЕТ СНИЖЕНИЯ СПРОСА НА СТАЛЬ В РОССИИ НА 6- 9% В 2020Г ⚠️#прогноз #сталь #россия #металлы

СЕВЕРСТАЛЬ: СПРОС В РФ НАЧНЕТ ВОССТАНОВЛЕНИЕ В 3КВ 2020Г, НО РЫНОК НЕ ПРЕОДОЛЕЕТ ПАДЕНИЕ К 2019Г

СЕВЕРСТАЛЬ ЖДЕТ ДОЛГОВУЮ НАГРУЗКУ ЧИСТЫЙ ДОЛГ/EBITDA В РАЙОНЕ 1Х К КОНЦУ 2020Г

СЕВЕРСТАЛЬ СОХРАНЯЕТ КАПЗАТРАТ НА 20Г В $1,45 МЛРД

23.07.2020 Северсталь сообщает финансовые результаты своей работы за II квартал и I полугодие 2020 года

Результаты II квартала 2029 года с результатами I квартала 2020 года:

Выручка Группы сократилась на 10.5% к предыдущему кварталу и составила $1,590 млн. (1 кв. 2020: $1,777 млн.) из-за снижения цен реализации стальной продукции и сокращения объемов продаж.

Групповой показатель EBITDA снизился на 9.7% до $501 млн. (1 кв. 2020: $555 млн.) ввиду снижения выручки, частично нивелированного более низкой себестоимостью продаж. Вертикально-интегрированная модель Группы позволила обеспечить значение показателя рентабельности по EBITDA на уровне 31.5%, что остается одним из самых высоких значений в отрасли.

Свободный денежный поток увеличился до $190 млн. (1 кв. 2020: $54 млн.), что главным образом отражает положительные изменения в оборотном капитале.

Чистая прибыль составила $391 млн. (1 кв. 2020: $72 млн.), что включает прибыль от курсовых разниц в размере $168 млн., главным образом состоящую из прибыли от пересчета баланса задолженности по долговым обязательствам, номинированной в долларах, в результате укрепления рубля.

Денежные потоки на капитальные инвестиции составили $331 млн. (1 кв. 2020: $344 млн.).

Чистый долг увеличился до $2,006 млн. на конец 2 кв. 2020 (1 кв. 2020: $1,528 млн.).

«Северсталь» стремится повысить акционерную стоимость Компании, в том числе обеспечивая низкий уровень долга. Финансовое положение «Северстали» остается устойчивым при коэффициенте чистый долг/EBITDA на уровне 0.8x на конец 2 кв. 2020 года. Как следствие, рекомендованные Советом директоров дивиденды за три месяца, завершившихся 30 июня 2020 года, составляют 15.44 рублей на акцию.

Результаты I полугодия 2029 года с результатами I полугодия 2020 года:

Выручка Группы снизилась в первом полугодии 2020 года на 20.0% к предыдущему году до $3,367 млн. (6 мес. 2019: $4,208 млн.). Снижение выручки обусловлено снижением цен реализации и уменьшением объемов продаж стальной продукции относительно аналогичного периода предыдущего года.

Показатель EBITDA по Группе снизился на 25.4% по сравнению с аналогичным периодом предыдущего года и составил $1,056 млн. (6 мес. 2019: $1,416 млн.), что главным образом отражает снижение выручки, частично нивелированное снижением себестоимости продаж. Показатель рентабельности по EBITDA сохранился на высоком уровне 31.4% (6 мес. 2019: 33.7%).

Компания сгенерировала $244 млн. свободного денежного потока (6 мес. 2019: $652 млн.), что главным образом отражает снижение показателя EBITDA и рост капитальных затрат относительно аналогичного периода предыдущего года.

Финансовое положение компании, ключевые моменты:

Денежные средства и их эквиваленты на конец второго квартала 2020 года снизились до $584 млн. (1 кв. 2020: $1,042 млн.).

Общий долг Группы практически не изменился и составил $2,590 млн. (1 кв. 2020: $2,570 млн.).

Чистый долг увеличился до $2,006 млн. на конец 2 кв. 2020 (1 кв. 2020: $1,528 млн.). Коэффициент чистый долг/EBITDA составил 0.8х на конец 2 кв. 2020 (1 кв. 2020: 0.6х) и остаётся одним из самых низких среди сталелитейных компаний во всем мире, что позволяет Компании сохранять баланс между низким уровнем долговой нагрузки и обеспечением высокой доходности акционерам «Северстали».

Группа сохраняет сильные позиции по показателю ликвидности: $584 млн. в виде денежных средств и их эквивалентов, а также гарантированные неиспользованные средства в рамках открытых кредитных линий в размере $1,059 млн., – все это с избытком покрывает тело краткосрочного финансового долга, составляющее $47 млн. Источник: MetalTorg.Ru ЖРС ценник конечно крутой сейчас.

ЖРС ценник конечно крутой сейчас.

ru.tradingeconomics.com/commodity/ironore62 Сложный Процент пишет:

Сложный Процент пишет:

#Северсталь #CHMF #отчет

📄ПАО «Северсталь» — отчет по итогам II кв. и 6 мес. 2020 года

Сегодня «Северсталь» отчиталась о финансовых результатах своей работы за II кв. и I-ое полугодие 2020 года. Отчетность получилась намного слабее результатов за аналогичный период прошлого года.😵

📍КЛЮЧЕВЫЕ ПОКАЗАТЕЛИ ПО ИТОГАМ II КВ.

• Выручка «Северстали» по итогам II кв. 2020 года снизилась на 10,5% и составила 1,590 млн. долл. по сравнению с результатами за I кв. 2020 г., что вызвано падением цен реализации стальной продукции и сокращением объемов продаж.

• Чистая прибыль Группы выросла в 5,4 раза до 391 млн. долл. против 72 млн. долл. в I кв. 2020 г. На этот показатель оказала влияние прибыль от курсовых разниц, составившая 168 млн. долл., включающая прибыль от пересчета баланса задолженности по долговым обязательствам.

• Показатель EBITDA Северстали сократился на 9,7% до 501 млн. долл. из-за снижения выручки, что вызвано более низкой себестоимостью продаж. А вот показатель рентабельности по EBITDA по итогам II кв. 2020 г. составил 31,5%, демонстрируя один из самых высоких уровней по отрасли.

• Чистый долг Группы по итогам II кв. 2020 г. вырос на 31,3% до 2,006 млн. долл. по сравнению с I кв. 2020 г.

• Отношение чистого долга к EBITDA остаётся на уровне 0,8х, что говорит о финансовой устойчивости Группы и низком уровне долговой нагрузки.

📍КЛЮЧЕВЫЕ ПОКАЗАТЕЛИ ПО ИТОГАМ I-ОГО ПОЛУГОДИЯ

• По итогам 6 мес. 2020 г. выручка «Северстали» снизилась на 20% и составила 3,367 млн. долл. по сравнению с аналогичным периодом прошлого года, что вызвано снижением цен реализации и сокращением объемов продаж стальной продукции относительно аналогичного периода предыдущего года.

• Чистая прибыль «Северстали» по МСФО за 6 мес. 2020 г. снизилась в 2 раза и составила 463 млн. долл. против 903 млн. долл. в I полугодие 2019 г. главным образом за счет снижения объемов продаж и переоценки курсовых разниц.

• Показатель EBITDA Группы снизился на 25,4% до 1,056 млн. долл., на что оказало влияние сокращение выручки из-за снижения себестоимости продаж. Рентабельность по EBITDA сохраняет высокое значение по отрасли на уровне 31,4%.

📍COVID-19

Пандемия коронавируса не только внесла свои коррективы в работу «Северстали», но и существенным образом повлияла на операционные и финансовые показатели за II кв. и I-ое полугодие 2020 г.

Меры, направленные на нераспространение COVID-19, оказали негативное влияние на спрос стали, как в странах ЕС, так и в России. По сравнению с прошлым годом за первые 6 мес. 2020 г. мировой рынок стали сократился на 6%. На российском рынке стали пик снижения спроса пришёлся на II кв. этого года, однако уже во II полугодие прогнозируется восстановление показателей отрасли.

📍ДИВИДЕНДЫ

💵Совет директоров «Северстали» рекомендовал выплатить дивиденды за 6 мес. 2020 г. в размере 15,44 руб. на одну обыкновенную акцию.

Рекомендованной датой, на которую составляется список акционеров для получения дивидендов, является 8 сентября 2020 г.

Ранее, собрание акционеров «Северстали» утвердило решение о выплате годовых дивидендов за 2019 г. в размере 26,26 руб. на акцию и промежуточных дивидендов за I кв. 2020 г. в размере 27,35 руб. на акцию.

📍ИТОГ

Несмотря на ряд трудностей, с которыми пришлось столкнуться Группе в I-ом полугодии этого года, «Северстали» удаётся оставаться на плаву, сохраняя приемлемый уровень долговой нагрузки и высокий уровень рентабельности, преимущественно, за счет низкой себестоимости.

Стоит отметить, что в марте 2020 г. Группа приобрела 100% доли в группе компаний «Синтез» за предварительное вознаграждение в размере 20 млн. долл. Руководство не завершило оценку справедливой стоимости приобретенных активов, а это значит, что следующий финансовый отчет выйдет уже с учетом купленной компании. Акции Северстали предпочтительней в стальном секторе - Атон

Акции Северстали предпочтительней в стальном секторе - Атон

Северсталь отчиталась о финансовых результатах за 2К20

Выручка компании составила $1 590 млн (-11% кв/кв, -1% против консенсус-прогноза), показатель EBITDA снизился на 10% кв/кв до $501 млн (-1% против консенсуса), рентабельность EBITDA составила 31.5% (+0.3 пп кв/кв), что является одним из самых высоких показателей в отрасли. Свободный денежный поток повысился до $190 млн (против $54 млн в 1К20) в результате высвобождения оборотного капитала, а отношение чистого долга к EBITDA составило 0.8x. Северсталь ожидает частичного восстановления внутреннего рынка стальной продукции во 2П20.

Результаты соответствуют прогнозу, мы оцениваем их НЕЙТРАЛЬНО. Отмечаем, что совет директоров Северстали рекомендовал выплатить промежуточные дивиденды в размере 15.4 руб. на акцию с доходностью 1.7%, что подтверждает репутацию Северстали как компании с высокой дивидендной доходностью даже в условиях сложной макроэкономической обстановки. Мы по-прежнему предпочитаем Северсталь в стальном секторе, отмечая привлекательную оценку по мультипликатору EV/EBITDA (5.4x) по сравнению с крупнейшим аналогом НЛМК (6.3x).

Атон

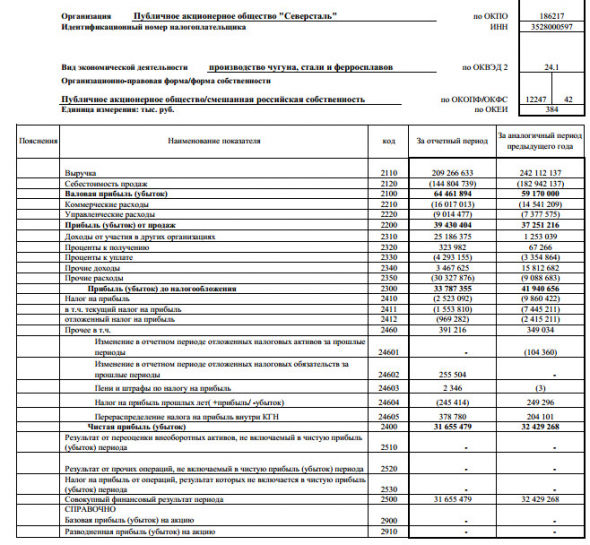

Авто-репост. Читать в блоге >>> Выручка за 6м2020 упала до 232 млрд руб (-16% к 275 млрд руб за 6м2019)

Выручка за 6м2020 упала до 232 млрд руб (-16% к 275 млрд руб за 6м2019)

Себестоимость упала до 141 млрд (-16% к 168 млрд)

Финансовые расходы выросли до 4.9 млрд (4 млрд)

Убыток от курсовых разниц 13.9 млрд (прибыль 6.7млрд)

Чистая прибыль упала до 32.8 млрд (59 млрд) или 39 руб на акцию (71 руб)

Ожидаемый дивиденд за 2-й квартал составит 15.44 руб на акцию.

Долг 181 млрд руб (164 млрд на начало 2020 года)

EBITDA упала до 73.3 млрд (-21% 92.4 млрд за 6м2019)

Соотношение долг к EBITDA выросло с 0.5 до 0.8.

Денежный поток от операционной деятельности 63 млрд руб

Капзатраты 44.5 млрд, дивиденды 44 млрд,

положительные курсовые разницы в отношении денежных средств 4.9 млрд

В результате денежные средства упали на 26 млрд руб до 40.8 млрд

Во втором квартале свободный денежный поток FCF составил 190 млн $ при EBITDA 501 млн $ и капзатратах 331 млн $

Относительно высокий уровень FCF достигнут за счет изменений в оборотном капитале на 46 млн $

В соответствии с дивполитикой (выплата 100% FCF при долг/EBITDA < 1) на дивиденды будет направлен почти весь свободный денежный поток

Компании приходится работать на фоне продолжающейся мощной инвестиционной программы, упавших на 10-20 % цен на продукцию (год к году в долларах),

падении физических обьемов продаж (около 10% год к году, частично за счет продажи Балаково в 2019 году), отчасти компенсированных ростом доллара.

Северсталь - факторы роста и падения акций

- У Северстали самая высокая степень интеграции сырьевой базы: железной руды и каменного угля, близкая к 100%, как следствие, рекордно низкая себестоимость (20.11.2024)

- У Северстали самая большая доля продукции с выс добавленной стоимостью среди металлургов РФ (20.11.2024)

- Возможно, что мировой (китайский) рынок стали в 2024 пройдет свое дно, т.к. 100% всех производителей в Китае убыточны при текущем уровне цен (20.11.2024)

- Стратегия 2028 планирует зарабатывать +150 млрд EBITDA к уровню 2023 года, то есть всего около 410 млрд EBITDA (или +2,6 млн т металлопродукции) (20.11.2024)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Снижение цен на сталь в Китае, отсутствие свободных продаж на экспорт (20.11.2024)

- Из-за высокой ставки в 2025 году стройка в РФ накроется медным тазом, отрасль скорее всего покажет худший результат, чем в 2024 году (20.11.2024)

- Пик капитальных затрат в 2025 году ~170 млрд руб (20.11.2024)

Северсталь - описание компании

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций